世界ETF事情

急拡大する世界のアクティブETF【世界ETF事情⑳】

2024年12月13日作成

日本で2023年に導入されたアクティブ運用型ETF(以下「アクティブETF」)※1は、米国を中心に世界的に拡大しています。今回はアクティブETFの現況、今後の見通しなどをレポートします。

※1 アクティブETFの仕組みなど概要については、ETFゼミ→テーマ→「アクティブETFとは?メリット・デメリットや既存のETFとの違いを解説」をご参照下さい。

世界のETF資金流入額の2割弱をアクティブ型が占める(2024年1~9月)

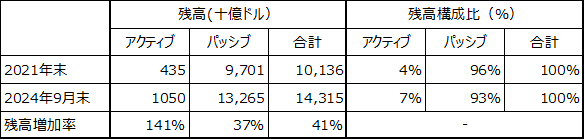

ETFの専門調査機関ETFGIによると、2024年9月末に世界のアクティブETFの純資産総額(以下「残高」)は、1.05兆ドルとなり1兆ドルの大台を突破しました。約3年前の2021年末と比べると、アクティブETFの残高は図表1のように141%増加し、パッシブETFの残高増加率(37%)を大きく上回った結果、ETF全体残高に占める割合も2021年末の4%から7%へ拡大しました。

[図表1]世界ETF残高のアクティブ・パッシブの構成変化

(出所)ETFGIの 2024年10月15日付および同10月25日付プレスリリース資料より筆者作成

また直近の資金フローを見ますと、2024年のアクティブETFへの資金流入額は9月までに2,400億ドルに達し※2、同期間のETF全体の資金流入額1兆2,400億ドル※3の19%を占めました。

ETFGIでは国別の状況を明らかにしていませんが、投信情報会社モーニングスターによると、米国では2024年10月末のアクティブETF残高が0.80兆ドルに達し、ETF全体(9.93兆ドル)の8%を占めるに至りました。また、2024年のアクティブETFへの資金流入額は10月までで2,247億ドルとなり、同期間のETF全体の資金流入額8,066億ドルの28%を占めています※4。

※2 ETFGI 2024年10月25日付プレスリリース資料

https://etfgi.com/news/press-releases/2024/10/etfgi-reports-assets-invested-actively-managed-etfs-listed-globally

※3 ETFGI 2024年10月15日付プレスリリース資料

https://etfgi.com/news/press-releases/2024/10/etfgi-reports-assets-invested-global-etfs-industry-reached-new-record

※4 Morningstar's Fund Flows Commentary October 2024, US Fund Flows( p19)

(https://assets.contentstack.io/v3/assets/blt4eb669caa7dc65b2/blt550751c11bb909e0/U-S-Fund-Flows.pdf?utm_source=eloqua&utm_medium=email&utm_campaign=&utm_content=_36204&utm_id=16771)

株式型が主流(投資対象別内訳)

世界最大のETF 発行会社ブラックロックは、2024年7月にアクティブETFの現状・将来を分析したレポート"Decoding Active ETFs"を発表しました※5。

同レポートによりますと、2024年6月末現在で世界のアクティブETF残高の77%を米国が占めており、同レポートは米国におけるアクティブETF市場の状況を詳しく分析しています。

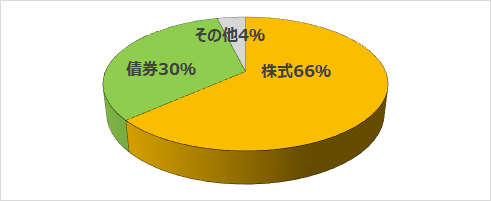

それによると、2024年6月末現在の米国のアクティブETF残高の投資対象別内訳は図表2のとおりで、株式型が全体の66%を占めています。

ここで、(筆者の理解により)米国のアクティブETFの発足時から現在までの推移を振り返りますと、2008年の第1号発足以降、しばらくは債券ファンドが中心でした。なぜならETF は毎日ポートフォリオを完全開示する必要があったため、運用会社が、特に株式について自社の投資戦術を他の市場参加者に察知されフロントランニング(先回り売買)されることなどを嫌う傾向があったからです。

しかし、①SEC(証券取引委員会)が2016年頃から個別申請に応じる形で、日次でポートフォリオを完全開示しなくてもよい「nontransparent(透明ではない)」あるいは「semitransparent(半透明なETF」)の設定を認めたこと、②2019年にSECが制定したETF新規則(1940年法規則6c-11)により、ETFの設定・解約時に運用会社が受入れ・返還するポートフォリオについて、既存ポートフォリオと異なる「カスタムバスケット」を指定できるようにした(これによりポートフォリオの変更を行いやすくなった)ことから、株式型のアクティブETFが拡大し、現在に至っています。

※5 https://www.ishares.com/us/literature/whitepaper/decoding-active-etfs.pdf

[図表2]米国のアクティブETFの投資対象別内訳(2024年6月末現在)

[出所]BlackRock "Decoding Active ETFs"(2024年)掲載データより計算

投資戦略・投資手法別に三つの分野

さて、アクティブETFにはどのような種類があるのでしょうか。

前掲のブラックロック・レポートは、アクティブETFについて投資戦略別に次の3つの分野を掲げています。

①アルファ追求型

調査・分析にもとづく銘柄選択・投資配分などによりベンチマークを上回る実績を目指すタイプ。(システム運用を含む)

②目標設定型

デリバティブの活用などにより、損失を一定範囲内に限定しながら一定の収益を追求する、あるいは一定のインカムを確保するなど、予め投資目標をうたうタイプ

③エクスポージャー型

指数の2倍以上または指数と逆の値動きを得る、あるいは単独銘柄の2倍以上の値動きを得るなどのタイプ

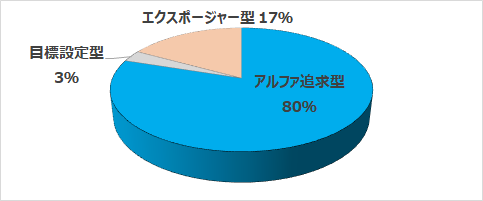

同レポートは、2024年6月末現在の上記3タイプ別の残高を示しており、構成比率を計算すると、図表3のようにアルファ追求型が80%を占めています。

[図表3]米国のアクティブETFの投資戦略別内訳(2024年6月末現在)

[出所]BlackRock "Decoding Active ETFs"(2024年)掲載データより計算

なお、アクティブETFは投資手法別に区分することもでき、モ-ニングスターのブライアン・アーマー氏は、①システム運用型(パッシブとアクティブの中間)、②伝統的アクティブ運用型、③オプション活用型の三つに分類しています。※6

※6 Active ETFs: What Investors Need to Know | Morningstar(後半の見出し"Top-Rated Active ETFs"の部分)

成長の要因

前述のように、アクティブETFは米国を中心に拡大しています。では、なぜ米国でアクティブETFが成長しているのでしょうか。

それは、過去十数年にわたって続いてきた「米国投信における従来型(非上場型)ミューチュアルファンドからETFへの投資家資金の移動(投信のETF化)」が、パッシブ運用ファンドだけでなく、アクティブ運用ファンドにも及んできたことによると筆者は理解しています。

そして、米国で投信のETF化が進行している理由については、世界ETF事情⑯などにも解説していますが、要約すれば、「低コスト」等の世界共通のETF成長要因以外に、次に掲げる米国特有の要因があると筆者は考えます。

(イ)ETFが従来型ファンドより税制上有利であること(米国の投信税制の詳細は世界ETF事情②ご参照)、

(ロ)個人の資産運用におけるFA(ファイナンシャルアドバイザー)の役割が大きく、そのFAの収入源が以前の「金融商品の販売手数料・残高報酬」から、最近は「顧客から直接受け取るアドバイスフィー(預かり資産の時価評価額に対する定率フィー)」に変化している→その結果、FAが顧客資産の税引リターンを上げるため低コストで税効率の良いETFの利用度を高めていること。

2030年に残高は4兆ドルへ拡大か(今後の見通し)

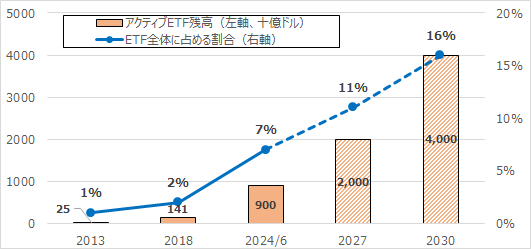

さて、今後の世界のアクティブETFの成長見通しについて、前掲のブラックロック・レポートは、最近の傾向などを踏まえて図表4のように予測しています。

残高は2027年に2兆ドル、2030年に4兆ドルへ増加し、ETF全体に占める比率も現在の7%から、2027年に11%、2030年に16%へ拡大するという見通しです。

[図表4]世界のアクティブETFの成長実績と予想(ブラックロック)

[出所]BlackRock "Decoding Active ETFs"(2024年)

前述のように、アクティブETFは米国で急成長していますが、欧州についても「2030年までに残高は1兆ドルに到達する」という見方も出ており※7、アクティブETFは世界的に成長が本格化する局面に入っていると言えましょう。

※7 https://www.etfstream.com/articles/etf-wrap-can-european-active-etfs-go-from-usd50bn-to-usd1trn

(2024年12月13日作成)