負けないためのETF投資戦略

投資効率からみた株式【ETF投資戦略⑱】

この記事は、約5分で読めます

投資効率を図る尺度として、シャープ・レシオがある。このシャープ・レシオは、ポートフォリオのリターンから短期金利を引いたものを、ポートフォリオのリスクで割る尺度で、1リスク当たりの短期金利超過収益である。そして、単にリターンをリスクで割る簡便法もある。短期金利は共通であることから、無視しても相対的な関係は変わらないこともあり、こちらも実務の現場ではよく使われる。今回は、この簡便法のリターン/リスクを用いて、内外株の特徴や現状を確認してみたい。

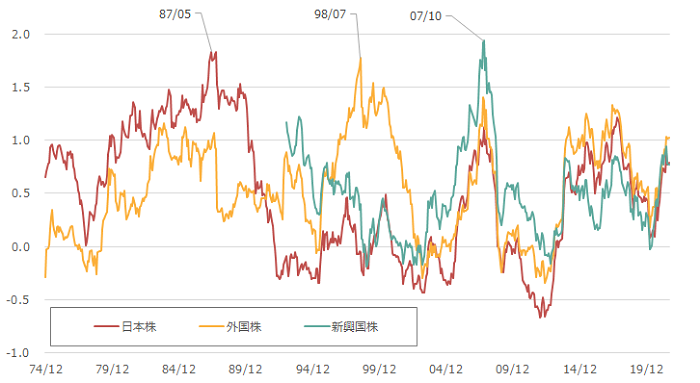

まず、図1に日本株、外国株、新興国株のリターン/リスクの推移を示した。

図1 リターン/リスクの推移(期間:1974年12月~2021年8月)

注)リターン/リスクを計測するにあたり、5年間の月次リターンを用いて年率化。日本株はMSCI Japan指数、外国株はMSCI KOKUSAI指数、新興国株はMSCI Emerging Markets指数。いずれもドルベース指数を円換算。

出所)Bloomberg、NRI Super Focus Proよりウエルス・スクエア作成。

ここでは1.5という水準に着目してみたい。70年代半ばから80年代にかけて、日本株のリターン/リスクは外国株に比べて高い。第一次、第二次石油危機からいち早く脱出しての上昇や、85年9月のプラザ合意を受け、円高・低金利・原油安という環境の中、大きく上昇したことに加えて、円換算の外国株のリターンが相対的に押し下げられたためと考えられる。90年代に入ると、日本株はバブル崩壊となり、ゼロ前後の状態が2000年代半ばまで続いている。また、2000年にかけてのIT株相場では、外国株のリターン/リスクが大きく上昇しているが、その崩壊によりゼロを割り込む。その後、世界的低金利の中での住宅ブームや資源価格の上昇もあって、内外株のリターン/リスクが大きく上昇する。2007~08年にかけて、サブ・プライムローンブームの崩壊とそれに続くリーマン・ショックもあり、世界的にマイナス圏に大きく低下。そして、その後は、低金利に支えられた世界的株高ということで内外株のリターン/リスクも大きく改善し、今日に至っている。

ちなみに、1970年以降2021年8月までの日本株、外国株のリターン/リスクは約0.5である*。例えば、リターンが8%であれば、リスクは16%である。このことから、リターン/リスクが上昇するのは、投資する側からみて、安心して投資しやすい相場であるが、1.5を超えると、その後は大きく低下するように見える。ちなみに1.5の時のリスクを上の例と同じ16%とすると、リターンは24%となる。日本株では1990年前後、外国株では2000年前後、新興国株では2007~2008年がいずれも1.5を超えており、その後、大きく低下して、マイナス圏に入っている。それだけ、その前に大きな相場があったということでもある。山高ければ谷深しである。

*短期金利を差し引いたシャープ・レシオは2000年以前の短期金利水準もあり、0.3前後となる。

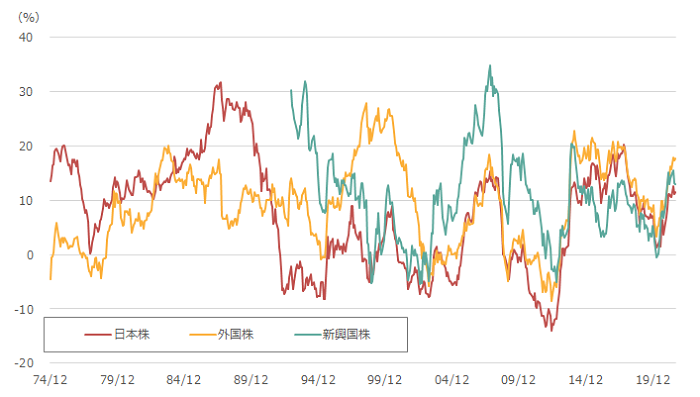

そこで、次にリターン/リスクの構成要素であるリターンやリスクの推移を確認しておこう。図2と図3に示した。

図2 リターンの推移(期間:1974年12月~2021年8月)

注)5年間の月次リターンを用いて年率化。日本株はMSCI Japan指数、外国株はMSCI KOKUSAI指数、新興国株はMSCI Emerging Markets指数。いずれもドルベース指数を円換算。

出所)Bloomberg、NRI Super Focus Proよりウエルス・スクエア作成。

リターンでは30%に注目してみたい。その後の調整の目安の一つになりそうである。この水準になったタイミングとしては、80年代の日本株、90年代前半の新興国株、30%には届いていないが90年代後半のITブームに起因する外国株、そして2000年代半ばの資源価格上昇に起因する新興国株が挙げられる。なお、市場が統合されてきているためか、内外株が2010年代以降、より連動するようになってきていることに気づかされる。

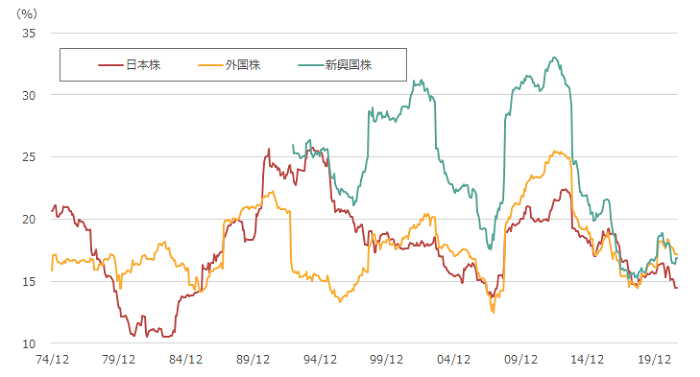

図3 リスクの推移(期間:1974年12月~2021年8月)

注)5年間の月次リターンを用いて年率化。日本株はMSCI Japan指数、外国株はMSCI KOKUSAI指数、新興国株はMSCI Emerging Markets指数。いずれもドルベース指数を円換算。

出所)Bloomberg、NRI Super Focus Proよりウエルス・スクエア作成。

リスクでは、日本株では、80年代の後半はリスクが上昇しており、リターンも上昇した(図2)。外国株の場合、90年代に入り低下しており、これがリターン/リスクの改善要因と言えよう。2000年代前半は、新興国株を含めた内外株のリスクは低下しており、これらがリターン/リスクの改善要因になっていると考えられる。特に新興国株は図2でみたようにリターンも30%を超えたことでリターン/リスクは1.9を記録した。そして、ここ数年ではリターンは10%前後であるが、リスクが内外株いずれも低下しており、リターン/リスクを押し上げていると言えよう。

今回の分析では、計測期間を5年間として、その特徴を見てきた。計測期間を短くすると、変動もより激しくなり、それに見合った見方が必要である。また、現時点は内外株共に1近辺であり、リターンも10%台後半が続いている。直ちに相場が下落することを示唆するわけではないが、高水準の継続で経済が温まってきている。今後の経済・金融政策、企業収益、バリュエーション水準等の変化には、より注意を払いたい。

(2021年9月作成)