負けないためのETF投資戦略

国際分散投資の中のASEAN株【ETF投資戦略⑰】

この記事は、約5分で読めます

日本で資産運用を検討する場合、国際分散投資は有効な戦略である。それは国内に比べて、海外の方がリターン・リスクの観点で魅力的な資産が存在してきたためである。本コラムの第三回「日米から見た国際分散投資の風景」(20年6月作成)でみたように、日米からの国際分散投資の見え方は異なる。日本と違い、米国からみると、米国株のリターン、リスクのバランスが米国を除いた先進国株や新興国株に比べ、圧倒的に良い。このため、米国の投資家にとって海外株式への投資はあまり魅力的に見えない。では、日本からみて、近くて、高成長のイメージがあるASEAN(東南アジア諸国連合)はどうだろうか?今回は、ASEAN株について簡単に分析しておきたい。

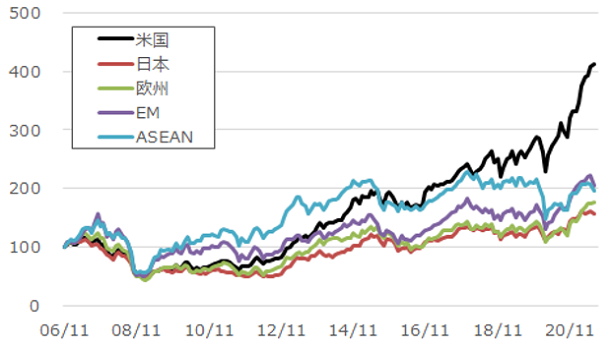

図1に米国、日本、欧州、EM(新興国)、ASEANの各株価指数を示した。

図1 各株価指数の推移(期間:2006年11月末~2021年7月末、月次)

注)株価指数はMSCI USAを「米国」、Japanを「日本」、Europeを「欧州」、Emerging Marketsを「EM」、ASEAN株価指数を「ASEAN」として表示。すべて円換算した配当込み指数。ASEAN株価指数の算出開始は2006年11月なので、2006年11月末を100として表示した。なお、ASEAN株価指数は、シンガポール、タイ、マレーシア、インドネシア、フィリピン、ベトナムで構成されている。

出所)Bloombergよりウエルス・スクエア作成。

米国株の累積リターンは2010年代に入り、他地域株に比べ、大きく上昇した。ASEAN株はリーマン・ショック後、先行して上昇したものの、それ以降は凡庸化し、2018年以降は更に相対的に地盤沈下の傾向がうかがえる。このため、単にコロナ禍での対応の遅れ以外の要因があると思われる。

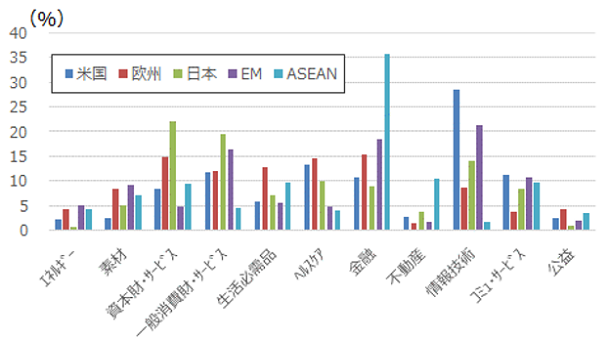

その背景には、業種構成比の違いがあると考えられる。図2に21年7月末現在の各指数の業種構成比を示した。

図2 各指数の業種構成比(2021年7月末)

注)「コミュ・サービス」はコミュニケーション・サービス。

出所)MSCI の各株価指数のもの。Factsheetよりウエルス・スクエア作成。

ASEAN株価指数の特徴は、金融、不動産の構成比が合わせて45%を占めていることである。米国株やEM株の場合、情報技術の構成比が最も高い。欧州は資本財・サービス、一般消費財・サービス、生活必需品、ヘルスケア、金融の構成比が比較的フラットで概ね10~15%である。日本は資本財・サービス、一般消費財・サービスの構成比が高い。このようにASEAN株は他の地域とかけ離れた業種構成比、言い換えるとやや古い印象を受ける。

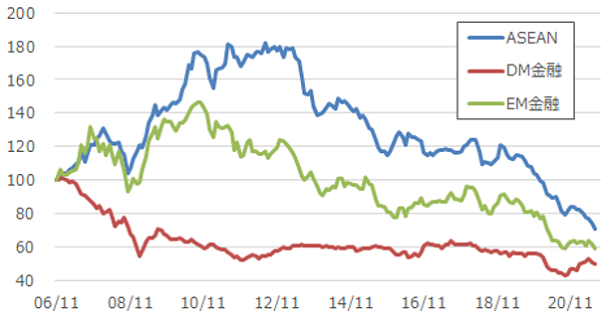

そこで、図3にMSCI ACWI株価指数に対するASEAN株価指数、先進国金融(DM金融)、新興国金融(EM金融)の相対推移を示した。

図3 対MSCI ACWI指数に対する相対推移(期間:2006年11月末~2021年7月末、月次)

注)2006年11月を100とし、MSCI ACWI株価指数に対する各指数の比で表示。「DM金融」はMSCI World金融株価指数、「EM金融」はMSCI Emerging Markets 金融株価指数。

出所)Bloombergよりウエルス・スクエア作成。

ASEAN株価指数の相対推移は、EM金融の相対推移とよく似た動きをしている。金融セクターの構成比が高いことで、長期化する世界的な低金利状態での金融セクターの地盤沈下の影響を受けているものと見られる。裏を返せば、情報技術やそれを活用したサービスセクターが伸びていないことを意味する。

最後に、日本株との比較を図4に示した。

図4 対日本株の相対推移(期間:2006年11月末~2021年7月末、月次)

注)MSCI Japan株価指数に対するMSCI ASEAN株価指数の比。2006年11月末を100とした。

出所)Bloombergよりウエルス・スクエア作成。

ASEAN株価指数は、日本株に対しても、2012年10月を境に低下傾向が続いている。これでは日本から国際分散投資をする上で、魅力的には見えづらい。

ASEAN諸国は足元のコロナ禍でのワクチン接種の遅れもあり、7月のIMFの実質GDP予測改定で、2021年は0.6ポイント引き下げられて4.3%となった。それでも日本よりは高いが、株式投資においては、上場している企業の業種構成比といった、より長期の問題も加わっていることを理解しておきたい。

<当資料で使用した指数の著作権等について>

●MSCI 各国別インデックスおよびMSCI地域別金融株価指数はMSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

(2021年8月作成)