ストラテジストのつぶやき~ETFで広がる投資戦略~

ストレスなく長期投資が続けられる!「二刀流」投資法のすすめ。

この記事は、約3分で読めます

長期的にはマーケットは上昇してきた

長期投資を続ければ良好なリターンを得られたのですが。。。

今回はいつもと違って「コーヒーブレイク」的な小話をします。テーマとしては、「どうやったらストレスなく長期投資を続けられるか?」について考えてみたいと思います。

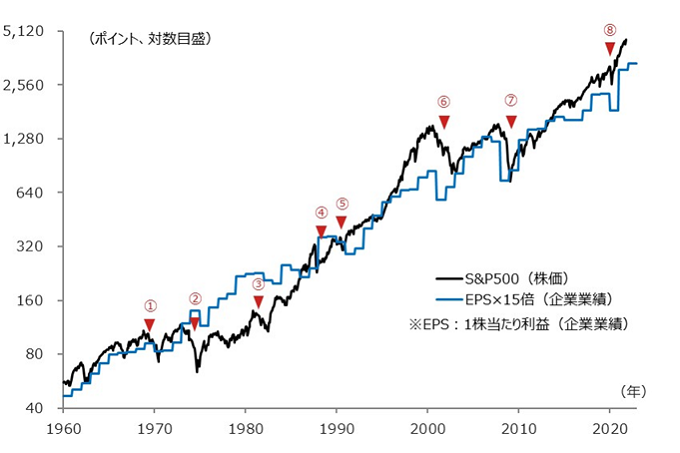

図表1は米国株式市場(S&P500株価指数)の長期的な推移です。ご覧のように、1960年頃は50ポイント台でしたが、足元では4,500ポイント超えとなっており、ざっと80倍以上に値上がりしています。この間、➀ベトナム戦争泥沼化不況、➁オイル・ショックⅠ、③オイル・ショックⅡ、④ブラック・マンデー、⑤湾岸戦争、⑥ITバブルの崩壊、⑦リーマン・ショック、⑧コロナ・ショックなど、幾多の下落局面がありましたが、そうした局面を怖がらずに長期投資を継続していれば、素晴らしいリターンを得られたということになります。

とはいえ、記憶に新しい昨年のコロナ・ショックを思い出しても、「怖がらずに長期投資を続ける」というのは投資家心理を考えると、そう簡単なことではなかったと思う方も多いと思います。そこで、今回はその解決方法の一例をご紹介します。

[図表1] 米国株式市場の長期的推移

期間:(株価)1960年1月~2021年10月、月次

(EPS)1960年~2022年、年次(2021-22年は予想)

(出所)Bloombergを基に野村アセットマネジメント作成

「二刀流」投資法で投資家心理を前向きに!

急落時も投資に好奇心を持つことが重要

図表2は、リーマン・ショック後の米国株式市場の各株価指数の推移です。2008年9月1日~2009年3月安値で見ると、市場全体であるS&P500が概ね半値、「世界金融危機」というだけあり、銀行株指数は1/4にまで下落、不動産株指数も1/3に下落しました。投資家心理はズタズタになり、株式投資を続けられる心理状況でなくなってしまった方も多かったでしょう。大きく下落したところで投げてしまい、「もう相場なんか見たくない」と投資を中止し、その時点で長期投資を終了してしまった方も多かったかもしれません。

しかし、結果は見ての通りで、底入れ後に大きく回復し、一定の時間を経て最高値を更新しています。投げる必要などなかったのです。では、どうやって投資家心理を冷静に保てばよいのでしょうか?

今回のタイトルである「二刀流」投資法こそが、その解決法であると考えています。一刀目は冒頭で述べた長期投資で、二刀目がバーゲンハンティングです。リーマン・ショックのような大きな下落に見舞われた際、長期投資については一旦忘れて、ポジションを据え置きます。

一方、暴落しているマーケットを分析して、「底入れ後のリバウンド局面でどのカテゴリーが大きく戻るか?」を考えるのです。リーマン・ショック時は銀行株が大きく戻り、安値を付けたわずか2ヵ月後の2009年5月には2倍以上にリバウンドしました。下落局面ではこうしたリバウンド戦略に頭を切り替え、長期投資のことは一旦忘れることで、投資への好奇心を持ち続けることができ、投資を終了することなく継続することができると考えています。そして、リバウンド狙いの投資からはご褒美となる大きな利益も得られるのです。

[図表2] リーマン・ショック後の各株価指数の推移

期間:2008年9月1日~2009年12月31日、日次

※ S&P銀行:S&P500銀行株指数

※ S&P不動産:S&P500不動産株指数

(出所)Bloombergを基に野村アセットマネジメント作成

「二刀流」投資法のイメージ図

どんな局面でも投資を楽しむ!そのための「二刀流」投資法

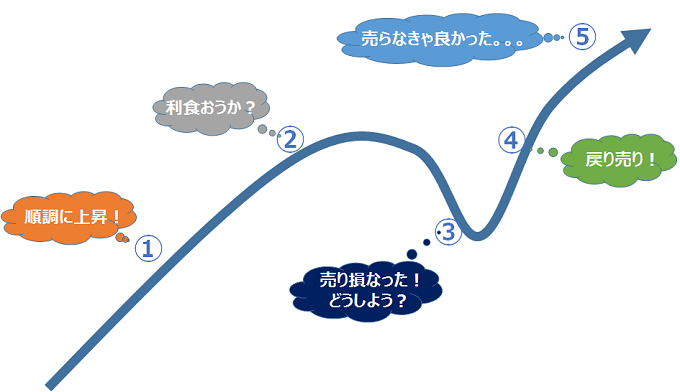

図表3は、マーケットの動きに対する投資家心理と想定される投資家行動のイメージ図です。

順調に上昇している時(➀)は心も平穏で、投資が楽しい時期です。そして、ある程度上昇して来ると利食いたくなります(➁)。今回はここで利食わなかったケースを想定し、その後に急落してしまった(③)とします。急落するということは、昨年のコロナ・ショックのように想定外の「この世の終わりか」というようなひどい投資環境になっており、投げたくなってしまいます。でも、投げずに我慢したとします。そして、戻り始めた頃に戻り売り(④)をしてしまうことが非常に多いと思います。しかし、戻り売り後に相場は更に上昇し、投資ポジションを失った状態で相場は高値を更新していきます(⑤)。売らなきゃよかったと。こんなパターンが案外多いと考えています。

これを避けるには、まず、➁の局面で利食いを考えないことが重要です。長期投資なのだから、何倍にもなることを狙って投資しているのだから、少々上がっても関係ないのです。そして、急落した③の局面で「チャンス」と考えることです。著名投資家のW.バフェット氏は「相場が下がるということは割安な値段で買えるのだから喜ばしいことだ」と言い続けています。長期投資のポジションはダメージを被りますが、新たにリバウンド狙いに集中することで、長期投資の一時的な損失を忘れることができます。そして、③で新たに投資したポジションを④から⑤にかけて利食いえばよいのです。ここでの大事なことは、リバウンド狙いの投資は短期投資なので、上がったら利食っておくことです。そして、その利益を次の急落時の備えとして取っておくのです。

上がり続ける局面では一刀目の長期投資で楽しみ、急落局面では二刀目のリバウンド戦略で楽しむ。そうすることで、常に投資を楽しみながら、投資家心理を冷静に保ち、投資を続けることができるのです。是非、お試しください。

[図表3] 投資家心理と投資行動のイメージ図

(出所)野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS S&P500指数(為替ヘッジなし)連動型上場投信(証券コード:2633)

<当資料で使用した指数の著作権等について>

●「S&P500株価指数」、「S&P500各業種指数」は、当該指数に関する一切の知的財産権その他一切の権利はスタンダード&プアーズ ファイナンシャル サービシーズ エル エル シーに帰属しております。