ストラテジストのつぶやき~ETFで広がる投資戦略~

株主還元に注目?成長テーマ不在の中では様々なサブテーマが活躍

2023年3月15日作成

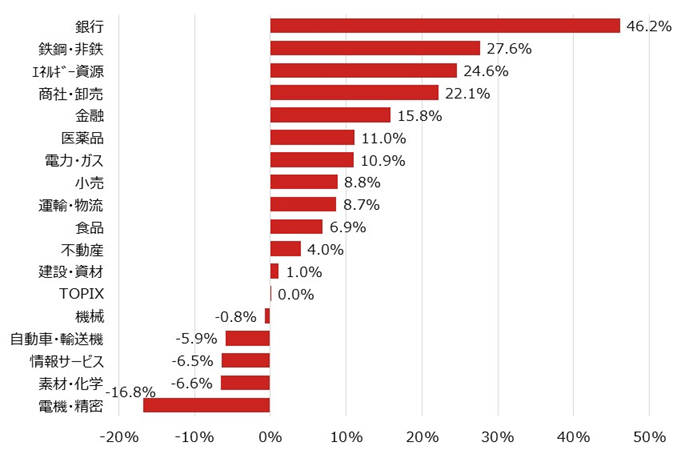

2021年末以来の業種別リターンは銀行が1位

全体パフォーマンスが横ばいの中、業種間のリターン格差は非常に大きい

図表1は、TOPIX(東証株価指数)およびTOPIX-17業種の2021年12月末以来のパフォーマンスです(2023年2月末まで)。市場全体であるTOPIXがほぼ横ばい(1992.33(2021年12月末)⇒1993.28(2023年2月末))となっている中、ベスト・パフォーマーの銀行が+46.2%、2位の鉄鋼・非鉄が+27.6%、3位のエネルギー資源が+24.6%と大幅に上昇したのに対し、市場参加者の人気が高いと思われる電機・精密はワースト・パフォーマーの▲16.8%と、リターン格差が大きく広がっています。

「株式投資は企業業績の成長に投資する」という投資の王道を考えると、日本経済の成長をけん引し、外貨も稼ぐ電機・精密や自動車関連のパフォーマンスが著しく悪く、相対的に成長が期待しにくい銀行や鉄鋼、エネルギー関連のパフォーマンスが良いというのは、投資環境としてはなかなかやりにくい環境だったなと考えています。

[図表1] TOPIX-17業種の2021年12月末以来のリターン(2023年2月末まで)

期間:2021年12月末~2023年2月末

(出所)Bloombergを基に野村アセットマネジメント作成

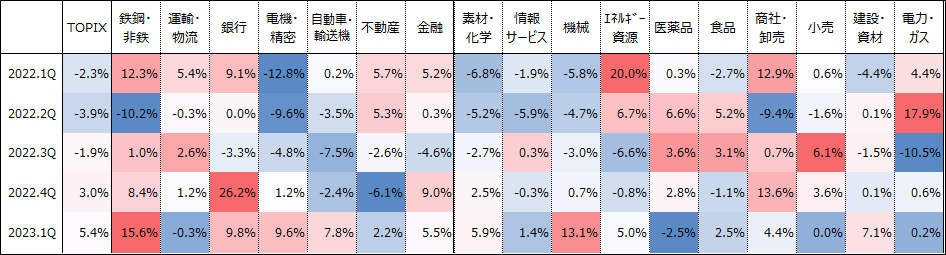

四半期ごとにパフォーマンスが激しく移り変わる

四半期ごとのパフォーマンスにヒントがあるのか?

図表2は、TOPIXおよびTOPIX-17業種の四半期ごとのパフォーマンスです。各四半期における横比較で、好パフォーマンス業種ほど赤やピンク色系、冴えないパフォーマンス業種ほど青や水色系を付けています。全期間でベスト・パフォーマーだった銀行は2022.4Qに顕著な好パフォーマンスとなり、2位の鉄鋼・非鉄は2022.1Qや足元のパフォーマンスが目立って好調、3位のエネルギー資源は2022.1Qが非常に好調でした。ずっと好パフォーマンスだったわけではなく、ある特定の期間で大きく上がっていたようです。

結局、このような業種パフォーマンスの大きな差はどこから生まれてくるのだろうかと考えてみると、2022年という年が成長が期待できなかった年であったことが影響しているのではないかと考えています。世界的にインフレと金融引き締めに苦しみ、コロナ禍での過剰投資などの反動も重なり、それまでの相場をけん引してきたテクノロジー業種中心に業績が悪化しました。「成長」という投資の王道テーマを失ったマーケットは、「成長」以外のサブテーマを模索し、短い期間ながらも様々なサブテーマを追いかけながら銘柄物色をしてきた結果が、2022年のマーケットだったと考えています。

エネルギー価格が上がっていた2022年序盤はエネルギー資源が、日銀の金融政策の変更期待が高まった2022年終盤は銀行が、そして、中国のゼロコロナ政策解除に伴い中国需要の回復期待が高まった2023年初頭に鉄鋼・非鉄が物色されたのでしょう。

[図表2] TOPIX-17業種の四半期別リターン

期間:2021年12月末~2023年2月末、四半期(2023.1Qは1-2月)

色の付け方:各四半期における横比較で、相対的に最もパフォーマンスが良い業種に最も濃い赤色を付け、2位以降が赤系の色が薄くなり(ピンク色系など)、中位が白色、そして、下位に行くにしたがって徐々に青系の色を強め、相対的に最もパフォーマンスが悪い業種に最も濃い青色を付けています。エクセルの自動色付け機能を使っています。

(出所)Bloomberg等を基に野村アセットマネジメント作成

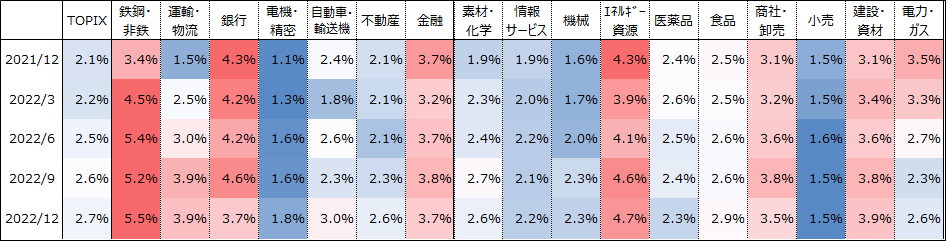

株主還元が投資テーマとして取り上げられよう

2023年もテクノロジーによる成長テーマは期待しにくい中、株主還元テーマを分析してみる

図表3は、TOPIXおよびTOPIX-17業種の四半期末ごとの配当利回りの推移です。色付けは先ほどと同じで、横比較で配当利回りが高い業種に赤系、低い業種に青系を付けています。

2023年も成長業種の筆頭格であるテクノロジー企業の大きな成長は現時点では予想されていません。そうした影響などで全体業績も今のところは微増益となっており、業績予想も下方修正が止まっていません。そんな中では、2023年もサブテーマを追いかける相場が続くのではないかと考えています。

サブテーマとして有望なのが配当などの株主還元です。東証がPBR(株価純資産倍率)1倍未満の低収益企業に対して、何らかの対策を要請するようですが、そうした流れは2023年に投資家が注目する大きなテーマとなると考えています。配当利回りが高く、なおかつ、足元に向けて利回りが上昇している鉄鋼・非鉄、建設・資材、商社・卸売、エネルギー資源、運輸・物流などに注目しています。

[図表3] TOPIX-17業種の四半期末ごと配当利回り

期間:2021年12月末~2022年12月末、四半期

色の付け方:各四半期における横比較で、相対的に最も配当利回りが高い業種に最も濃い赤色を付け、2位以降が赤系の色が薄くなり(ピンク色系など)、中位が白色、そして、下位に行くにしたがって徐々に青系の色を強め、相対的に最も配当利回りが低い業種に最も濃い青色を付けています。エクセルの自動色付け機能を使っています。

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS エネルギー資源(TOPIX-17)上場投信(証券コード:1618)

NEXT FUNDS 建設・資材(TOPIX-17)上場投信(証券コード:1619)

NEXT FUNDS 鉄鋼・非鉄(TOPIX-17)上場投信(証券コード:1623)

NEXT FUNDS 運輸・物流(TOPIX-17)上場投信(証券コード:1628)

NEXT FUNDS 商社・卸売(TOPIX-17)上場投信(証券コード:1629)

NEXT FUNDS 銀行(TOPIX-17)上場投信(証券コード:1631)

(2023年3月15日作成)