ストラテジストのつぶやき~ETFで広がる投資戦略~

米国の成長株、NASDAQ-100がようやく復活か

2023年4月19日作成

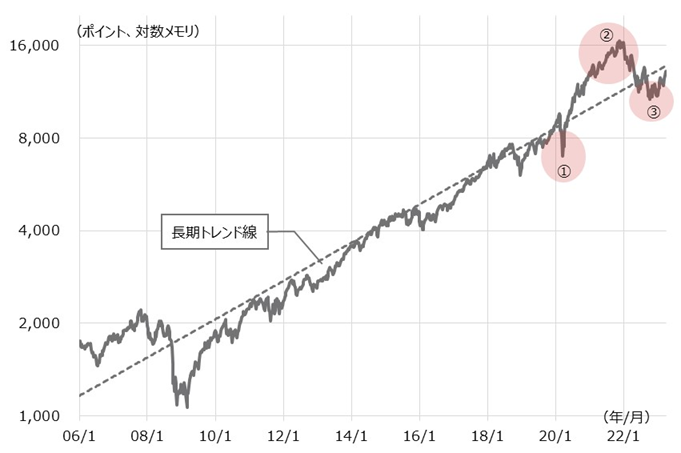

NASDAQ-100指数が長期トレンドに回帰

NASDAQ-100指数がオーバーシュートからの調整を終えて長期トレンドに回帰

図表1は、NASDAQ-100指数と長期トレンド線の推移です。米国株式市場の代表的な成長株指数であるNASDAQ-100指数は、長期的には右肩上がりのトレンドを描いています。但し、表示した17年間程度を見れば、トレンド線に沿うように上昇軌道を描きながらも、時折、トレンド線から上下に大きく離れる傾向がありました。

過去数年間では、2020年前半にコロナショックで一時的に大幅調整したものの(①)、その後は、米国の超金融緩和政策等に支えられて急回復し、2021年には長期トレンド線を大幅に上回って上昇しました(②)。しかし、超金融緩和政策が終わり、2022年に金融政策が引き締めに転じると一転して下落に転じ、引き締めが加速すると下落幅を広げ、トレンド線を下回りました。直近の動きは、2022年秋頃に調整一服となり(③)、足元では反発に転じており、トレンド線に回帰するような勢いが戻ってきたようです。

[図表1] NASDAQ-100指数の推移

期間:2006年1月6日~2023年4月7日、週次

(出所)Bloombergを基に野村アセットマネジメント作成

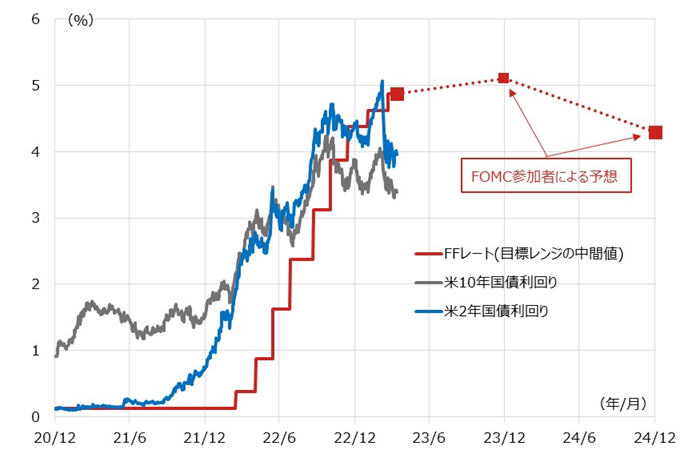

米金融引き締め政策の終着点が見え始める

米金融引き締め政策の終着点、つまり、利上げの最終到達点が見え始める

図表2は、米国の政策金利であるFFレートとその予想値(FOMC参加者による)、および、米10年と2年国債利回りの推移です。米国で急速に進んだインフレを抑制するために、2022年3月から利上げが始まりましたが、米国債市場ではそうした利上げを予見し、2021年後半から米2年国債利回りなどが上昇し始めていました。

足元(2023年3月のFOMC)までに米利上げは9回実施され、累計利上げ幅は4.75%に達していますが、3月のFOMCで公表されたFOMC参加者によるFFレート見通し(2023年末、2024年末)によれば、「利上げはあと1回」との予想になり、利上げの終着点が見えてきました。一方、米国債市場ではそうした利上げの最終局面を予見し、インフレに減速感が見られ始めた昨秋頃から米国債利回りが頭打ちとなっていました。

NASDAQ-100指数などの成長株の重荷となっていた「米利上げ」局面が終わることは、これらの株価にとって追い風になることが期待されます。

[図表2] FFレート、FOMC参加者による予想、および、米国債利回りの推移

期間(FFレート、米10年、2年国債利回り):2020年12月31日~2023年4月12日、日次

※FFレート:フェデラル・ファンド金利

※3月のFOMC(米連邦公開市場委員会)で公表されたFOMC参加者によるFFレート予想:2023年末、2024年末

※米10年国債、2年国債利回り:Bloomberg Generic

(出所)Bloombergを基に野村アセットマネジメント作成

バリュエーションも過去平均並みに一旦は低下

NASDAQ-100指数の予想PER(2期先)は2006年以降の過去平均に一旦は低下した

図表3は、NASDAQ-100指数の予想PER(2期先ベース)の推移です。表示期間の平均値は16.7倍ですが、株価がオーバーシュートして上昇していた2021年終盤には26倍を超える水準まで上昇し(①)、かなりの割高感がありました。そして、2022年の株価下落により、そうした割高感が一気に調整し、2022年中ごろには2006年以降の過去平均に一旦は低下しました。なお、2020年終盤から2021年序盤にかけてもPERは26倍を超える局面がありましたが(③)、この局面は利益が減ったことによる影響でPERが上昇しており、株価下落の影響はほとんどありませんでした。

ここから先ですが、2023-24年に企業業績が大きく減益となる局面を迎えてしまえば、PERは過去平均を下回り、2010~2013年頃のように(④)、低迷するリスクがあります。しかし、足元の予想ではそうした大きな減益局面は想定されておらず、2024年は増益局面を迎える予想になっていることや、前述したように米利上げが最終局面を迎え、利下げも視野に入る期待があることを考えると、ここからPERが大きく低下する可能性は高くはないと思われます。

バリュエーション調整が終わり、金融引き締めが終われば、今後は、企業業績の動向に注目が集まりそうです。

[図表3] NADSAQ-100指数の予想PER(2期先ベース)の推移

期間:2006年1月6日~2023年4月7日、週次

※PER(株価収益率、株価÷EPS):2期先Bloomberg予想EPS(4月11日現在)に基づく

※予想PER(2期先)の平均値は表示期間の平均値

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS NASDAQ-100Ⓡ(為替ヘッジなし)連動型上場投信(証券コード:1545)

NEXT FUNDS NASDAQ-100Ⓡ(為替ヘッジあり)連動型上場投信(証券コード:2845)

(2023年4月19日作成)