ストラテジストのつぶやき~ETFで広がる投資戦略~

予測が難しい2024年はバランス型運用を検討

2023年12月6日作成

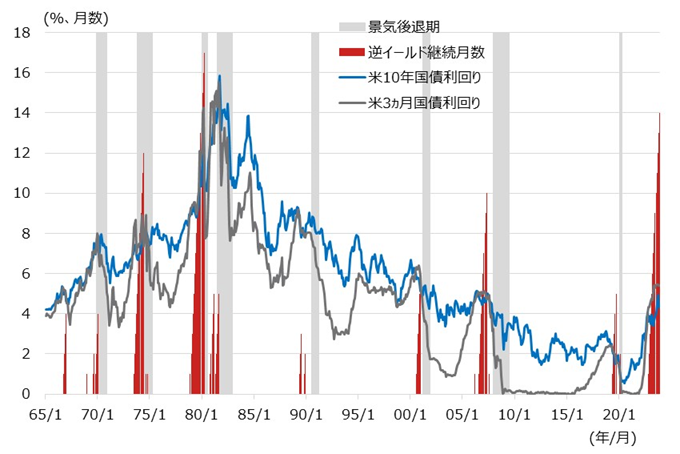

米国債利回りの逆イールド局面の後は景気後退へ

米国債利回りの逆イールド状態が14ヵ月連続で継続中

米国で急速に利上げが進んだ影響で、米短期金利が長期金利を上回る「逆イールド」状態が続いています。米10年国債利回りと米3ヵ月国債利回りで見た「逆イールド」状態は、2022年10月から始まっており、2023年11月で連続14ヵ月を経過しました(月末ベース)。米国では「逆イールド」状態が続くと、その後に景気後退に陥ったという経験則があります。

図表1は、米10年国債と米3ヵ月国債利回り、10年と3ヵ月利回りが逆イールド状態になっている継続月数、そして、景気後退期を示していますが、ほとんどの局面で、赤色(縦軸)で示した逆イールド継続期間の後にグレー色で示した景気後退期が続いていたことが分かります。そして、逆イールドの連続継続期間が長いほど(赤色棒が高いほど)、その後の景気後退期が長い傾向にあることも見て取れます。

今回の逆イールドの連続期間はグラフ中では過去最長に匹敵する長さであり、今後の景気後退が警戒されます。なお、景気後退期には米国債利回りが低下していたことも併せて見て取ることができます。

[図表1] 米国債の逆イールド継続月数、景気後退期、および、米国債利回り(10年と3ヵ月)の推移

期間:1965年1月末~2023年11月末、月次

※米10年国債利回りと米3ヵ月国債利回りはBloomberg Generic

※赤色棒の逆イールド継続月数は、逆イールドが連続して発生している際に継続月数分だけ棒が高くなるように表示している

(出所)Bloombergデータを基に野村アセットマネジメント作成

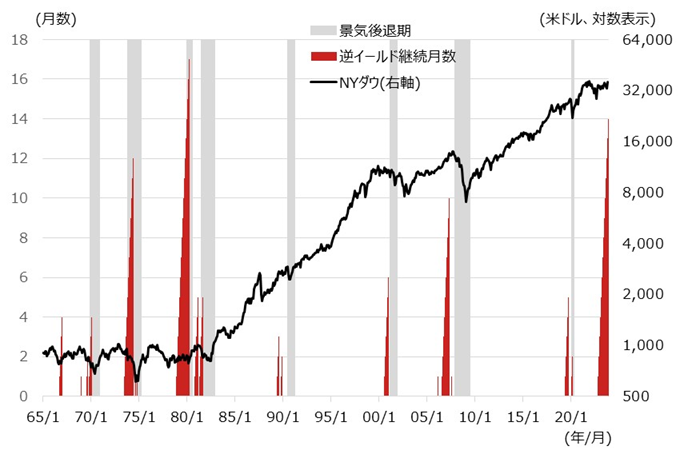

米景気後退期には米株安

景気後退期には米国株は下落局面を迎えている

図表1では、景気後退局面には米国債利回りが低下していた(価格は上昇)ことを見ましたが、ここでは株価がどうなっていたかを確認します。

図表2は、図表1の米国債利回りを米国株(NYダウ)に置き換えたものです。図中の期間では景気後退期は8回ありましたが、全ての局面で株価は下落しており、月末ベースで計測すると、景気後退局面の前月から景気後退局面中の最安値までの下落率の平均値は▲22%程度とかなり大きなものとなっています。仮に、今年12月から景気後退局面に入ったとし、平均下落率を当てはめると、NYダウは28,000米ドル程度まで下落することになります。

一方、そもそも、逆イールドが続いたからといって今回も景気後退に陥るのかどうか、そして、景気後退期だからといって株価が▲22%も下落するのかについては、必ずそうなると言い切れるわけでもありません。では、このような不透明な局面では、どんな対策が考えられるでしょうか?

[図表2] 米国債の逆イールド継続月数、景気後退期、および、米国株の推移

期間:1965年1月末~2023年11月末、月次

(出所)Bloombergデータを基に野村アセットマネジメント作成

不透明な局面ではバランス型運用が賢明か?

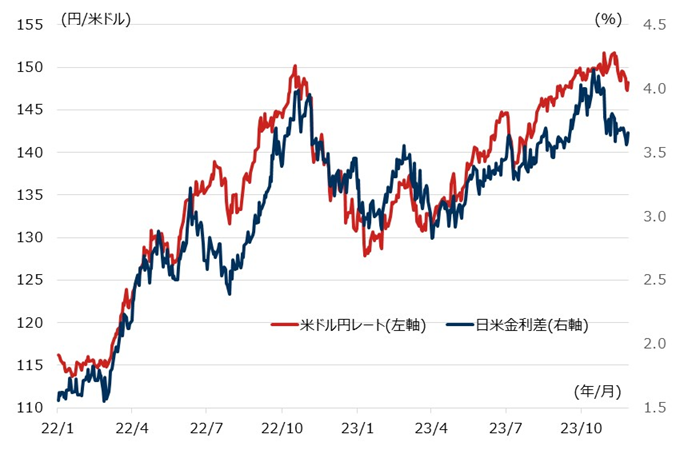

米景気後退リスク、米株安リスクに加え、円高米ドル安のリスクもあるなど、不透明な局面ではバランス型運用が賢明か?

前述したような過去の経験則通りになれば、今後は、米景気後退、米株安、米金利低下(米債券高)が想定されます。また、そうした状況に陥ると、円高米ドル安に転じるリスクも高まります。

図表3は、米ドル円レートと日米金利差(10年国債利回り格差)の推移ですが、米利上げが始まって以降の過去2年程度は両者(米ドル円レートと日米金利差)が連動してきたことが分かり、今後、米金利が低下に向かうとすると、日本の金利は下値が限られるために、日米金利差は縮小していくことが想定されます。そうすると、米ドル円相場も円高米ドル安に動く可能性が高いと思われます。

逆に過去の経験則通りにはならず、米経済が景気後退に陥らず、株価も堅調、金利も低下せず、米ドル円レートもしっかりという可能性も否定できません。以上のように、来年の投資環境にはかなりの不透明感があると見ており、そうした局面では、為替ヘッジをしつつ、株式と債券を併せ持つバランス型運用が望ましいのではないかと考えます。そして、ある程度の方向性が見えてきたら、再び投資対象を絞っていくのも良いでしょう。

[図表3] 米ドル円レートと日米金利差の推移

期間:2022年1月4日~2023年11月30日、日次

※日米金利差は「米10年国債利回り-日本10年国債利回り」(利回りはBloomberg Generic)

(出所)Bloombergデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS S&P米国株式・債券バランス保守型指数(為替ヘッジあり)連動型上場投信(証券コード:2863)

(2023年12月6日作成)