ストラテジストのつぶやき~ETFで広がる投資戦略~

2024年の日本株は史上最高値を更新できるのか?

2023年12月22日作成

証券各社による予想は史上最高値を更新する勢い

2024年、日本株は史上最高値更新の予想

年末の恒例イベントである「来年の日本株見通し」が証券各社から発表され始めています。1年前に発表された大手証券による2023年見通しを振り返ると、日経平均株価の年末ターゲットが30,000円~32,000円となっており、現時点との比較で言えば「やや慎重だった」と見られます。そんなこともあってか、今回の2024年見通しは、日経平均株価の年末ターゲット(一部は年度末)が38,000円~40,000円と「史上最高値の更新」も視野に入るかなり強気な見通しを立てているようです。

日経平均株価やTOPIX(東証株価指数)が史上最高値を更新するためには、下表のようなリターンが必要となり、12月13日を基準に考えると概ね+20%程度の上昇が必要になります。株価上昇を支えるのは企業業績の成長ですが、野村證券が集計した経常増益率予想(主要288社)は2024年度が+8.3%となっており、株価の必要リターン(+20%)の半分もありません。なお、2025年度も+7.4%とほぼ同程度の増益予想となっており、2年分なら+16.3%増益なので、2025年度の業績を織り込む時期になれば可能性はありそうです。

[図表1] 史上最高値更新に必要なリターンと業績予想

| 23/12/13 | 過去最高値 | 最高値まで | |

| TOPIX | 2,355 | 2,885 | +22.5% |

| 日経平均株価 | 32,926 | 38,915 | +18.2% |

| 2024年度 | 2025年度 | 2年合計 | |

| 経常増益率 | 8.3% | 7.4% | 16.3% |

(出所)野村證券予想等を基に野村アセットマネジメント作成

バリュエーションの拡大は期待薄

株価上昇のもう一つの要因であるバリュエーション拡大は期待しにくい

図表1では、業績拡大だけでは史上最高値更新はハードルが高そうなことを示しましたが、PER(株価収益率)などのバリュエーションが拡大することでも株価上昇が期待できます。来年はバリュエーション拡大はあるのでしょうか?

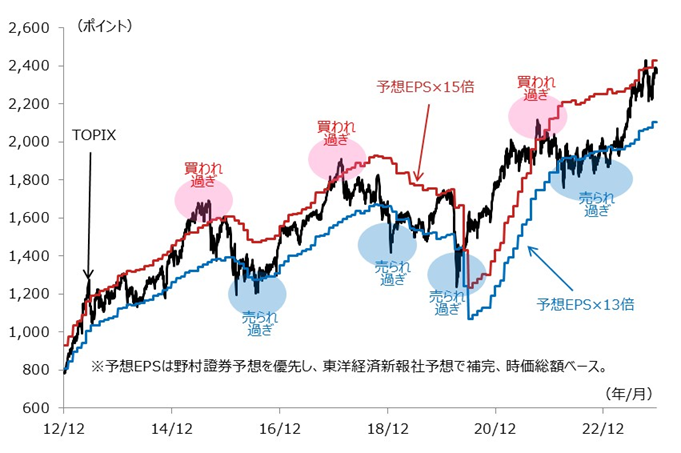

図表2は、過去10年程度のTOPIXと予想EPSに基づく妥当レンジ(赤線と青線)の推移です。表示期間の平均PERが14.4倍なので、13~15倍をレンジとして描いたところ、コロナショックを除けば株価がレンジに概ね収まっているのがわかります。下限の13倍(青線)を下回ると(売られ過ぎ)下げ止まり、上限の15倍を上回ると(買われ過ぎ)反落しています。そのため妥当レンジとしました。

11月末時点の上限(赤線)が2,430ポイントであり、12月13日足元の株価(2,355ポイント)は上限近くに達しています。したがって、これより更なるバリュエーション拡大(PER上昇)は見込みにくく、日本株が史上最高値を更新するためには高い業績成長が必要になりそうです。では、更なる業績拡大は期待できるのでしょうか?

[図表2] TOPIXと予想EPSに基づく妥当レンジの推移

期間:2012年12月3日~2023年11月30日、日次

予想EPS(1株当たり利益):12ヵ月先予想ベース

(出所)野村證券データとBloombergデータを基に野村アセットマネジメント作成

米ドル円の相場動向が逆風となるリスクも

近年の米ドル円相場は日米金利差の影響を受けやすく、来年は円高バイアスを予想

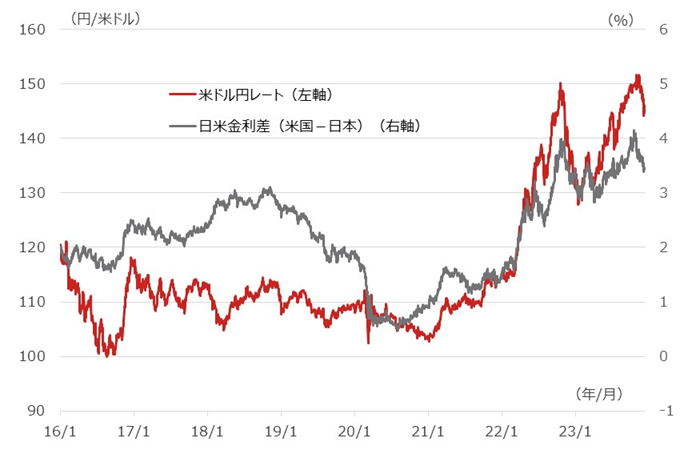

日本企業の業績を占う上で米ドル円レートの動向は重要です。日本企業の業績は円安米ドル高になるほど有利になりやすく、逆に円高になると不利に働きやすいという傾向があります。

図表3は、米ドル円レートと日米金利差の推移ですが、近年は両者の連動性が高いことが分かります。これまでは日米金利差が拡大する中で円安米ドル高方向に動いてきましたが、来年は米利下げと日本の金融政策正常化が予想されており、日米金利差が縮小する方向に動く見通しが優勢です。そうなると為替は円高米ドル安方向が予想され、業績に逆風となるリスクがあります。

問題は「どの程度の円高米ドル安になるか?」ですが、例えば、野村證券の場合は業績予想の前提となる為替レートを145円/米ドルで設定していることから、140円以下に大きく円高米ドル安が進むと影響が出てきそうです。

以上から、来年に日本株が史上最高値圏に上昇するのは難しいというのが今回の結論となりますが、日本企業の増益基調自体は続くことが想定されるため、史上最高値は難しくても、増益率に沿った+10%弱の値上がりは期待できるのではないでしょうか?

[図表3] 米ドル円レートと日米金利差の推移

期間:2016年1月1日~2023年12月11日、日次

※日米金利差は「米10年国債利回り-日本10年国債利回り」(利回りはBloomberg Generic)

(出所)Bloombergデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS TOPIX連動型上場投信(証券コード:1306)

NEXT FUNDS 日経225連動型上場投信(証券コード:1321)

(2023年12月22日作成)