ストラテジストのつぶやき~ETFで広がる投資戦略~

日本株は今年も高配当利回り株に注目!

2024年1月17日作成

日本の高配当利回り株指数のパフォーマンスは良好

2022-23年は、日本の高配当利回り株指数のパフォーマンスはTOPIXを大きくしのぐ

2024年は新しいNISA制度が始まるとあって、個人投資家の動向が注目されています。新NISAを通じて個人投資家による株式市場への一定の資金流入が期待されており、個人投資家が好む銘柄として、配当利回りが高い銘柄や株主優待が充実している銘柄、あるいは、株価が割安な銘柄などが注目されています。

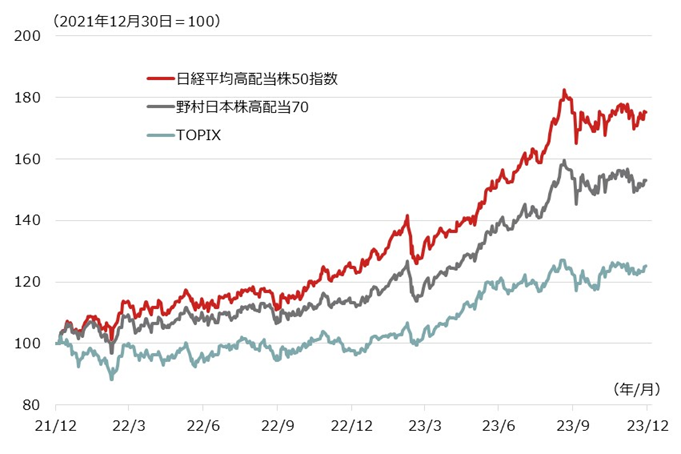

図表1は、日本の高配当利回り株の代表指数である「日経平均高配当株50指数」と「野村日本株高配当70」を、市場全体であるTOPIX(東証株価指数)のパフォーマンスと比較したグラフですが(配当込みのトータルリターン)、2022-23年の2年間については圧倒的に高配当利回り株指数のパフォーマンスが優れていました。高配当株の人気の高さが伺えます。では、2024年もこうした高配当株の強さが続くのでしょうか?

[図表1] 日本の高配当利回り株指数とTOPIXの推移

期間:2021年12月30日~2023年12月29日、日次

※配当込みのトータルリターン

(出所)Bloombergデータを基に野村アセットマネジメント作成

高配当利回り株は常にパフォーマンスが良いわけではない

高配当利回り株の値動きには特徴がある

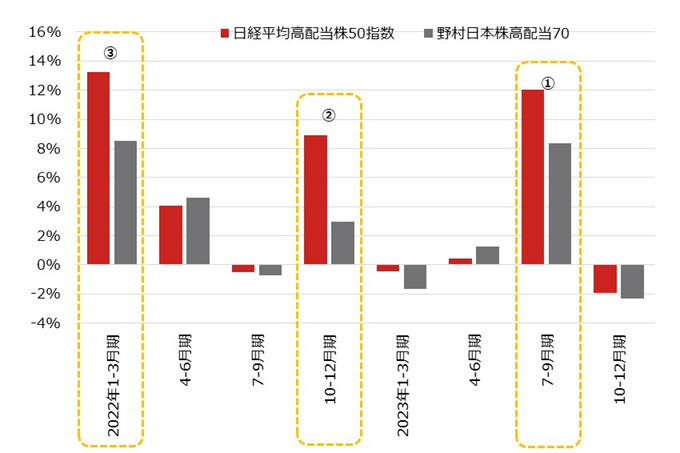

図表2は、前掲の2つの高配当利回り株指数の対TOPIXパフォーマンス格差の推移です(四半期ごと)。高配当利回り株指数とTOPIXとの間には、2年間トータルでは非常に大きなパフォーマンス格差が見られましたが、その格差は常時出ていたというよりは、時々出ていたことが分かります。

大きなパフォーマンス格差は、直近では、①2023年7-9月期に顕著に出ており、それ以前ですと、②2022年10-12月期や③1-3月期に顕著に出ていますが、単なる偶然ではなく、何らかの要因で高配当利回り株が選好されたのだと思います。例えば、①の期間は、昨年3月末に東証が発表した「資本コストや株価を意識した経営の実現に向けた対応」の要請に多くの企業が応じ、3月期決算の決算発表時に何らかの対応を公表、そうした企業変化を好感して株価が上昇した可能性があります。また、②③の期間は従来の期末配当取り狙いで高配当利回り株が物色された可能性があるでしょう。

では、2024年はどのような材料(高配当利回り株が選好されそうな要因)が待ち受けているでしょうか?

[図表2] 日本の高配当利回り株指数の対TOPIXパフォーマンス格差

期間:2022年1-3月期~2023年10-12月期、四半期

※TOPIXリターンとの差、配当込みのトータルリターン・ベース

(出所)Bloombergデータを基に野村アセットマネジメント作成

2024年の注目材料は何か?

2024年の最初のポイントは開示企業の一覧表の公表、および、取組み事例の紹介

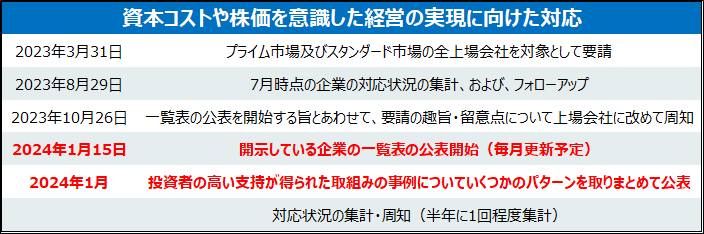

前述したように、昨年3月末に東証はプライム市場及びスタンダード市場の全上場会社を対象に、「資本コストや株価を意識した経営の実現に向けた対応」を要請しました。東証による要請を受け、上場企業各社は「中期経営計画」や「決算説明資料」、「コーポレート・ガバナンス報告書」などを通じて、①成長投資、②株主還元の強化、③事業ポートフォリオの見直し、④ガバナンス向上、⑤IRの強化などを公表しました。東証の集計によれば、昨年7月時点でプライム市場上場企業の約2割が取組み等を開示したようで、該当企業の株価にも大きな影響を与えたと思われます。

今年は、1月15日に対応を開示している企業の一覧表の公表が始まり(毎月更新)、投資者の高い支持が得られた取組みの事例がとりまとめて紹介されていくようです。企業にとっては、励みになったりプレッシャーになったり、何らかのヒントになったりすることが期待され、今年も東証による要請は大きな注目テーマになりそうです。今年もこうした企業活動などを動機として、高配当利回り株が選好される局面が出てくることを期待したいと思います。

[図表3] 東京証券取引所による経営改革要請の歩み

(出所)東京証券取引所の資料を基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS 日経平均高配当株50指数連動型上場投信(証券コード:1489)

NEXT FUNDS 野村日本株高配当70連動型上場投信(証券コード:1577)

(2024年1月17日作成)