ETF投資のツボ

日本株の業種別投資を再考する

この記事は、約3分で読めます

市場全体のパフォーマンスを表す代表的な指数(例えばTOPIX)に連動したETFを用いて分散投資を行うということはETFの代表的な利用方法です。しかし、ETFの魅力はそれだけではありません。投資家の市場見通しに沿って様々なETFの使い分けができることもまたETFの魅力であり、ETF市場が今もなお世界中で成長し、多様な商品が上場し続ける原動力になっています。

本稿では、市場見通しに沿ったETFの利用として代表的な手法でもある業種別(セクター別)投資について説明したいと思います。

業種によって大きく異なるパフォーマンス

市場環境に応じて業種別指数のパフォーマンスは異なりますが、どの程度の差が生じるのでしょうか?

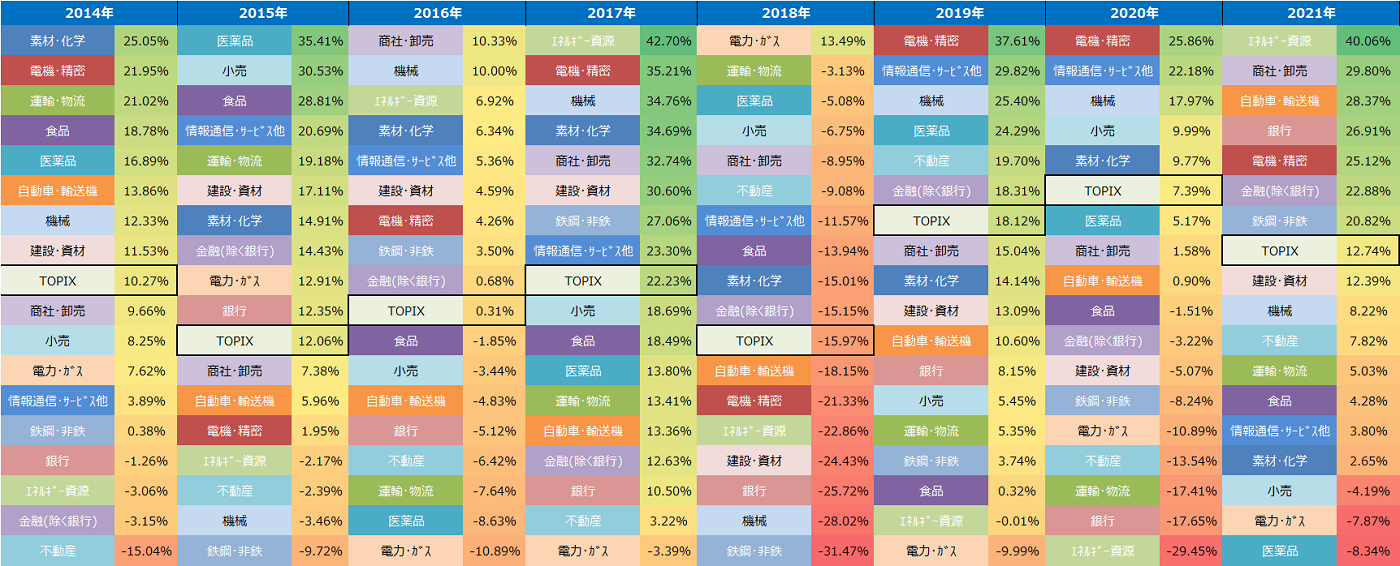

下図は各年のTOPIXとその業種別指数であるTOPIX-17シリーズのパフォーマンスを見たものです。

<TOPIXとTOPIX-17シリーズの年間パフォーマンス>

(出所)Bloombergのデータを基に野村アセットマネジメント作成

※各指数は配当込みリターン、円ベース

最もパフォーマンスが良かった業種と悪かった業種の差は、皆さんの想像以上に大きいのではないでしょうか?例えば、2018年は総じてどの業種もパフォーマンスが悪かったなかで電力・ガスは+13%を超えていますし、2021年はエネルギー・資源は+40%以上のリターンを見せました。

このように、市場全体のパフォーマンスが振るわなくても、業種を適切に選択することで高いリターンを狙えるかもしれません。

市場環境と業種別指数のリターン

では、どのように業種別指数を使い分ければいいのでしょうか?

一つの考え方として、マクロの市場環境と業種別指数の関係を見るという方法が考えられます。

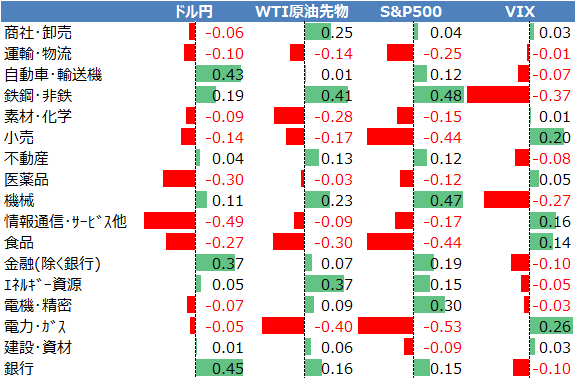

<TOPIX-17シリーズの対TOPIXアクティブリターンと各種指標との相関係数>

期間:2014年1月~2021年12月

※TOPIX-17シリーズ、TOPIX、S&P500は配当込み指数。アクティブリターン及び相関係数は月次リターンを用いて算出。

(出所)Bloombergのデータを基に野村アセットマネジメント作成

上図はTOPIX-17シリーズの各業種指数とTOPIXのリターンの差(アクティブリターン)と各種指標との相関係数を見たものです。

相関係数が正の数で大きい場合は、その指標の変化に対して、TOPIX以上のリターンを出す可能性が高かったということを示しています。

例えば、ドルが上昇したときは、自動車・輸送機、金融(除く銀行)、銀行などがTOPIXをアウトパフォームする可能性が高いといえます。また、原油価格が上昇する際は、商社・卸売、鉄鋼・非鉄、エネルギー資源などが恩恵を受けそうです。米国株との連動性でいうと、米国株が上昇しそうだと思うときは、鉄鋼・非鉄、機械、電機・精密などに、下落しそうだと思うときは、小売、食品、電力・ガスにポジションをとるのが良いかもしれません。

また、市場の変動(ボラティリティ)そのものが上昇しそうなときは、小売、電力・ガスなどに投資しておけば、その影響を少なくできそうです。

これは、相関係数で確認しなくても、ドル高円安は輸出関連、原油高はエネルギー関連、海外市場の下落や市場の変動の高まりには内需のディフェンシブ関連というシナリオを想像することができれば、その観点から業種を選んでもよいでしょう。

セクターローテーション戦略とETF

このように状況に応じて戦術的に業種を入れ替えていくような手法をセクターローテーション戦略ということがあります。セクターローテーション戦略を取りたい投資家にとっては、ETFは非常に使い勝手のいいツールとなり得ます。

セクターローテーション戦略を行う際には、ポートフォリオの業種配分を機動的に切り替える必要があります。このとき、ある業種に対して、少数の個別銘柄で運用してしまうと、業種のリスクよりも個別銘柄のリスクの方が高くなってしまいますし、一方で、幅広く銘柄を分散した業種バスケットを個別銘柄で作るのは手間がかかります。また、業種別の投資信託を幅広くそろえるのはかなり難しいでしょうし、基準価額でしか取引できない投資信託では機動的な売買は行いづらいでしょう。

ETFは特定の分散されたエクスポージャーを低コストで提供しつつ、それを取引所で機動的に売買できるという特性を持っています。業種別のETFを用いれば、セクターローテーション戦略を非常に効率的に行うことができます。

マーケットメイク制度Version2.0への採用で流動性の向上が期待される日本株業種別ETF

2022年4月より、東京証券取引所はETFのマーケットメイク制度Version2.0について、業種別指数のETFを対象に設定しました。(https://www.jpx.co.jp/news/1030/20220322-02.html)

マーケットメイク制度Version2.0は、市場の板を提示するマーケットメイカーに一定のインセンティブを与える代わりに提示義務を負わせるものです。これにより、比較的大きな金額の取引であっても、安価かつ即時の売買が出来るようになることが期待されます。

業種別ETFがこの対象となったことで、市場での板の厚みやスプレッド、ひいては流動性が向上し、セクターローテーション戦略などにおいてETFの使い勝手がさらによくなると考えられます。

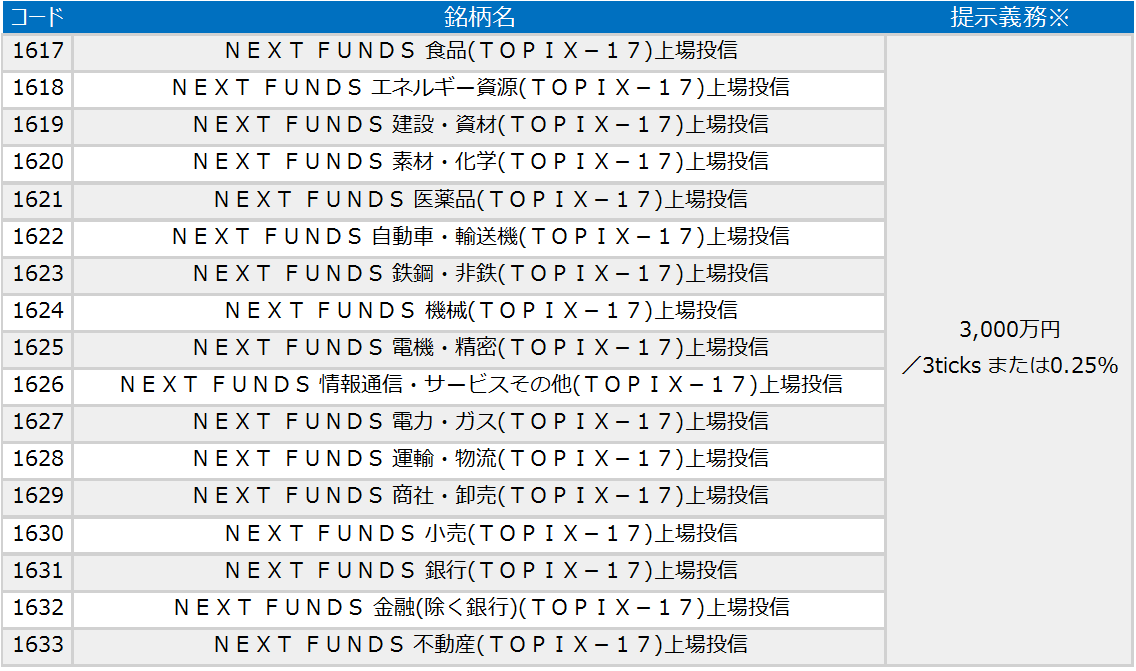

<ETFマーケットメイク制度 Version 2.0対象の業種別ETF>

2022年4月1日時点

※提示義務とはマーケットメイカーがインセンティブを受け取るための基準となる提示金額及びスプレッドのこと

(出所)東京証券取引所の情報を基に野村アセットマネジメント作成

(ご参考)

使い方いろいろ!業種別ETF(TOPIX-17シリーズETF)

<指数の著作権等について>

「TOPIX」、「TOPIX-17シリーズ」の指数値及び「TOPIX」、「TOPIX-17シリーズ」に係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用など「TOPIX」、「TOPIX-17シリーズ」に関するすべての権利・ノウハウ及び「TOPIX」、「TOPIX-17シリーズ」に係る標章又は商標に関するすべての権利はJPXが有します。JPXは、「TOPIX」、「TOPIX-17シリーズ」の指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。

S&P 500 指数はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、Standard & Poor's®およびS&P®は、Standard & Poor's Financial Services LLC(「S&P」)の登録商標です。

(2022年4月作成)