ETF投資のツボ

海外投資家目線で考える日本株のESG投資

この記事は、約3分で読めます

昨今、投資について調べてみるとESG(環境・社会・ガバナンス)という言葉をよく見かけます。ESG投資は世界の潮流となっていて、国内外の機関投資家を中心にESGを考慮した投資戦略の重要性は日に日に高まっているように感じます。

本稿では、ESG投資の広がりと、最近のETF事情から見える海外投資家による日本株へのESG投資について見ていきたいと思います。

世界的なESG ETFの成長

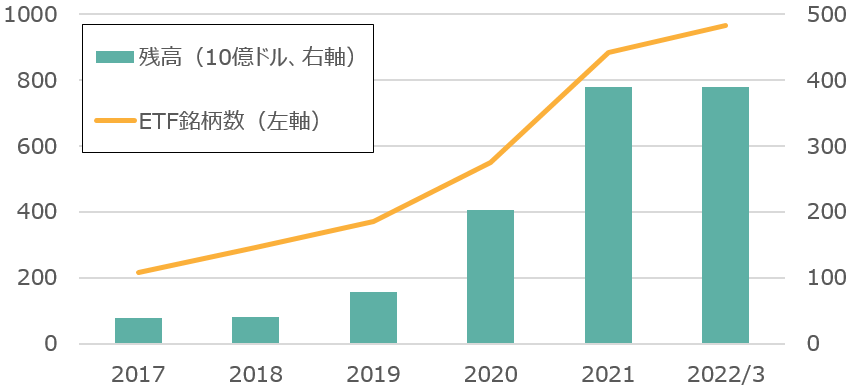

ESG投資は世界的な潮流となっており、ETFの世界でもそれは同じです。下記は世界のESG ETFの残高と銘柄数の推移です。ESG ETFの残高は約4,000億ドル(約52兆円)にまで成長しています。

<ESG ETFの残高と銘柄数>

期間:2017年12月末~2022年3月末

出所:ETF GIのデータを基に野村アセットマネジメント作成

ESG ETFの銘柄数と残高は、足元は市場の変動の影響を受けて横ばいとなっているものの、中長期的には右肩上がりで増加しており、また、近年はその勢いを増しています。

ETFの残高の多くは時価総額加重型の指数に連動するものが占めているものの、ESG投資を強化する投資家が増えてくるにつれて、多様なESG ETFがその受け皿となり、残高が伸びてきていると考えられます。

日本株ESG ETFの増加

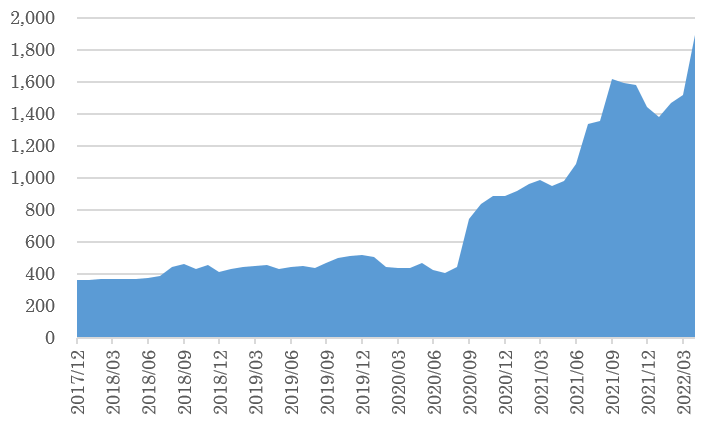

そのような中で国内籍のESG ETFもその残高と種類を増やしています。以下は、東京証券取引所に上場している日本株のESG ETFの残高の推移です。ここでは、主に日銀が保有していると考えられるJPX日経インデックス400連動型及び設備・人材関連ETFを除いています。

<東京証券取引所の日本株ESG ETFの残高推移(単位:億円)>

期間:2017年12月末~2022年4月末

出所:Bloombergのデータを基に野村アセットマネジメント作成

JPX日経インデックス400連動型及び設備・人材関連ETFを除く

日本株のESG ETFも多様化が進んでいて、一般的な時価総額加重の日本株のベンチマーク指数にESGの要素を加味した総合型のものから、脱炭素などのテーマに特化したものなど、様々なETFが続々と登場しています。

また、昨今では、指数やファンド名にESGと記載がなくても、連動対象指数のメソドロジーの中でESGの要素が加味されるようなものも出てきています。

海外投資家の日本株ESG ETF投資

日本株の買い手は国内投資家だけでなく、もちろん海外の投資家もいます。そして、海外投資家も、日本株投資の際にESGを考慮して投資をしてきていると思われます。

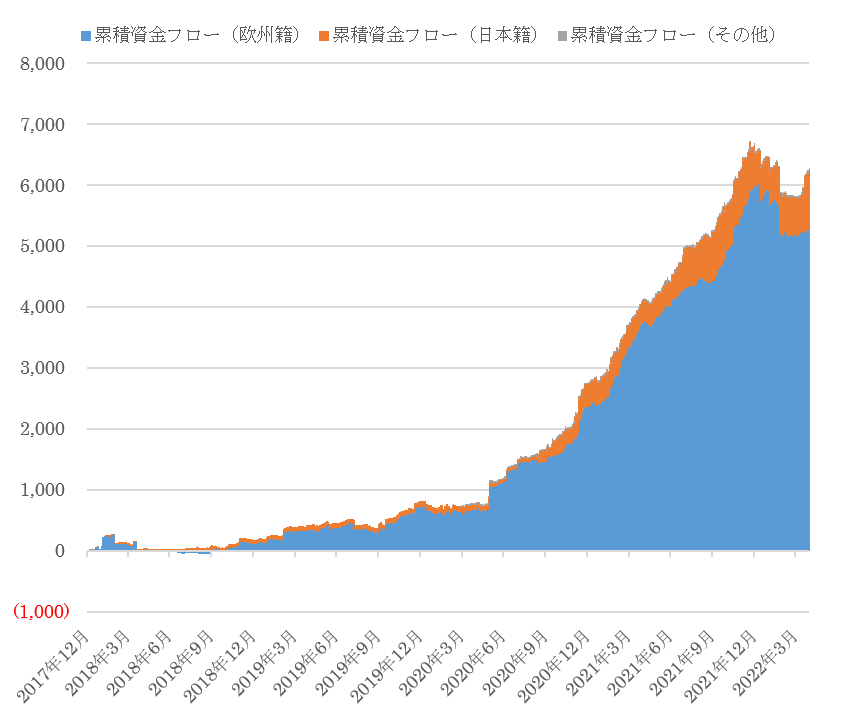

以下のグラフは、(東京証券取引所だけでなく)グローバルの各市場に上場している日本株のESG ETFへの資金フローです。

<日本株ESG ETFへの累積資金フロー(単位:百万ドル)>

期間:2017年12月末~2022年4月末

出所:Bloombergのデータを基に野村アセットマネジメント作成

JPX日経インデックス400連動型及び設備・人材関連ETFを除く

これを見ると(主に欧州の投資家が利用していると考えられる)欧州籍の日本株ESG ETFへの資金フローがここ数年で非常に増えており、海外投資家、特に欧州の投資家が、日本株を買う際にESGの要素を重視する傾向が高まっている様子がうかがえます。また、大手の機関投資家の場合は欧州籍のみならず、東京証券取引所に上場している国内籍のETFを直接利用するケースもあります。

海外投資家の選ぶ日本株ETFとは?

野村アセットマネジメントでは2022年4月8日に「NEXT FUNDS SolactiveジャパンESGコア指数連動型上場投信 (銘柄コード:2850)」を上場しました。

このETFは、日本の経済活動と持続的な成長に係る発展の観点から中長期の成長性が期待される複数の業種※1の中からSolactive社の定めるESG基準に適合する銘柄や、その他の業種の中で相対的にESGスコア※2の高い銘柄を採用し、さらに二酸化炭素などの温室効果ガスの排出量にも着目した指数である「SolactiveジャパンESGコア指数」への連動を目指すものです。

そして、上場後間もなく、欧州の機関投資家の投資対象に選ばれ、実際に投資頂きました。

(ご参考)欧州機関投資家による当社日本株ESG投資ファンドの選定について

このことは、欧州の投資家がどのような視点で日本株投資を行っているのかを示す具体的なケーススタディであると考えられます。

つまり、ESGの先進的な取り組みをしている欧州投資家がESG投資の対象とする日本株の銘柄を選んでいるこのETFを利用することで、国内投資家も、彼らと同じ手法でESG投資を行うことが可能になるのです。

※1 「複数の業種」とは、一般消費財、生活必需品、情報技術、ヘルスケア、資本財・サービスを指します。

※2 ESGスコアを含むESG関連データについては、外部のデータ提供会社からの情報を利用します。

<SolactiveジャパンESGコア指数の著作権等について>

本ファンドは、SOLACTIVE AG(以下「SOLACTIVE」)、その関連会社(総称して「SOLACTIVE当事者」)が支援、保証、売却または宣伝するものではありません。

SOLACTIVE INDEXは、SOLACTIVEの専有財産です。SOLACTIVEおよびSOLACTIVE INDEXの名称は、SOLACTIVEもしくはその関連会社のサービスマークであり、野村アセットマネジメント株式会社による特定の目的のための使用について許可されているものです。

いかなるSOLACTIVE当事者も、発行会社、本ファンドのオーナー、またはその他の個人もしくは事業体に対して、ファンド投資一般、本ファンドへの投資、もしくはSOLACTIVE INDEXが対応する株式市場パフォーマンスを記録する能力に関して、明示・黙示を問わず一切の表明または保証を行いません。

SOLACTIVEは、SOLACTIVEが信頼できると考える情報源からSOLACTIVE INDEXの算出に使用するための情報を入手するものとしますが、いずれのSOLACTIVE当事者も、SOLACTIVE INDEXまたはそのデータの独創性、正確性、完全性について一切保証しません。SOLACTIVE当事者は、発行会社、ファンドのオーナー、その他の個人もしくは事業体がSOLACTIVE INDEXもしくはそのデータを使用して得る情報またはその結果に関して、明示・黙示の保証をしません。

SOLACTIVE当事者は、SOLACTIVE INDEXもしくはそのデータについての、もしくはそれらに関連する誤り、省略、中断について一切の責任を負いません。

(2022年5月作成)