ETF投資のツボ

波乱含みの7-9月期の資金フローから見た投資家動向

2024年10月11日作成

早いもので2024年も4分の3が過ぎました。この7-9月期の株式市場は波乱含みでした。特に8月の頭から5日にかけての下落幅は日経平均株価で8,000円近く、動揺した投資家も多かったかもしれません。

この波乱の四半期にETFの投資家はどのような投資行動をしていたのでしょうか。

本稿ではETFの資金フローを通じて、主にこの四半期の投資家動向を見ていきます。

(注:基本的に投資家は、流通市場を通じてETFを売買することになりますが、その結果として指定参加者を通じた設定交換が起こることによってETFの残高は変動します。その残高の変動をETFへの資金フローとしてとらえることで、投資家の動向を垣間見ることが出来ます。)

変動の激しかった2024年7-9月期の日本株市場

図1:日経平均株価の推移(2024年6月末~9月末)(単位:円)

出所:Bloombergのデータを基に野村アセットマネジメント作成

図1は2024年7-9月期の日経平均株価の推移を示したものです。この四半期の日経平均の変動は非常に激しく、特に7月11日の高値から8月5日の安値までの間は実に10,000円以上も下落しました。また、1日の値動きで見ても、8月5日と翌6日は非常に大きなものでした。

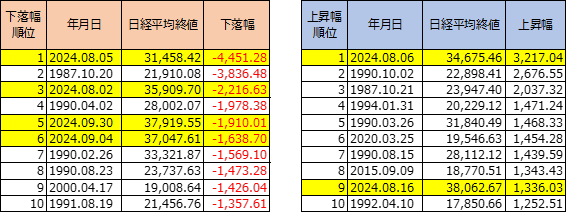

図2:日経平均株価の変動幅ランキング(単位:円)

出所:日本経済新聞社のデータを基に野村アセットマネジメント作成

2024年10月4日時点

図2は日経平均株価の下落幅の大きかった日および上昇幅の大きかった日の上位を示したものです。これを見ると2024年8月5日の下落とその翌日の8月6日の上昇が如何に大きかったかがよくわかります。また、この四半期の最終日の9月30日も自民党総裁選の結果を織り込む形で大幅な下落となりましたが、これも過去5番目の下落幅でした。

下落幅上位10日のうち4日、上昇幅上位10日のうち2日が実はこの四半期に起こっていたということもわかります。米国の景気動向、日銀の金融政策、政局と不透明感が高まるなかで、非常に変動の大きかった四半期であったといえるでしょう。

この四半期のETFの資金フロー

では、この波乱の四半期のETFの資金フローを見てみましょう。

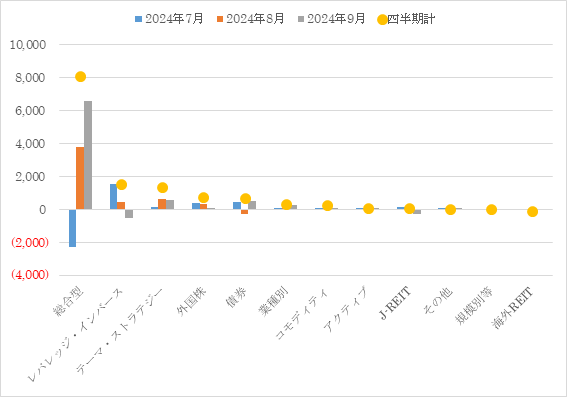

図3:国内籍ETFへの資金フロー(2024年7月~9月)(単位:億円)

※総合型はTOPIX,日経平均、JPX日経インデックス400

出所:Bloombergのデータを基に野村アセットマネジメント作成

この四半期を見てみると、総合型への資金フローが最も目立ちました。よく見ると、7月は流出、8月と9月が流入となっています。基本的には株式市場が上昇すると利益確定の売り、下がった時には押し目買いの流入というのが、この総合型ETF(日本株市場の全体の動きを捉えるために使われるツール)の特徴とすると、総合型ETFの投資家は7月の高値の時に売り、その後の下落局面で買ってきたといえそうです。

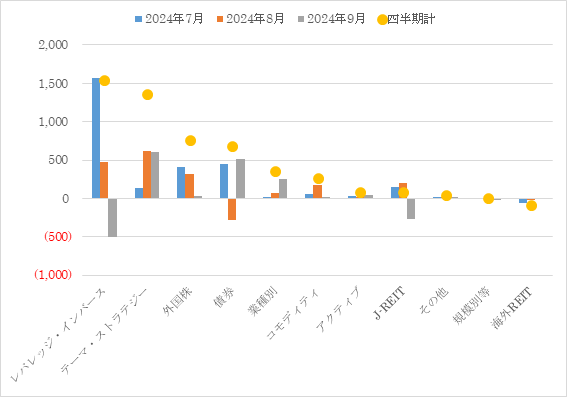

図4:国内籍ETFへの資金フロー(2024年7月~9月)(単位:億円)※除く総合型

出所:Bloombergのデータを基に野村アセットマネジメント作成

図4は総合型を除いた資金フローを示したものですが、ここで注目したいのはレバレッジ・インバースです。このカテゴリーはレバレッジ型へのフローがその主だったものですので、基本的には総合型と同様に市場が上がったら売り(資金流出)、下がったら買い(資金流入)となるはずです。ただし、図3の総合型と比べると、7月の流入が大きくなっているのがわかります。これは7月の高値以降の下落時にすでにかなり逆張りの投資家が動いていた可能性を示しています。その後、8月により大きな下落となりましたが、その時にはさらに買い向かえる投資家はそれほどいなかったのかもしれません。短期的な投資家は早めに動きますが、この四半期は早めに動きすぎて、その後の大きな買い場を逃してしまったといえそうです。また、彼らがポジションを持ってしまっていたために、買い手が少なかったり、彼らの損切りの売りが増えたりしたことなども、下落幅が大きくなってしまった一因かもしれません。一方で、総合型ETFの投資家は大きな下落局面でしっかりとポジションを取ることができたのではないでしょうか。

また、テーマ・ストラテジーのETFへもフローが目立ちましたが、主だったものは、大型株のものや、高配当株のETFで、これらも8月の下落局面以降に資金流入が目立ちました。また、J-REITも8月は資金流入となっていて、価格が下落したときの利回りの魅力度(価格が下落すれば、分配金利回りは高くなります)から買ってくる投資家もいた模様です。

変動の激しい市場での投資家行動

2024年7-9月期は非常に市場の変動が大きかった四半期でしたが、ETFの資金フローを見ると、総合型やテーマ型のETFを使っている投資家は、大きな下落の月には積み増すような動きを見せています。一方でレバレッジ・インバースなどを利用している投資家はやや先行して動きすぎた感じも見受けられます。

どのような投資戦略が最終的に成功するかを見定めるのは難しいですが、上記で見てきたようにあまり短期的に反応しすぎると、その後のより大きな動きの時には動けなくなってしまうということもありそうです。今四半期に起こった大きな下落はそれまでにポジションを作りすぎてしまった投資家には大きなダメージとなったのかもしれませんが、しっかりと余力を持っていた投資家にとってはポジティブな投資機会となったのかもしれません。

<関連銘柄>

NF・日経225 ETF(証券コード:1321)

(2024年10月11日作成)