負けないためのETF投資戦略

インフレ時代の相関変化を考える【ETF投資戦略51】

2024年6月27日作成

2020年代に入ってからの世界的なインフレは少しずつ収まりつつある。日本は大規模金融緩和などの政策を続ける中でようやくデフレから世界的インフレの枠組みに入ってきている。こうした環境変化は、資産間の相関関係に影響をもたらし、ポートフォリオ運用を行う際の留意すべき事項となる。今回は、長期間のデータを俯瞰し、足元の状況を簡単に分析していきたい。

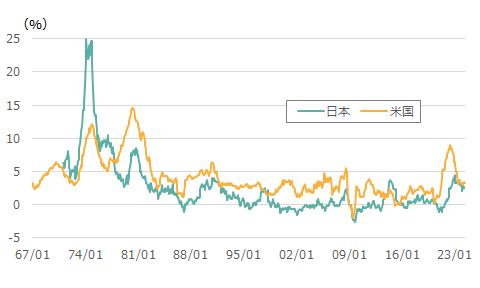

まず、図1に日米の消費者物価指数上昇率の推移を示した。

図1 日米の消費者物価指数上昇率(前年同月比)の推移

(期間:1967年1月~2024年6月13日、月次)

注)日本、米国共に消費者物価指数(総合指数)の前年同月比。

出所)NRI SuperFocus、Bloombergよりウエルス・スクエア作成。

2020年代に入ってからの消費者物価の上昇率の高さは、日米共に1990年以前と比べられる。図示した期間は、1983年ぐらいまでをインフレ期、その後をディスインフレ期(日本は90年代半ばからデフレ)、そして2021年以降を再びインフレ期と整理できよう。こうした期間の株式と債券の相関係数の推移を図2に示した。

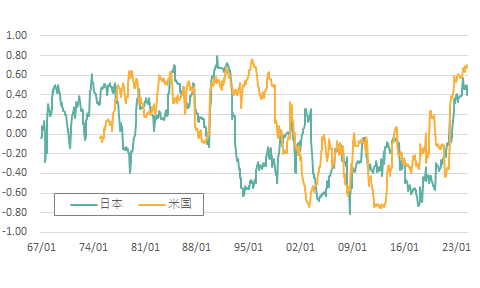

図2 日米株式と債券の相関係数の推移

(期間:1967年1月~2024年6月13日、月次)

注)株式と債券のリターンの相関係数(月次リターンの相関係数を24か月間で計測し、ローリング)。日本株はTOPIX、日本債はNomura BPI総合指数(1983年12月以前は、公社債累積投資収益率)、米国株はS&P500、米国債券はBloomberg米国トレジャリー指数。それぞれ円ベース、ドルベースで計算。なお、TOPIXについては、1988年以前は価格指数と東証一部加重平均利回りよりトータルリターンを推計。同様にS&P500も1987年以前は価格指数と配当利回りより推計。相関係数は-1~+1の間で算出され、マイナスであれば、2つの関係が逆方向に動きやすく、プラスであれば同方向で動きやすい。

出所)NRI Fundmark、SuperFocus、Bloombergよりウエルス・スクエア作成。

1990年頃まで日本は株式と債券の相関係数がプラスで推移していた。その後、水準が徐々に低下し、マイナスの傾向を最近まで示していたが、2020年代に入ってからの消費者物価上昇率の上昇と並行して、プラスの水準に戻ってきた。米国は、日本のようなデフレに陥らず、ディスインフレ時代が続いたことで1990年代後半までプラスの相関であったが、その後は日本と同様にマイナスの水準となり、近年再びプラス水準に戻ってきた。

相関係数がプラスということは、株式上昇と債券価格上昇(金利低下)、または株式下落と債券価格下落(金利上昇)ということが多いことを示している。これは金利上昇によってコストが増えることを通じて利益が減少することを考えれば、正常な関係である。ところが、ディスインフレもしくはデフレ時代にはマイナスの相関係数になっている。

単純化して考えてみよう。物価が持続的に下落するデフレの状態を考えると、売上(名目)も減少し、利益が減少しやすくなることで株価が下落する。実質金利を一定とすれば、物価が下落すれば名目金利も低下(債券価格上昇)となることで、株式と債券の相関関係がマイナスになりやすくなると考えられる。足元でそれがプラスであるのはインフレにより名目売上が増え、利益も出やすくなっていることを示唆していると言えよう。

また、株と債券を組み合わせたポートフォリオで考えると、相関がプラスでは、マイナスに比べて同じ期待リターンであれば、リスクが大きくなることを示している。従って、同じリスク量で運用するのであれば、逆相関状態に比べて、正相関状態では株式比率を引き下げる必要がある。勿論、実際の運用では、金利が上昇する、高止まりする、低下する局面で対応する方法が異なってくる。

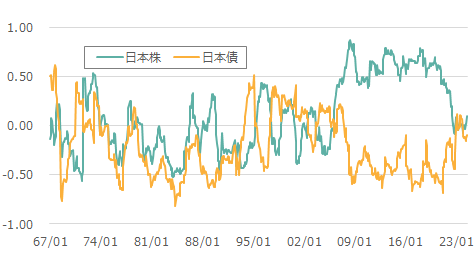

次に、日本株、日本債と為替(ドル円)の相関係数の推移を図3に示した。

図3 日本株、日本債とドル円の相関係数の推移

(期間:1967年1月~2024年6月13日、月次)

注)月次リターンの相関係数を24か月間で計測し、ローリング。ドル円に関して、1993年11月以前はIMFレート1993年12月以降はLSEGのレート。

出所)NRI SuperFocus、LSEGよりウエルス・スクエア作成。

日本株、日本債ともドル円との関係は、1990年代半ばまでは同じような推移で、ゼロを少し下回ることが多かった(これ自体は円高と株高が関係していたと言えよう)。その後、水準が少し上昇し、2000年代半ばから日本株はプラス、日本債はマイナス状態と二極化が続いていた。具体的には日本株は円安に変化すると上昇しやすくなった。また、日本債は円安では下落することが多くなった。

ところが2020年以降は、共に相関がゼロに向かうようになってきた。つまり、2000年代半ばから「円安は株高」という図式が崩れて、里帰りしてきたとも言えよう。ただ、90年代半ば以前のように平均的に少しマイナス水準になっていくかは、今後注目したい。

インフレ・ディスインフレ(もしくはデフレ)と資産間の価格形成の変化には緩やかな関係がありそうである。であれば、それまでの運用上の常識や定石といったものも変化していく。今回のコロナ禍以降の世界的インフレ環境下の場合は、この関係の変化を見落とさないことが重要と考えられよう。ETF投資においても、様々な投資対象が増えてきていることもあり、この点は留意しておきたい。

(2024年6月27日作成)