負けないためのETF投資戦略

複利効果に異変?最小分散運用を考える【ETF投資戦略㊿】

2024年5月31日作成

低リスクで、長期的に市場を上回るとされる最小分散運用に少々異変が起きている。今回は、この最小分散運用を中心に焦点をあてて簡単に分析していきたい。

最小分散運用とは、銘柄の組み合わせや組入比率の増減によって株式ポートフォリオ全体のリスクを抑えることで長期的には市場を上回るというもので、昔から様々な実証分析が行われ、2010年代より機関投資家中心に一定の支持を集めている。ETFの世界においても、最小分散運用を利用したものがいくつか上場されている。

当然、市場のリスクより低いリスク量で市場を上回るのは普通の運用では難しいものの、幾何平均リターン(以下、幾何リターン)と算術平均リターン(以下、算術リターン)の関係もサポートしている。以下では米国市場で分析を行う。

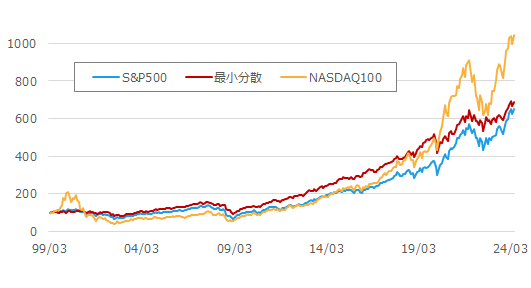

図1に、S&P500、米国最小分散、NASDAQ100を指数化して推移を示した。

図1 S&P500、最小分散、NASDAQ100の推移(期間:1999年3月~2024年5月、月次)

注)最小分散はMSCI US Minimum Volatility Indexを用いている。各指数とも1999年3月末を100としている。ドルベース。直近は5月14日。

出所)Bloomberg、LSEGよりウエルス・スクエア作成。

長期的にはNASDAQ100、最小分散ともにS&P500をアウトパフォームしている。当然、それら指数は時期により、調子は異なる。そこで、図2に対S&P500相対推移を示した。

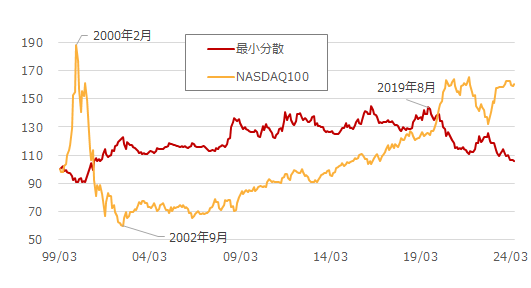

図2 最小分散、NASDAQ100の対S&P500相対推移(期間:1999年3月~2024年5月、月次)

注)1999年3月末を100。直近は5月14日。

出所)Bloomberg、LSEGよりウエルス・スクエア作成。

1999年から2000年にかけてはIT相場と呼ばれ、NASDAQ100がS&P500を大きくアウトパフォームした。一方、最小分散は冴えない展開であった。2000年2月を境に、IT相場は崩壊し、その相対的調整が2002年9月まで続いた。一方、最小分散の方はIT相場の崩壊時にアウトパフォームし、更に2008年のリーマン・ショック時にもアウトパフォーム。その後も、下げ相場時に相対的に下げが軽微なことで結果的にアウトパフォームし続けた。

ところが、2019年8月末以降は、アンダーパフォーム傾向にある。もちろん、2022年の米利上げ時による下げ相場ではアウトパフォームしたものの、その後の上昇相場ではアンダーパフォームし、現在に至る。1999年3月末からみればアウトパフォームしているものの、ポピュラーになった2010年代以降では、やや物足りない。これは、2020年のコロナ禍以降の金融財政政策による金余りの中で相場が大きく上昇したことや、2022年以降の利上げによる下落も秋には利下げ期待も始まり、株式市場は企業業績も好調なことから上昇相場が続いていることが要因として挙げられよう。

一方、最小分散はもともとリスク量が小さい(リターンの振れ幅が小さい)ことで、長期的に見れば、算術リターンに比べ、幾何リターンの減少幅が小さくなることで市場を上回るといわれる。表1にリターン、リスクの状況を示した。

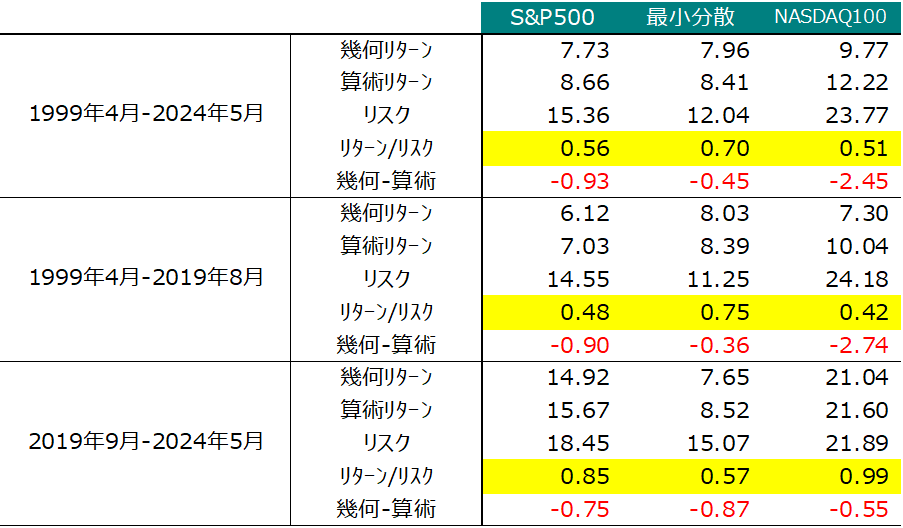

表1 リターン、リスクの状況

注)リターン、リスクは年率換算。2024年5月は14日まで。

出所)Bloomberg、LSEGよりウエルス・スクエア作成。

表は、大きく3段に分かれ、上段5行が1999年4月~2024年5月である。中段5行、下段5行は上段の期間を2つに分けて、中段5行は1999年4月~2019年8月、下段5行は最小分散の効果が今一つになった2019年9月以降である。また、リターン/リスク(=算術リターン/リスク)の行をハイライトしている(以下、5行という表現を省く)。

上段でみると、最小分散のリターン/リスクは、S&P500やNASDAQ100に比べて高い。算術リターンでみると最小分散はS&P500を下回っているものの、幾何リターンでは上回っている。

中段でも、リターン/リスクは最小分散が最も高い。算術リターンの段階でS&P500を上回っている。さすがにNASDAQ100よりは下回っているものの、幾何リターンでは、S&P500のみならず、NASDAQ100も上回っている。複利パワーはリスクが小さいことでより効果を発揮するというわけである。

ところが下段では、最小分散のリターン/リスクが最も小さい。リスク量も中段の時期に比べて高くなっており(S&P500よりは低いものの)、リターンは中段とさほど変わりない。リターン/リスクが最も高かったNASDAQ100の幾何リターンと算術リターンの差が最も小さくなっている。金余り相場の中で、IT系企業を多く含んでいるNASDAQ100が効率的に上昇していたと言えよう。

元々、幾何リターンというのは、再投資を前提とした、つまり複利効果を評価する考え方である。価格の変動、つまりリスクを考慮した場合、近似的には幾何リターン≒算術リターン-0.5×リスク^2、と記述される。幾何リターンは、リスクが大きいと算術リターンから引き下げられる構造を持っている。

逆に言えば、最小分散のようにリスク量が小さくて、リターンが市場平均に近いと幾何リターンが相対的に改善される(表1の上段や中段)。ところが、表1の下段のようにNASDAQ100の算術リターンがもともと高くて、リターン/リスクも高い場合、NASDAQ100の幾何リターンが相対的に改善されてしまうことが生じた。このような現象がいつまで続くかわからないにせよ、少なくとも5年程度の期間では生じていたことは改めて認識が必要である。

ETFを使った投資も、短期売買であれば幾何リターンを意識することは余りないかもしれないが、長期投資に利用するのであれば、こうした複利パワーを意識する必要があろう。

<関連銘柄>

NF・米国株S&P500ヘッジ無ETF(証券コード:2633)

NF・米国株NASDAQヘッジ無ETF(証券コード:1545)

<指数の著作権等について>

MSCI株価指数(MSCI US Minimum Volatility Index)は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

(2024年5月31日作成)