負けないためのETF投資戦略

ETFの2つの価格の乖離率について【ETF投資戦略52】

2024年7月31日作成

国内上場ETF市場は、2024年6月末で外国株、外国債を投資対象とするETFの残高が共に1兆円を超えた(レバレッジ型・インバース型除く)。様々な投資主体からの投資がそれらを支えている。投資信託においても、国内上場の外国株ETFや外国債ETFを組み入れるケースも増えている。その場合、組み込んだETFの終値を用いて基準価額を算出するが、取引所で取引されているため、いわゆるマザーファンド1を組み込んだ場合と評価値が異なっていることから、実勢と評価の乖離が発生する。そうすると、投資信託間の横比較が難しくなる。そこで、今回は複数の国内上場のETFの乖離率の特性について簡単に考察してみたい。

まず、ここでいう乖離率とは、市場価格が基準価額からどの程度乖離しているかを計測する指標で、(市場価格÷基準価額-1)×100として計算する。日経平均やTOPIXを対象としたETFの場合は、さほど大きな乖離はない。一方、外国株ETFや外国債ETFの場合、基準価額は前日の終値に投資信託協会が発表する当日のTTM為替レートを掛けて評価するが、国内上場ETFの場合、為替レートは15時の水準となり、原資産に関しても海外市場が同時間に開いていれば、それらの価格が織り込まれる。それに当日の需給も加わることで、異なった特性となる。

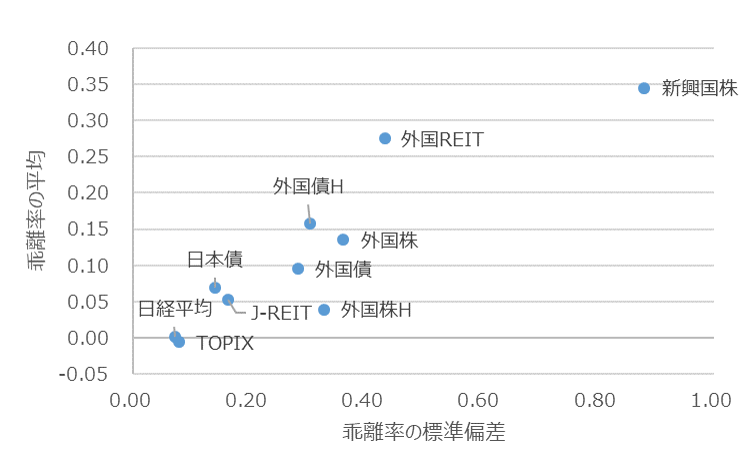

まず、状況を見ておこう。図1にいくつかの国内上場ETFの平均的乖離率とその標準偏差を示した。分析にあたっては、野村アセットマネジメントが運用するETFを用いた。

1ファミリーファンド方式の投資信託の場合、投資家が購入するのはベビーファンドである。そこから、マザーファンドに投資することで、株式や債券といった投資対象に投資する。複数のベビーファンドからマザーファンドに投資することで、マザーファンドの運用規模は大きくなり、投資効率が良くなると考えられている。ETFの市場価格は、取引所における競争売買を通じ、需給を反映して決まるため、マザーファンドの保有銘柄の評価価格により算出される評価価格との間に乖離が生じる。

図1 乖離率の平均と標準偏差

注)計測期間は2023年1月4日~2024年7月10日の日次。分析対象は、日本債はNF・国内債ETF、TOPIXはNF・TOPIX ETF、日経平均はNF・日経225ETF、J-REITはNF・J-REIT ETF、外国株はNF・外国株ヘッジ無ETF、外国株HはNF・外国株ヘッジ有ETF、外国債はNF・外国債ヘッジ無ETF、外国債HはNF・外国債ヘッジ有ETF、新興国株はNF・新興国株ヘッジ無ETF、外国REITはNF・外国REITヘッジ無ETF(いずれも愛称で表示)。乖離率の平均や標準偏差は日次データより。

出所)NRI Fundmark、Bloombergよりウエルス・スクエア作成。

乖離率やその標準偏差は日本物が小さい。評価ルールが同じ日本時間だからである。外国物になると、標準偏差では0.2%を超え、新興国株が最も大きい。

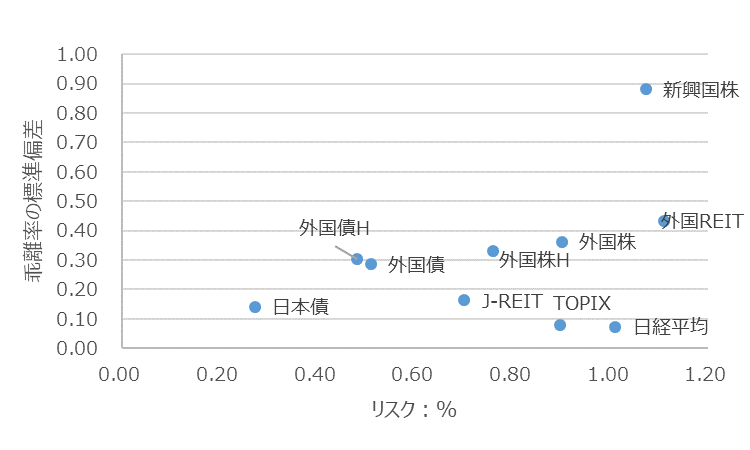

少し視点を変えて、ETFの日次で計算したリスク(リターンの標準偏差)と乖離率の標準偏差を図2に示した。

図2 ETFのリスクと乖離率の標準偏差

注)計測期間は2023年1月4日~2024年7月10日。リスクは日次リターンより標準偏差を計算。

出所)NRI Fundmark、Bloombergよりウエルス・スクエア作成。

図1と比べて、リスクと乖離率の標準偏差との関係は薄く見える。一つは、日本を投資対象とした投資信託とETFの評価タイミングは原理的に同じであり、リスク量が大きいからと言って、乖離率の標準偏差が大きくなるとは限らないからと考えられる。一方、外国を投資対象としたものは、やや右肩上がりに見え、その中で、新興国株の標準偏差(縦軸)が大きい。

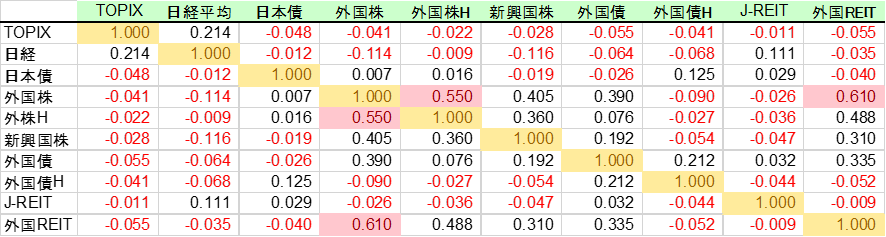

更に、投資対象間の乖離率の相関を見ていこう。表1に乖離率の相関係数を示した。

表1 乖離率の相関係数

注)計測期間は図1、図2に準じる。相関係数は-1~+1の間で表され、プラスの値が正の相関(同方向の関係が強い)、マイナスの値は負の相関(逆方向の関係が強い)、ゼロは無相関。

出所)NRI Fundmark、Bloombergよりウエルス・スクエア作成。

外国株と外国REIT、外国株Hの相関係数は0.5~0.6程度である。次いで、外国株と新興国株、外国株と外債が0.4前後となっている。

こうした関係を考察してみよう。先に触れたように、国内を投資対象としたETFの場合、乖離率は基本的には市場での需給と考えられる。一方、海外を対象とした国内上場ETFの場合、基準価額の算出が、前日の終値に当日のTTM為替レートをかけて算出する。従って、この場合の乖離率は、当日の終値までの時間分だけ、原資産や為替のリターンが生じる。

簡単に概念的にまとめると、

国内対象ETFの乖離率=需給 ①

海外対象ETFの乖離率=原資産等リターン+為替リターン+需給 ②

となろう。ここでいう原資産等リターンとは前日終値から日本での当日終値までの変化(同時間で開いている現物や先物市場価格を反映)、為替は日本の15時とTTM為替レートとの差異を指す。

国内対象ETFは式①なので、表1で見られるように、乖離率の相関はゼロ近辺である。一方、海外対象ETFは式②であるため、日中の原資産と為替のリターンの影響を受けやすくなる。外国株と外国REITの相関が高いのは、共に米国ウエイトが高いことからドル円の影響が共通して大きくなること等が挙げられよう。ちなみに6月末で外国株に占める米国ウエイトは74.3%、外国REITは78.3%2である。外国株と外国株Hは、原資産が同じであることから、やはり高い。外国株と外国債の相関は、外国債の米国ウエイトが6月末と47.0%3と外国株に比べて少し低い分だけ、低下していると考えられよう。

また、図2において、海外物でリスクが大きいほど、乖離率の標準偏差が大きいが、式②をみると、リスク量の大きさが反映されよう。

以上を踏まえて、国内ETFを活用している投資信託、例えばバランス型を考えてみよう。リスクの比較的高いファンドは外国株や外国REITのウエイトが高くなる。従って、通常のインデックスファンドを組み込んだ場合に比べて、乖離率の相関関係のために変動が少し増幅される可能性があることを理解しておいた方がよいだろう。勿論、組み込まれている基準価額とETFの市場価格の乖離は累積的に拡大していく訳ではなく、あくまで一時的である。

また、乖離率と言っても、外国資産を投資対象としたETFは、市場価格が当日終値時点の原資産等や為替の動きを反映したものと考えれば、市場価格、基準価額どちらが優れているとは言えない。いずれにせよ、評価時点の違いからくる特性の違いを理解した上で、ETFを組み込んだ投資信託を活用すると良いだろう。

2野村アセットマネジメントのNF・外国株ヘッジ無ETF、NF・外国REITヘッジ無ETFの6月末月次報告書より

3野村アセットマネジメントのNF・外国債ヘッジ無ETFの6月末月次報告書より

<関連銘柄>

NF・TOPIX ETF(証券コード:1306)

NF・日経225 ETF(証券コード:1321)

NF・J-REIT ETF(証券コード:1343)

NF・国内債ETF(証券コード:2510)

NF・外国債ヘッジ無ETF(証券コード:2511)

NF・外国債ヘッジ有ETF(証券コード:2512)

NF・外国株ヘッジ無ETF(証券コード:2513)

NF・外国株ヘッジ有ETF(証券コード:2514)

NF・外国REITヘッジ無ETF(証券コード:2515)

NF・新興国株ヘッジ無ETF(証券コード:2520)

(2024年7月31日作成)