負けないためのETF投資戦略

変化する外債と為替の関係【ETF投資戦略53】

2024年8月29日作成

2024年7月30~31日の日銀金融政策決定会合にて、0.25%への利上げが決まった。そして、その後の米国の雇用関連統計の弱さもあって、急激な円高・株安となったのは記憶に新しい。今回は、本コラムで何回か取り上げた外債(為替ヘッジなし)と外債H(為替ヘッジあり)投資の変化について、簡単に分析していきたい。

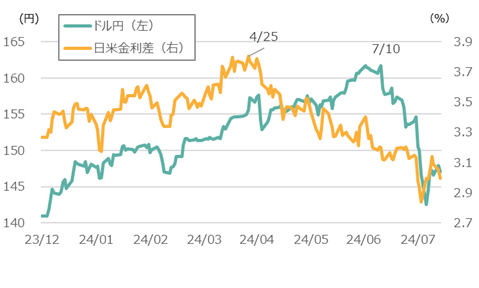

まず、今年のドル円と日米金利差の推移を図1に示した。

図1 ドル円の推移(期間:2023年12月末~2024年8月、日次)

注)直近は8月13日。日米金利差は米国と日本の10年金利差。

出所)LSEG、Bloombergよりウエルス・スクエア作成。

年初から円安が進み、6月後半には160円台に乗せたが、7月10日を境に円高に変化、そして決定会合の結果やその直後の米国雇用関連統計の弱さを受けて、更に円高が進んだ。ドル円を説明する要因の一つである日米金利差の推移も示したが、金利差のピークは4月後半であり、3か月遅れて円高に変化した。

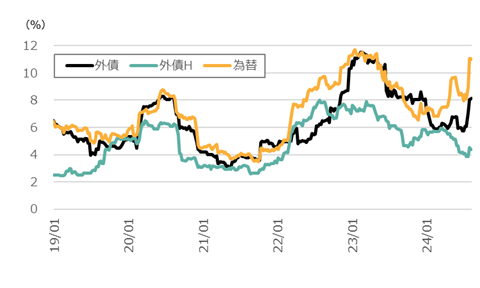

こうした中で、外債、外債H、為替のリスクはどのようになっていたのだろうか?図2に、外債、外債H、為替リスクの推移を示した。

図2 外債、外債H、為替リスクの推移(2019年1月~2024年8月、週次ベース)

注)週次リターン(26週)で計算し、ローリング。年率換算。外債はFTSE世界国債指数(除く日本、円ベース)、外債HはFTSE世界国債指数(除く日本、為替ヘッジ)。為替はドル円とユーロ円のリターンの平均より計測。直近は8月13日。

出所)LSEG、Bloombergよりウエルス・スクエア作成。

近年、為替リスクの低下により、2021年頃までは、外債と外債Hのリスク水準が同程度になっていた。その後、2022年2月にロシアのウクライナ侵攻が始まったこともあって、物価上昇が加速し、利上げも始まったことで、債券、為替リスクは共に上昇した。2023年に入ると、為替リスクの上昇を背景に、外債リスクは上昇したが、外債Hのリスクは横ばい、その後低下に転じた。こうして、徐々に以前のような世界(外債のリターン/リスク比率が外債Hのそれに比べて低い)に戻りつつある。

ただ、そこに行くにはもう一つの関門がある。それは為替ヘッジコストが高い状態が続いていることである。8月14日時点で米国では年内4回の利下げ(0.25%×4=1%)が主な予想となっているが、この1%程度の利下げでは、外債Hの利回りはマイナスのままの可能性がある。

次に、リスク面に目をむけてみよう。外債のリスクは、単純化すれば①現地通貨建て債券のリスク、②為替のリスク、③現地通貨建て債券と為替の相関関係(共分散)の3つの総和である。リスクの点で、現地通貨建て債券はヘッジ債券で近似できる。そこで、図3では現地通貨建て債券の代わりに外債Hと為替の相関を示した。

図3 外債Hと為替の相関係数の推移(期間:2019年1月~2024年8月)

注)外債H、為替の定義は図2と同じ。相関係数は双方の週次リターン(26週)より計算して、ローリング。直近は8月13日。

出所)LSEG、Bloombergよりウエルス・スクエア作成。

外債リスクのうち、上述した③の相関関係が大きくマイナス状態であるため、②の為替リスクが上昇しても、外債リスク全体としては抑えられる。このため、外債のリスクは図2で確認できるように、為替リスクを超えるほどの大きさにはなっていない。ただ、②の為替リスクの上昇は、外債全体のリスクを押し上げるため、為替リスク上昇には、今後も注意が必要であろう。

以上を踏まえてみると、リスクを考慮した外債ポートフォリオ構築では為替ヘッジなし一択から為替ヘッジありとの組み合わせが徐々に重要になろう。金利水準と金利低下期待という点では海外の債券に魅力が増えているが、米国の投資家と違って、日本の投資家は高い為替ヘッジコストと為替リスクの制約を抱えている。とは言え、来年以降、ヘッジコストが更に下がることを見据えて、為替ヘッジありに重心をかけていくことが肝要となろう。ETFの世界においても、国内上場の債券ETFの残高は大きく伸びてきており、為替ヘッジあり、なしが整備されてきている。利便性の点からも、検討していく余地は大きいと考えられよう。

(2024年8月29日作成)