ストラテジストのつぶやき~ETFで広がる投資戦略~

米国企業への投資を通じてグローバル経済の成長を享受する

この記事は、約3分で読めます

世界経済全体の拡大に乗る米国株式

米国株式は米国経済の成長スピードを上回って上昇している

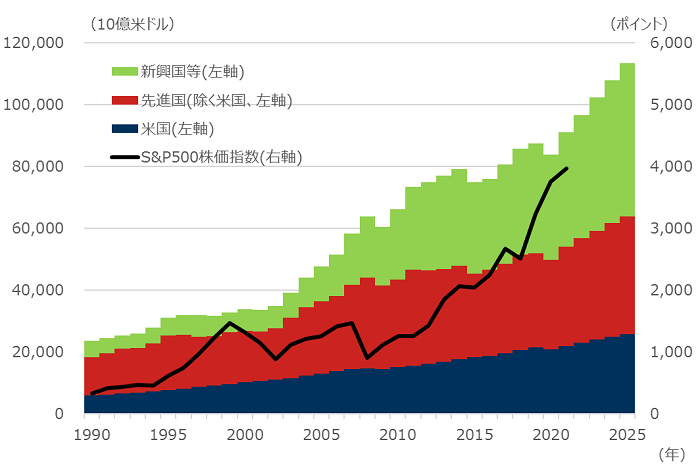

過去30年程度の米国株式市場(S&P500株価指数)は、平均すると年率8.4%程度のペースで上昇してきました(配当は含まない)。同期間の米国経済(名目GDP:国内総生産)は、平均で年率4.3%程度で成長してきており、単純比較をすると、株式市場は経済の概ね2倍のペースで上昇してきたことが分かります。

世界経済全体に占める経済規模の割合を見ると、グラフの起点の1990年では、米国経済が約25%、先進国(除く米国)が約53%、新興国等が約22%でした。米国企業から見れば、米国以外の先進国で当時の米国経済の約2倍の市場規模があったことがわかります。また、30年後の2020年における同割合は、米国は約25%と同水準ですが、先進国(除く米国)が約35%に減った一方、新興国等が約41%に拡大しました。

米国企業から見れば、30年前も今も、自国の約3倍のマーケット(経済)が米国外に存在しており、その大きな経済を取り込むことで、米国経済以上のペースで各企業のビジネスが拡大し、その結果として株価が大きく上昇してきたものと推察できます。

[図表1] 世界の名目GDPと米国株式(S&P500)の推移

期間:名目GDP 1990年~2025年、年次、米ドルベース(一部、IMF予想を含む)

S&P500株価指数 1990年~2021年(各年末値、2021年は3月末)

(出所)IMFとBloombergのデータを基に野村アセットマネジメント作成

世界で稼ぐ米国企業

米国大手企業は米国以外の国や地域で全体の4割以上を稼いでいる

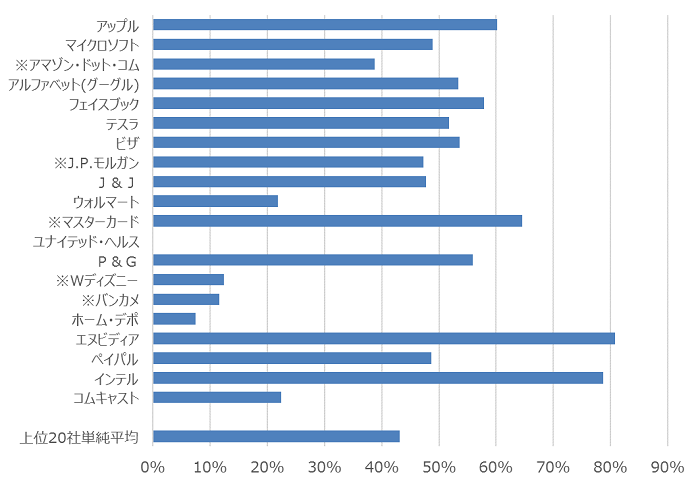

では、実際の米国企業の地域別売上高を見てみましょう。図表2はS&P500株価指数の時価ウェイト上位銘柄(バークシャー・ハサウェイを除く)の米国以外での売上高比率を見たものです。アップルやマイクロソフトなどの大手ハイテク企業、J&JやP&Gといった生活必需品企業の比率を見ると、半分程度を米国以外から得ていることが分かります。特に目立つのが、半導体のエヌビディアやインテルといった製造業で、実に8割程度を米国以外から稼いでいます。

米国の大手企業はこのように米国以外での事業規模が大きく、他国経済を取り込むことで、米国経済以上のペースでビジネスを拡大していることが見て取れます。図表2の企業の単純平均で約43%を米国以外から稼いでいます。

また、大手企業でも米国以外の売上高比率が少ない企業も存在し、米国内の医療保険制度を事業基盤に置くユナイテッドヘルスは米国以外の売上高がなく、映画のウォルト・ディズニー、小売りのホームデポやウォルマートが10~20%程度です。こうした企業が将来的に米国以外のビジネスを拡大する可能性もあり、まだまだ伸びしろはありそうです。

[図表2] S&P500時価ウェイト上位銘柄の米国以外での売上高比率

決算期:2020年度決算

時点:2021年3月30日時点でのS&P500株価指数の時価ウェイト上位銘柄の米国以外での売上比率(明確な地域別売上高データが無いバークシャー・ハサウェイ社を除く上位20社)※印は、カナダなどを含む米州以外の売上高比率

(出所)Bloombergのデータを基に野村アセットマネジメント作成

新興国も含めて世界各地にビジネスが広がる

安定成長の先進国(除く米国)、成長著しい新興国等を上手く取り込んでいる

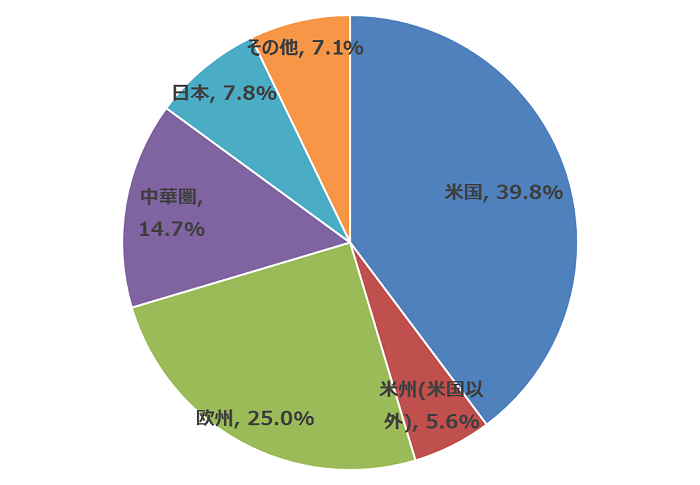

もう少し深堀してみると、時価ウェイト1位のアップルは、2020年9月期決算で図表3のような割合で世界各地で売上をあげています。米国で4割弱、欧州や日本などの先進国で3割超を稼ぎ、中華圏で約15%を稼ぐなど、世界中で幅広く活動しています。

同じく2020年の決算で見ると、世界中にユーザーが広がるフェイスブックは、米国で約4割、欧州やアジアでそれぞれ23%程度とアップルと同じように世界中で幅広く活動しています。テスラは中国で約2割を稼いでいるほか、内需中心とされる銀行のJ.P.モルガンでさえアジアで15%ほどの売上高比率があります。前述で強調した半導体2社を見ると、エヌビディアは、台湾27%、中国23%、その他アジア19%、インテルは、中国26%、シンガポール23%、台湾15%と、両社ともにビジネスの軸足は既にアジアに移っており、前述した通り米国の売上は約2割に留まります。

もちろん、米中摩擦等で中国の売上高が伸び悩むリスクはありますが、ビジネス分散はかなり広範に広がっていることから、今後も政治情勢などに適応しながら、世界各地で事業を拡大し、世界経済の成長の果実を得ていくでしょう。

以上のように、米国企業への投資を通じて世界経済の成長を享受でき、これこそが米国株式投資の神髄ではないかと考えています。

[図表3] アップル社の地域別売上高(2020年9月期)

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS S&P500指数(為替ヘッジなし)連動型上場投信(証券コード:2633)

NEXT FUNDS S&P500指数(為替ヘッジあり)連動型上場投信(証券コード:2634)

NEXT FUNDS S&P500ESG指数連動型上場投信(証券コード:2635)

<当資料で使用した指数の著作権等について>

●「S&P500株価指数」は、当該指数に関する一切の知的財産権その他一切の権利はスタンダード&プアーズ ファイナンシャル サービシーズ エル エル シーに帰属しております。