ストラテジストのつぶやき~ETFで広がる投資戦略~

日本株市場のESG投資はこれから本格化へ

この記事は、約3分で読めます

欧州は既にピークを過ぎたか?

ESGによる銘柄選択は欧州ではピークを過ぎた模様

わが国で最もホットな投資テーマの一つである「ESG」。環境(Environment)、社会(Social)、ガバナンス(Governance)の頭文字を取ったものであり、企業の長期的な成長のためには、ESGが示す3つの観点が必要だという考え方が世界的に広まってきています。ESGの観点が薄い企業は、大きなリスクを抱えた企業であり、長期的な成長ができない企業だという見方もあり、こうした投資のアプローチが機関投資家の間で急速に広がってきています。その「ESG」投資ですが、先行する欧米株式市場の状況を見た上で、わが国の状況を占ってみます。

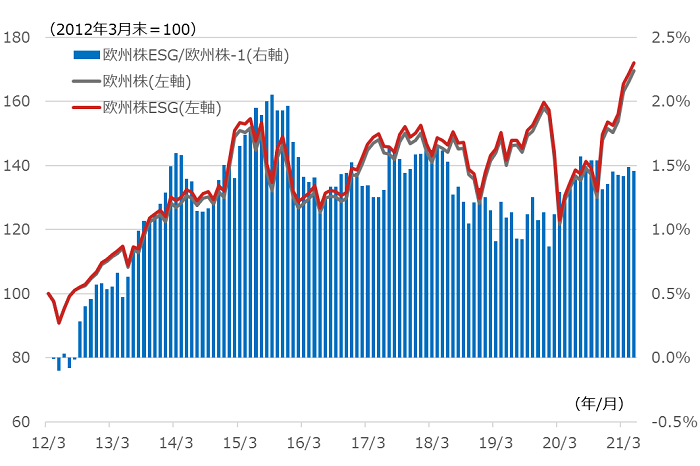

図表1は、「ESG」投資が最も先行しているとされる欧州株式市場におけるパフォーマンス比較です。欧州株全体を捉える指数と、そのESG指数を比較してみました。共に、配当は含まれていません。赤線が欧州株ESGの指数、グレーの線が欧州株全体、青色棒グラフが両者の差異です(欧州株ESG/欧州株-1)。ESG指数計測開始以降の全期間グラフです。

一目で見てわかるように、指数計測開始以降、急速にESG指数がアウトパフォームしましたが、2015年頃をピークに、その後はほとんど差がついていません。2012年3月より前の指数がないために、こうした考え方がどれくらい昔から効果を出しているのかは分かりませんが、ここ数年では効果はほとんどでていないようです。

[図表1] 欧州株式市場におけるESG投資のパフォーマンスの推移

期間:2012年3月末~2021年5月末、月次

※ 欧州株:STOXX Europe 600

※ 欧州株ESG:STOXX Europe 600 ESG-X Price EUR、共にユーロベース

(出所)Bloombergデータを基に野村アセットマネジメント作成

米国では見直しが続いているが?

ESGによる銘柄選択は米国株式市場では見直し買いが続いているよう

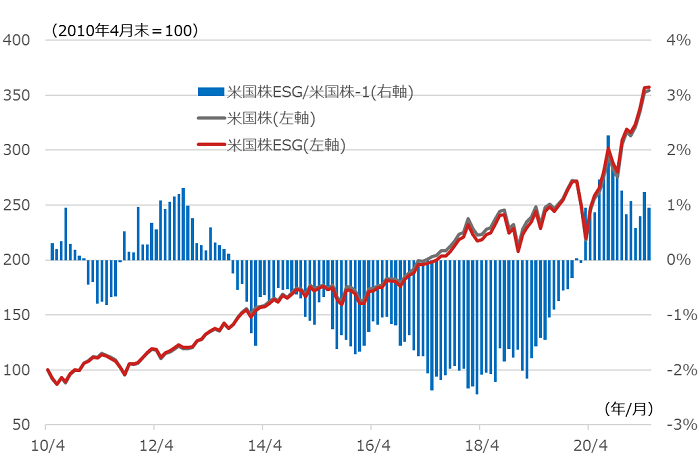

図表2は、「ESG」投資で欧州を追随してきた米国株式市場におけるパフォーマンス比較です。米国株全体を捉える指数と、そのESG指数を比較してみました。共に、配当は含まれていません。赤線が米国株ESGの指数、グレーの線が米国株全体、青色棒グラフが両者の差異(米国株ESG/米国株-1)であり、ESG指数計測開始以降の全期間グラフです。

米国株式市場では、計測開始は欧州市場よりも早かったようですが、当初はESGの効果は一進一退のパフォーマンスであり、ほとんど効果はなかったようです。そして、2017年頃までは、むしろ、マイナスの影響をもたらしていたことが分かります。米国株式市場でESGのプラス効果が出始めたのが2019年以降で、それまでのマイナスを一気に取り戻し、2020年にはプラス圏に浮上、その後は小康状態となっています。

欧州は2015年にはピークを過ぎていたように見える中、同じ株式市場なのに、米国ではその後に効果が出てくるなど、ESG投資はまだまだ世界中で完全に普及したという状況でもなさそうです。なお、欧州では4年程度続いたアウトパフォームが米国では2年程度しか続いていないので、少なくともあと2年くらいは続いても良いのではないかと期待しています。

[図表2] 米国株式市場におけるESG投資のパフォーマンスの推移

期間:2010年4月末~2021年5月末、月次

※ 米国株:S&P500株価指数

※ 米国株ESG:S&P500 ESG Index、共に米ドルベース

(出所)Bloombergデータを基に野村アセットマネジメント作成

日本株では有効性が強く出ている!

日本株式市場ではESG効果が良く出ているよう

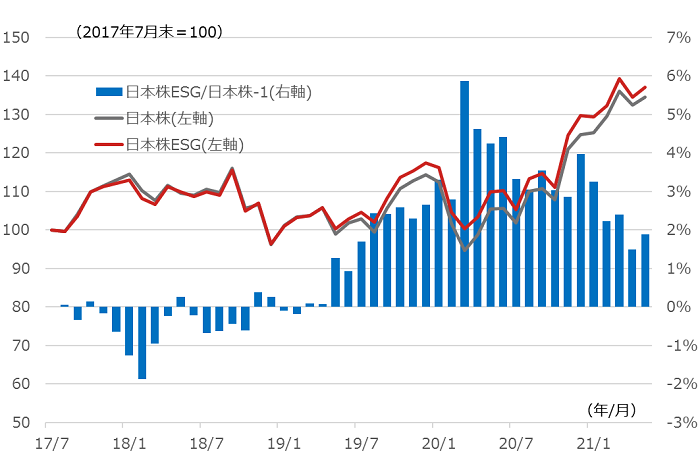

図表3は、「ESG」投資で最も出遅れたわが国株式市場におけるパフォーマンス比較です。共に、配当を含みます。また、赤線がESGの指数、グレーの線が日本株全体、青色棒グラフが両者の差異(日本株ESG/日本株-1)であり、ESG指数計測開始以降の全期間グラフです。

わが国株式市場では、計測開始直後こそ、ESG指数が全体指数を下回りましたが、その後は大きく改善、全体指数アウトパフォーム、一時はその差が6%にまでなりました。わが国株式市場で「ESG」云々が叫ばれ始めたのはごく最近なので、わが国株式市場でESG効果が大きかった要因は、項目の中の「G(Governance)」が効いていたからではないかと思います。本邦企業のガバナンスは欧米市場で劣後していたことで、ここが改善し始めた点が大きく寄与し、ESG効果として表れてきた可能性が高いです。

但し、昨年のコロナショックからの回復相場(4月以降)においては逆に全体指数を下回り、足元の差異は2%まで縮小しました。しかし、欧米に比べて期間が短いながらも、ESG指数と全体指数との差異は欧米並みを維持しており、本邦企業のガバナンス改革が欧米に比べて未だ道半ばであることを考えると、ESG投資はまだまだ改善の余地があるのではないかと期待しています。

[図表3] 日本株式市場におけるESG投資のパフォーマンスの推移

期間:2017年7月末~2021年5月末、月次

※ 日本株:MSCI JAPAN Index(グロス・トータルリターン)

※ 日本株ESG:MSCI JAPAN ESG SELECT LEADERS Gross Return JPY Index、共に円ベース

*図1、2で使われているESG指数よりも時価総額合計値が厳選された銘柄群でのESG指数である「Select Leaders」指数を使った比較となっています。

(出所)Bloombergデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS 野村企業価値分配指数連動型上場投信(証券コード:1480)

NEXT FUNDS MSCI日本株女性活躍指数(セレクト)連動型上場投信(証券コード:2518)

NEXT FUNDS S&P 500 ESG指数連動型上場投信(証券コード:2635)

<当資料で使用した指数の著作権等について>

●「S&P500株価指数」 および「S&P500 ESG指数」に関する一切の知的財産権その他一切の権利はスタンダード&プアーズ ファイナンシャル サービシーズ エル エル シーに帰属しております。

●「MSCI JAPAN Index」および「MSCI JAPAN ESG SELECT LEADERS Gross Return JPY Index」は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。