ストラテジストのつぶやき~ETFで広がる投資戦略~

コロナの終息がマーケットに与える影響とは?米国の住宅バブルに見る、コロナ終息リスク

この記事は、約3分で読めます

新型コロナ感染者数は各地でピークアウトしている

主要国では新型コロナウイルスの新規感染者数が減少している。

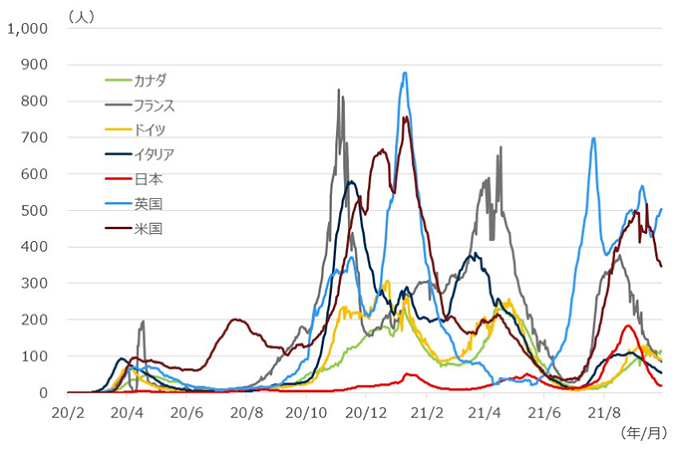

図表1は、G7諸国の新型コロナウイルスの1日当たり新規感染者数の推移です(7日間移動平均)。ワクチン接種の効果などもあってか、新規感染者数が減少しています。今年7月以降のピークに比べると、足元の新規感染者数は、わが国では90%減少、フランスは77%減少、イタリアで半減と急速に減少している国があります(全て7日間移動平均での比較)。また、減少率が小さい国でも、ドイツと米国が33%減、英国が28%減と一定の減少傾向は出ています。G7諸国の中では、カナダの減少率が14%と最も小さいものの、人口当たりの新規感染者数の絶対水準は100万人当たりで100人強と、減少率が大きいフランスなどと同レベルであり、感染レベルとしてはかなり収まってきているようです。

新型コロナウイルス感染症の終息は、この1年半あまりの間、世界中で待望されてきたことです。人々の生活において、そして、世界経済にとって、非常に望ましいことであることは間違いありません。今回の感染ピークアウト(日本の場合は第5波のピークアウト)をもってコロナが終息するとは言い切れませんが(日本では第6波が警戒されている)、ワクチン普及によって大きな峠は越え、終息に向かっている可能性はあると思います。

しかし、マーケットには新型コロナウイルス感染症の終息後にどのようなリスクがあるのでしょうか?今回はこの点を検証したいと思います。

[図表1] G7諸国における1日当たり新型コロナウイルス新規感染者数の推移

期間:2020年2月1日~2021年9月28日、日次(7日間移動平均)

1日当たり新型コロナウイルス新規感染者数は、人口100万人当たりの人数

(出所)Our World in Dataを基に野村アセットマネジメント作成

米国では住宅相場がバブル化、インフレも高止まり

米国では、金融緩和の典型的な功罪とも言える「インフレ」が足音を大きくしている。

図表2は、米国の住宅価格とCPI(消費者物価指数)の推移です(前年同月比)。米国の金融政策決定の場であるFOMC(米連邦公開市場委員会)では、インフレの状況がモニターされており、元々は低迷していたインフレ率を2%程度に押し上げることを目標に金融緩和を続けてきました。しかし、足元のCPIは5%程度に跳ね上がっており、逆に、「いつ2%に下がるのか?」という点に注目が移ってます。ただ、FOMCでは、「インフレ率の上昇は一時的」というのが公式見解であり、マーケットはあまり警戒していないようです。

一方、今回、問題視したいのが米住宅価格の動向です。過剰な金融緩和とテレワークに適した大きな家が欲しいなど、複数の要因が重なって、足元では前年同月比で+20%というすさまじい値上がりをしています。図表2にあるように、今世紀に入って最高水準の値上がりであり、米国内では住宅価格が高すぎて家を買うことができなくなりつつあるという市民の不満が高まっています。

米国の金融当局(FRB=米連邦準備制度理事会)としても、CPI等の総合インフレは一時的として、それほど懸念していないものの、このような住宅相場のバブル状態に関しては「一時的」とは言っておらず、今後の姿勢が注目されると思います。

[図表2] 米国の住宅価格とCPI(消費者物価指数)の推移

期間:2000年1月~2021年8月、月次

※米住宅価格指数は2000年1月から公表されているため、グラフ上の前年同月比は2001年1月から表示しています。

米住宅価格:S&P・コアロジック/ケース・シラー住宅価格指数(20都市コンポジット)

(出所)Bloombergを基に野村アセットマネジメント作成

米国の金融政策には最大限の注意が必要

綜合インフレも大事だが、住宅バブルは更に大きな問題となるリスクがある。

図表3は、米国の政策金利と10年国債利回りの推移です。足元では、政策金利はほぼゼロであり、10年国債利回りもかなりの低水準となっています。米国での前々回の利上げ開始局面は2004年6月でした。インターネットバブルの崩壊以降に続いた超金融緩和が引き締めに転じた瞬間でした。その当時の住宅相場がどうだったかというと、前出図にあるように、急上昇が始まり、前年同月比で+15%程度を突破した直後でした。

前述の通り、足元の住宅相場は前年同月比で+20%の伸びとなっており、2004年当時を大幅にしのぐ勢いとなっています。コロナ感染が終息に向かい、サービス業中心に雇用が本格回復すれば、もはや、超金融緩和を続ける理由は一つも無くなる可能性があります。最近の米国のマーケットを見ていると、債券利回りが再び上昇し始め、上昇の勢いが鈍化してきた株式市場は頭打ちになりつつあり、日々の値動きも大きくなってきていることから、マーケット参加者の不安心理が高まってきているのではないかと考えています。

このまま住宅バブルが進行し、コロナが収まって雇用指標に大きな前進が見られたとき、マーケットには大きなサプライズとなるのではないかと警戒しています。当面の米国の金融政策の行方には最大限の注意が必要でしょう。

[図表3] 米国の政策金利と10年国債利回りの推移

期間:2000年1月末~2021年9月末、月次

米政策金利はフェデラルファンドレート(FF金利)の誘導目標値、米10年国債はBloomberg Generic

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS NASDAQ-100®連動型上場投信(証券コード:1545)

NEXT FUNDS ダウ・ジョーンズ工業株30種平均株価連動型上場投信(証券コード:1546)

NEXT FUNDS S&P 500 指数(為替ヘッジなし)連動型上場投信(証券コード:2633)

<当資料で使用した指数の著作権等について>

●「S&P・コアロジック/ケース・シラー住宅価格指数」は、当該指数に関する一切の知的財産権その他一切の権利はスタンダード&プアーズ ファイナンシャル サービシーズ エル エル シーに帰属しております。