ストラテジストのつぶやき~ETFで広がる投資戦略~

2022年初に調整する米国株式市場は買いなのか?

この記事は、約3分で読めます

バリュエーション調整が始まったS&P500株価指数

S&P500株価指数(以下、S&P500)は昨年末比で7.7%調整(1月21日現在)

2022年に入って以降、米国株式市場は調整局面を迎えているようです。背景には、長引くインフレ、ここへきて再上昇してきた原油相場、そして、そうしたファンダメンタルズを受けてのFRB(米連邦準備制度理事会)による大幅で急ピッチな利上げへの警戒感などが根強くあることが影響しています。また、直近では、ロシア-ウクライナ間の国境緊張化なども重荷となっているようです。

図表1は、S&P500とそのEPS(1株当たり利益)の推移です。EPSについては、この間の平均PER(株価÷EPS)である18.6倍にして表記しています。ご覧のように、S&P500はEPSに沿う形で上昇してきました。但し、2019年まではEPSよりも下側で推移していた一方、コロナ・ショックを挟んで以降は、EPSよりも上側で推移するようになり、足元でその乖離が縮小に向かっています。

コロナ・ショックを境に、強力な金融緩和が行なわれ、金融緩和との相性が良いとされる成長株(その多くがハイテク関連株)が大きく買い進められた影響が出ていると考えています。足元の業種構成比も合わせて載せましたが、情報技術(26%)、一般消費財・サービス(12%)、コミュニケーション・サービス(15%)などがそれに当たり、合計で全体の半分程度を占めます。今後はこれらの行方が重要となりますが、後段のNASDAQで分析してみましょう。

[図表1] S&P500(株価とEPS)の推移と業種構成比

期間:2016年12月30日~2022年1月21日、日次

業種構成比はGICS(世界業種別分類)に基づき、2022年1月21日現在の時価総額による。なお、小数点以下を四捨五入して表示している。

(出所)Bloombergを基に野村アセットマネジメント作成

より大きく調整するNASDAQ総合指数

NASDAQ総合指数(以下、NASDAQ)は昨年末比で12.0%調整(1月21日現在)

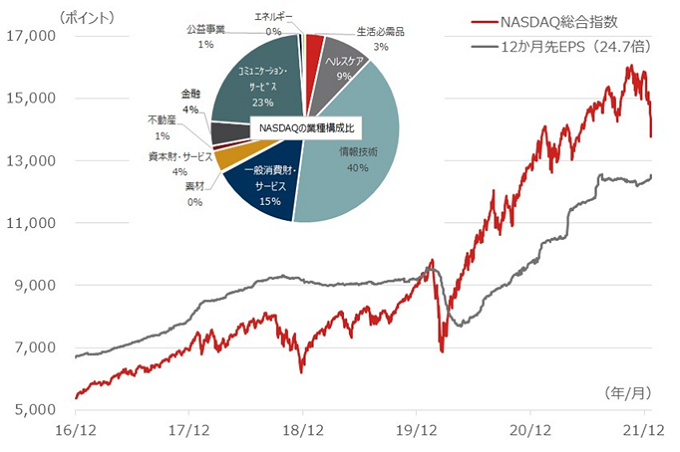

NASDAQについては、既に昨年末比の調整幅が10%を超えており、一般的に言われる「調整局面」に入ったとされています。グラフにはありませんが、25日時点では昨年高値比からの調整幅が15%を超えています。

図表2は、NASDAQとそのEPSの推移です。EPSについては、この間の平均PER(株価÷EPS)である24.7倍にして表記しています。ご覧のように、NASDAQはEPSに沿う形で上昇してきました。但し、2019年まではEPSよりも下側で推移していた一方、コロナ・ショックを挟んで以降は、EPSより上側を推移するようになり、足元でその乖離が縮小に向かっています。

業種構成比を見ると、上述した3業種の情報技術(40%)、一般消費財・サービス(15%)、コミュニケーション・サービス(23%)で、合計で8割近くを占めており、S&P500を大きく上回っている分、足元の調整幅も大きくなっています。

これらのハイテク株がどうなるかが今後の注目点になりますが、社会のデジタル化、自動運転、EV(電気自動車)など、ハイテク企業が活躍するシーンは容易に想像でき、長期的な期待値は大きいと思います。したがって、短期的に行き過ぎた株価、つまり、若干の割高感が調整すれば、投資を再検討しても良いと考えています。図表2で株価がEPSを下回るのはもう少しですので、調整局面も今しばらくの辛抱であると考えています。

[図表2] NASDAQ総合指数(株価とEPS)の推移と業種構成比

期間:2016年12月30日~2022年1月21日、日次

業種構成比はGICS(世界業種別分類)に基づき、2022年1月21日現在の時価総額による。なお、小数点以下を四捨五入して表示している。

(出所)Bloombergを基に野村アセットマネジメント作成

割安圏に置かれるS&P600 小型株指数

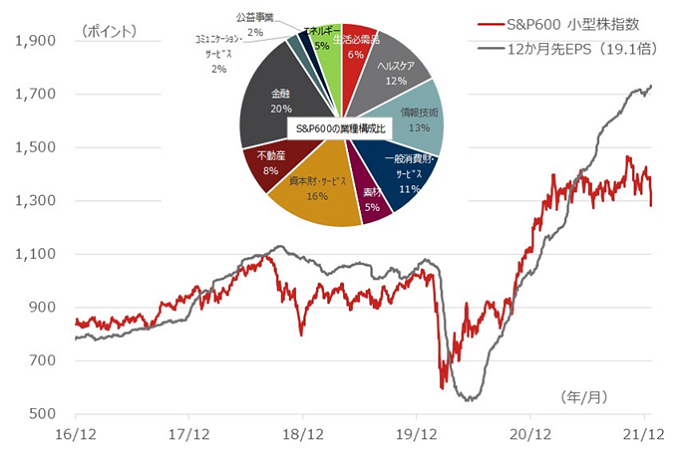

S&P600 小型株指数(以下、S&P600)は既に割安ゾーンに

S&P600とは、S&P社が選定する1,500社のうちの最も時価総額が小さい600社の指数です。S&P株価指数をまとめると、最も規模が大きいのがS&P500(上位500社、なお、その中のトップ100のS&P100というのもある)、次がS&P400 中型株指数、そして、S&P600 小型株指数となっています。

図表3は、S&P600とそのEPSの推移です。EPSについては、この間の平均PER(株価÷EPS)である19.1倍にして表記しています。ご覧のように、S&P600はEPSに沿う形で上昇してきました。なお、S&P500やNASDAQと異なるのは、コロナ・ショック後に一旦はEPSよりも上側に浮上した株価が、2021年頃から再びEPSの下側に戻ったことです。また、コロナ・ショック前も、一時はEPSの上側にあるなど、違いがあります。

この違いの背景にあるのが業種構成比で、上述した3業種(情報技術、一般消費財・サービス、コミュニケーション・サービス)は合計で全体の1/4程度しかありません。それでも全体市場の影響を受けて株価は同様に調整し、昨年高値比で10%以上の調整幅となっています。バリュエーションとしては既に十分に割安と見られ、ハイテク株が調整局面に置かれる中で、今後に物色される可能性はあると思います。

以上のように、米国株式市場の調整は期待先行で行き過ぎてしまったハイテク株が調整していることが原因であり、その割高感もまもなく解消する見込みであることや、その他業種は割安状態にある可能性があり、中長期的には全く悲観する必要は無いと考えています。

[図表3] S&P600 小型株指数(株価とEPS)の推移と業種構成比

期間:2016年12月30日~2022年1月21日、日次

業種構成比はGICS(世界業種別分類)に基づき、2022年1月21日現在の時価総額による。なお、小数点以下を四捨五入して表示している。

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS S&P 500 指数(為替ヘッジなし)連動型上場投信(証券コード:2633)

NEXT FUNDS NASDAQ-100®連動型上場投信(証券コード:1545)

<当資料で使用した指数の著作権等について>

●S&P500株価指数、S&P600小型株指数は、スタンダード&プアーズファイナンシャルサービシーズエルエルシーの商品です。当該指数に関する一切の知的財産権その他一切の権利はスタンダード&プアーズファイナンシャルサービシーズエルエルシーに帰属しております。

●NASDAQ総合指数は、The Nasdaq Stock Market, Inc.(以下、その関係会社とともに「ナスダック」といいます。)の登録商標またはサービスマークであり、野村アセットマネジメント株式会社は、その使用を許諾されています。ナスダックはファンドの合法性および適格性について保証するものではありません。