ストラテジストのつぶやき~ETFで広がる投資戦略~

2022年の注目ETFは何か?

この記事は、約3分で読めます

長期投資に適する米国ナスダック

NASDAQ-100指数は過去10年余りで大幅上昇

図表1は、NASDAQ-100指数とそのEPS(1株当たり利益)の推移です。EPSについては、この間の平均PER(株価÷EPS)である22.5倍にして表記しています。ご覧のように、NASDAQ-100指数は年率で2桁成長したEPSに沿う形で上昇しています。NASDAQ-100指数のEPSは2011年~2023年(予想ベース)の間に373%も増益し(年率13.8%)、株価はこうした高成長に乗って大幅上昇してきました。特に本年2022年の増益予想が大きく、それを織り込んで昨年は株価が大幅上昇したものと思われます。

同指数はハイテク産業が多い指数であり、過去の実績を見ての通り、成長産業の指数です。成長産業の株価は先々をどんどん織り込んでいくため、常に割高であり、足元のバリュエーションにあまり左右されずに長期投資することが適していると考えています。

さて、本題の2022年の動向ですが、今年いっぱいをかけて織り込んでいく2023年の業績も堅調なようです。但し、2022年ほどの成長は予想されていないことから、相場の方も落ち着いた動きになることが予想されます。短期的には長期金利上昇などに弱い面もあり、今年は押す局面が増えると思いますので、そうした局面での押し目買いが良いと考えています。

[図表1] NASDAQ-100指数とEPSの推移

期間:2011年1月~2023年12月、月次(株価は2022年1月12日まで)

EPS:2020年までは実績、2021~23年はBloomberg予想

(出所)Bloombergデータを基に野村アセットマネジメント作成

割安性が見直されるかがポイントとなる銀行株

長期金利上昇を好感しつつある銀行株

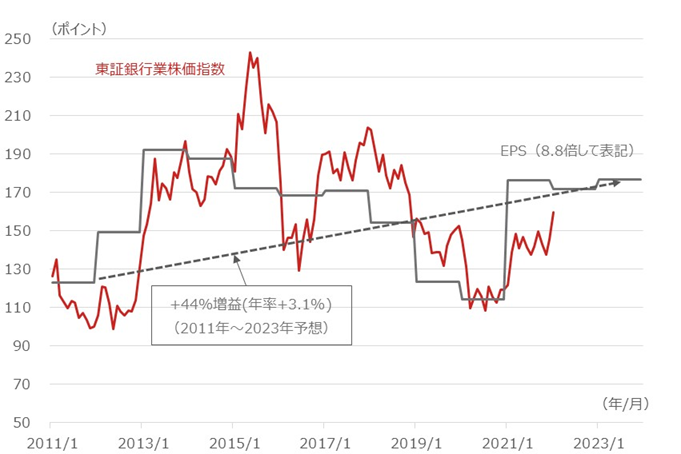

図表2は、東証銀行業株価指数とそのEPSの推移です。図表1と同様に、EPSについては、この間の平均PER(株価÷EPS)である8.8倍にして表記しています。ご覧のように、東証銀行業株価指数は小幅増益したEPSに沿う形で小幅上昇しています。東証銀行業株価指数のEPSは2011年~2023年(予想ベース)の間に44%増益し(年率3.1%)、株価は上下動しながらわずかに上昇しています。ただ、上述したNASDAQ-100指数からみると、かなり見劣りし、やはり、成長産業ではないことが分かります。

成長産業ではない銀行株への投資アプローチは、割安な水準で、かつ、その割安性が見直されそうなタイミングでの投資が必要です。2021年序盤はコロナ禍からの回復で株価もEPSも急回復していますが、足元では先々の業績予想が横ばいなのに再び急上昇しています。これは、長期金利が上昇に転じていることで、利ザヤ拡大が将来の業績上方修正につながるとの期待から、見直し買いが入っているものと思われます。

本題の2022年の動向ですが、長期金利がこの先も上昇していくのであれば、足元の業績拡大予想は延長され、引き続き見直し買いが続くものと思われます。今後の主要国の金融政策はコロナ禍からの脱却、そして、金融政策正常化に向けて出口戦略に向かう可能性が非常に高いため、長期金利は上昇傾向でしょう。但し、長期金利上昇も一辺倒とは思えず、ボラティリティが高いことが予想されるため、長期金利が一時的に低下する局面での押し目買い戦略が良いのではないかと考えています。

[図表2] 東証銀行業株価指数とEPSの推移

期間:2011年1月~2023年12月、月次(株価は2022年1月12日まで)

EPS:2020年までは実績、2021~23年はBloomberg予想

(出所)Bloombergデータを基に野村アセットマネジメント作成

ダークホ-スの中国株

緩やかな成長を続けながらも、様々な材料でボラティリティが高い中国本土株

図表3は、上証50指数とそのEPSの推移です。図表1・2と同様に、EPSについては、この間の平均PER(株価÷EPS)である10.6倍にして表記しています。ご覧のように、上証50指数は小幅増益したEPSに沿いながらも大きく変動しながら上昇しています。上証50指数のEPSは2011年~2023年(予想ベース)の間に46%増益し(年率3.2%)、株価は上下動しながらじりじりと上昇しています。

この間の中国経済は大きく成長してきたはずなのに、EPS成長が前述した日本の銀行株ほどしかないという現実はかなりショッキングな結果だと思います。当コラムでは、昨夏に多様な中国株インデックスを紹介しましたが(詳しくはこちら)、その時にも指摘した通り、上証50指数の業種構成は半分弱が金融株なので、日本の銀行株と同じような業績成長であるということも理解できると思います。

さて、肝心の2022年の動向ですが、昨夏コラムで言及したような「指数構成業種の大幅入れ替え」が短期的に行なわれるとは思えません。一方、当指数は政策などによって上下に大きく振れやすいという特色を持っていることから(2015年前半など)、今秋に開催予定の共産党大会に向けての中国の政策には大いに注目したいと思います。何らかの景気刺激政策が出される可能性は高いと思いますし、最も注目したいのは米国との関係改善が図られるかにあります。米中関係の改善に舵を切れば、中国株には大量の資金が流れ込むでしょう。ダークホースとして注目しています。

[図表3] 上証50指数とEPSの推移

期間:2011年1月~2023年12月、月次(株価は2022年1月12日まで)

EPS:2020年までは実績、2021~23年はBloomberg予想

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS NASDAQ-100®連動型上場投信(証券コード:1545)

NEXT FUNDS 東証銀行業株価指数連動型上場投信(証券コード:1615)

NEXT FUNDS ChinaAMC・中国株式・上証50連動型上場投信(証券コード:1309)

<当資料で使用した指数の著作権等について>

●NASDAQ-100は、The Nasdaq Stock Market, Inc.(以下、その関係会社とともに「ナスダック」といいます。)の登録商標またはサービスマークであり、野村アセットマネジメント株式会社は、その使用を許諾されています。ナスダックはファンドの合法性および適格性について保証するものではありません。

●「東証銀行業株価指数」の指数値及び「東証銀行業株価指数」の商標は、株式会社東京証券取引所(以下「東証」といいます。)の知的財産であり、この指数の算出、指数値の公表、利用など「東証銀行業株価指数」に関するすべての権利及び「東証銀行業株価指数」の商標に関するすべての権利は東証が有します。

●上証50指数の全ての権利は、上海証券取引所(中国語名称「上海証券交易所」)に帰属します。上海証券取引所または中証指数有限公司(China Securities Index Company 以下「CSI」)のいずれも、当該指数に関するデータの正確性や完全性について、いかなる保証もしません。また、上海証券取引所またはCSIは、過失の有無にかかわらず、当該指数におけるいかなる誤りについても、いかなる者に対しても責任を負いません。当該指数に基づいたファンドは、上海証券取引所またはCSIにより支援、保証、販売および宣伝が行われるものでは一切ありません。