ストラテジストのつぶやき~ETFで広がる投資戦略~

日本の低PBRの代表業種、銀行株に投資機会はあるのか

2023年7月5日作成

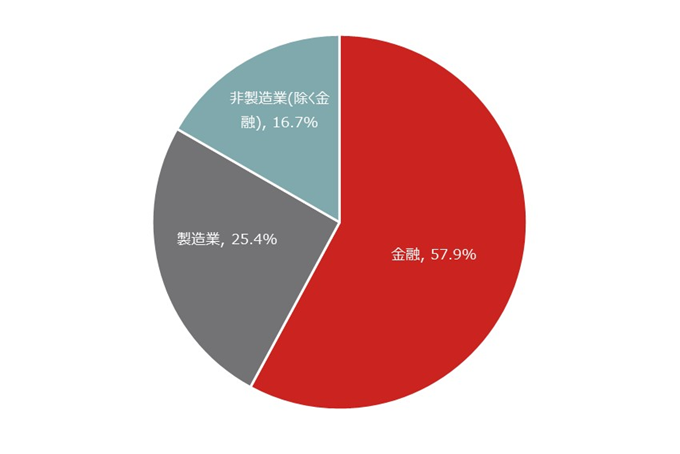

日本株のPBR低位200銘柄は金融株中心

日本株のPBR低位200銘柄は金融株が過半で、製造業が約25%、非製造業が約17%

東証(東京証券取引所)が東証プライム市場に上場する企業のうち、PBR(株価純資産倍率、株価÷1株当たり純資産)が1倍を下回る企業に対し、株価や資本コストなどを意識した経営をするように要請したことで、PBRが低い企業に注目が集まっています。

TOPIX(東証株価指数)構成銘柄のうち、足元でPBRが低位である200銘柄(全体の約1割)を分析したところ、図表1のような業種構成(時価総額ベース)であることが分かりました。金融株(銀行株、保険株など)が過半を超えており、残りは、製造業が約25%、非製造業(除く金融)が約17%となっています。TOPIX全体に占める金融株の構成比(時価総額ベース)は約10%ですので、非常に顕著な差があるのと同時に、PBRが非常に低い銘柄に投資するということは、半ば金融株に投資することに等しいことが分かります。

では、その金融株に投資機会はあるのでしょうか?

[図表1] TOPIX構成銘柄のPBR低位200銘柄の業種構成

時点:2023年6月23日

(出所)Bloombergを基に野村アセットマネジメント作成

持続的金利低下とともに銀行株は低迷を続けてきた

金融株の大半を占める銀行株は持続的金利低下とともにパフォーマンスが低迷してきた

図表2は、日本の金融株の大半を占める東証銀行業株価指数(以下、銀行株指数)の対TOPIX相対株価と、米10年国債利回りの推移です。米10年国債利回りは米国のみならず世界的なインフレ動向を反映してきたと考えられますが、その利回りが持続的に低下してきた局面、いわば、世界的なディスインフレの局面で、日本の銀行株は持続的に低迷してきたことが分かります。

銀行のビジネスの基本は貸出なので、ディスインフレである金利低下局面は、金利の先安期待がある金融緩和局面なので、貸出競争が激しく、銀行が利益を得にくいためか、株価のパフォーマンスも冴えなかったものと考えられます。

しかし、昨今の数十年ぶりともいわれる世界的インフレ局面を受け、米10年国債利回りが持続的低下局面を上方ブレイクしたように見えます。持続的金利低下局面、つまり、ディスインフレ局面が終焉したとすれば、金利の先安観が薄まることで、これまでよりも貸出競争がマイルドになることが期待され、銀行株のパフォーマンス改善が期待できると考えています。相対株価も上向きに転じていることから、トレンド転換が期待できるかもしれません。

[図表2] 東証銀行業株価指数/TOPIX(相対株価)、米10年国債利回りの推移

期間:1989年12月末~2023年5月末、月次

(出所)Bloombergを基に野村アセットマネジメント作成

日本の銀行株は日本株全体と比べて割安

日本株全体は適正レンジの上限だが、銀行株はまだ割安圏にある

前号では日本株全体が適正レンジの上限に達したという分析をしてみましたが、同じような分析方法で銀行株指数を見てみると、未だ割安圏にあることが分かります(図表3参照)。足元で銀行株指数の向こう12ヵ月予想EPSが大きく上向いていることが要因ですが、EPSの改善に株価が追いついておらず、足元の適正レンジ(201~251ポイント)に対して、銀行株指数は214ポイントに留まっており(6月23日時点)、適正レンジ上限まではかなりの余裕があります。

ディスインフレや金利の持続的低下局面が終焉するなど、ファンダメンタルズの転換期待があり、株価バリュエーションも割安で、更に市場全体と比べても出遅れ感がある銀行株には一定の投資機会があるのかもしれません。そして、そうした銀行株の投資機会は低PBR銘柄の投資機会とも考えられ、東証の要請を企業側が受け入れ、「ディスインフレの終焉」などの外部環境だけではなく、「企業努力」も加われば、中長期的な投資テーマとなるかもしれません。期待を込めて見守っていきましょう。

[図表3] 東証銀行業株価指数と企業業績の推移

期間:2013年1月4日~2023年6月23日、週次

※EPS(1株当たり利益)は向こう12ヵ月予想

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS TOPIX連動型上場投信(証券コード:1306)

NEXT FUNDS 東証銀行業株価指数連動型上場投信(証券コード:1615)

NEXT FUNDS 銀行(TOPIX-17)上場投信(証券コード:1631)

NEXT FUNDS 金融(除く銀行)(TOPIX-17)上場投信(証券コード:1632)

(2023年7月5日作成)