New Product

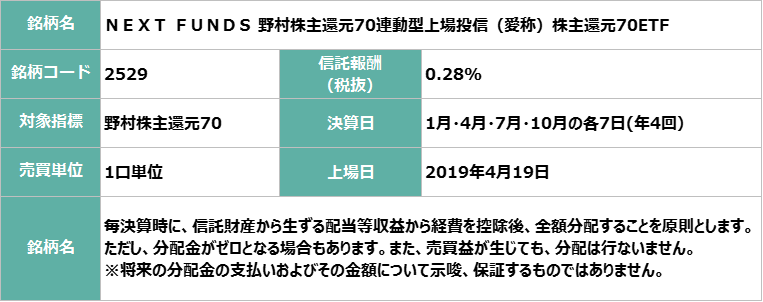

NEXT FUNDS 野村株主還元70連動型上場投資信託(愛称)株主還元70ETF

日本の長期金利はゼロ%近傍となっており国債によって、インカムゲインを得るのは難しい局面が長期間続いています。このような低金利環境下において、投資家の方々との対話では高配当系ETFに対する関心が高まる一方です。

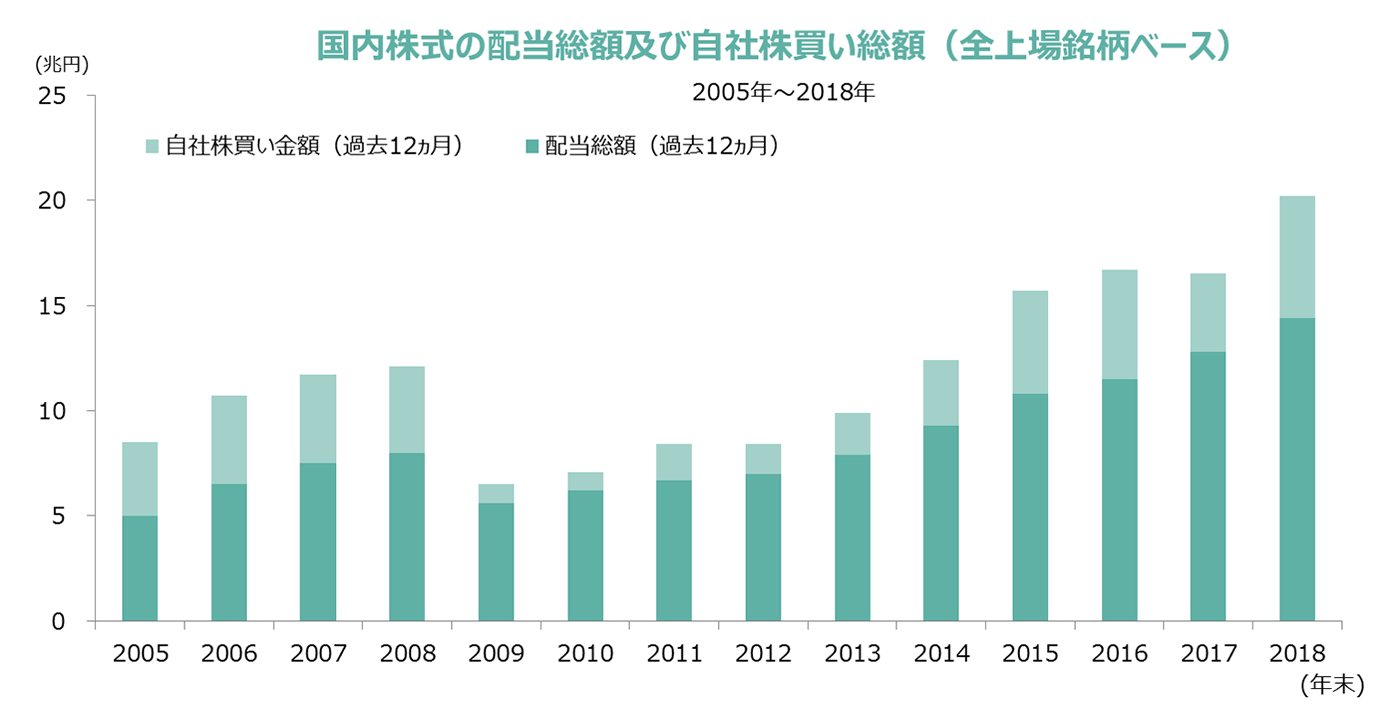

昨今は資本効率向上の観点から自社株買いも大きくクローズアップされてきており、「配当+自社株買い」は株主還元とも呼ばれその総額は近年増加傾向にあります。そこで、高配当系ETFの新たな選択肢を増やしたいという思いから株主還元に焦点を当てた株主還元70ETF(2529)を組成しました。

商品概要

<対象指標>野村株主還元70のご紹介

指数の特徴

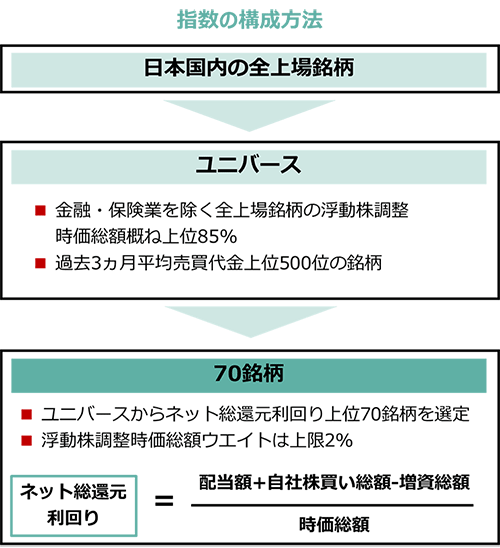

野村株主還元70 は、国内金融商品取引所に上場する普通株式のうち、金融・保険業※を除く銘柄の中から、配当、自社株買い等の株主還元を積極的に行なっている70銘柄を選定して構成銘柄とする株価指数です。

※金融・保険業とは、東証33 業種分類の「銀行業」、「証券、商品先物取引業」、「保険業」、「その他金融業」を指します。

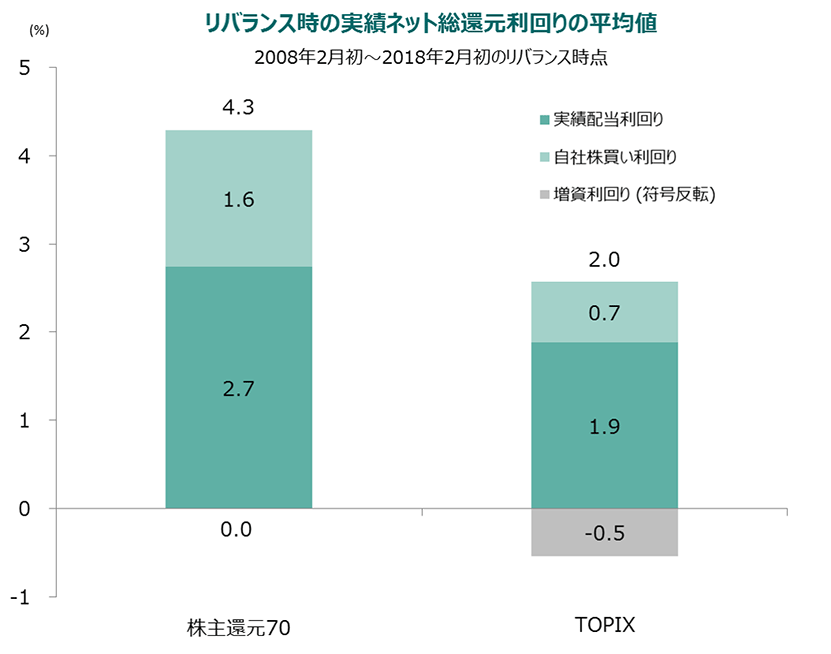

※リバランス時点の構成銘柄の各種利回り(過去3年間の配当総額・自社株買い総額・増資総額を前月末時価総額で割った値を年率化)を指数ウエイトで加重平均した値

(出所)野村證券のデータを基に野村アセットマネジメント作成

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。また、ファンドの運用実績ではありません。ファンドの運用成果を示唆あるいは保証するものではありません。

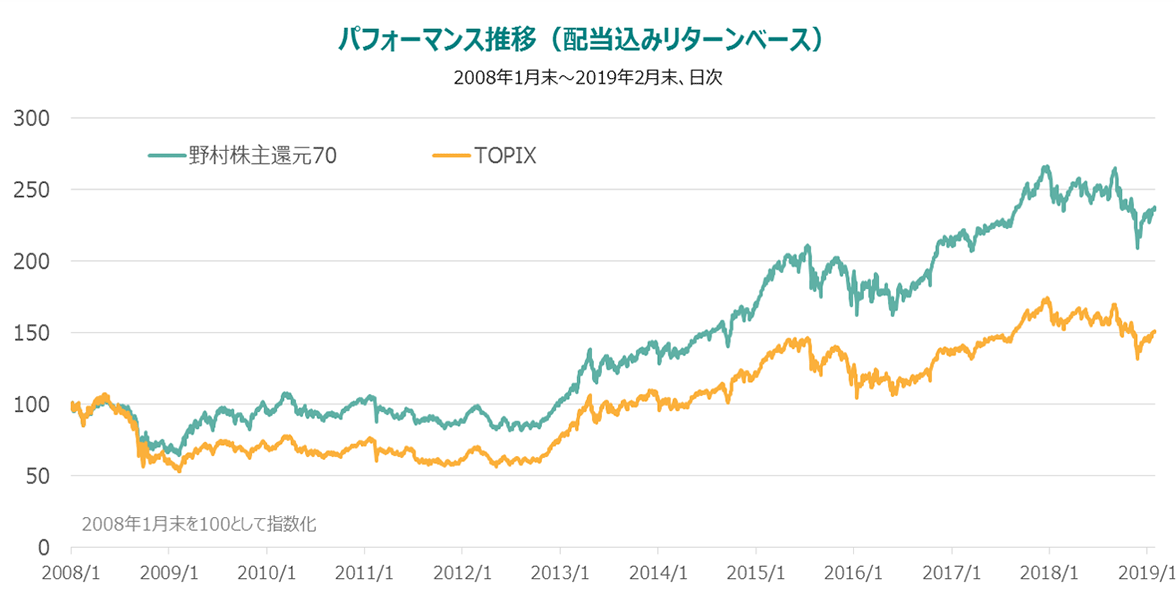

指数のパフォーマンス

(出所)野村證券のデータを基に野村アセットマネジメント作成

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。また、ファンドの運用実績ではありません。ファンドの運用成果を示唆あるいは保証するものではありません。

(出所)野村證券のデータを基に野村アセットマネジメント作成

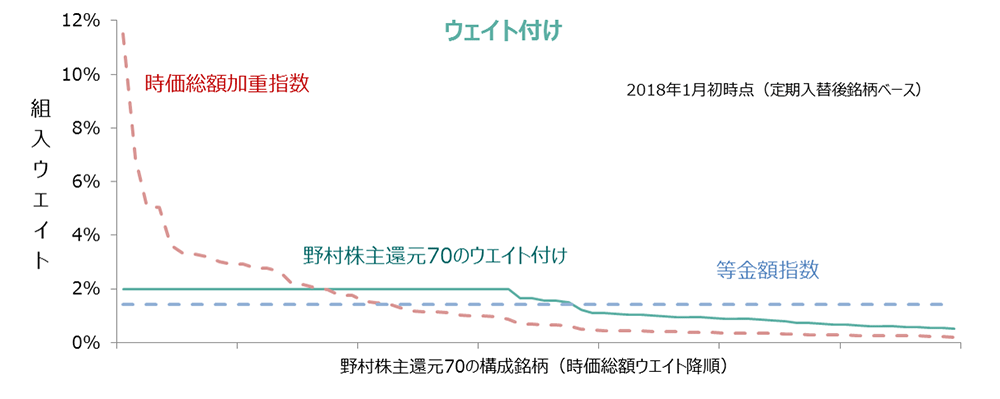

大型株では等ウエイト・小型株では時価総額に比例するようなウエイト付けをすることで、銘柄分散を図り、流動性に配慮しています。

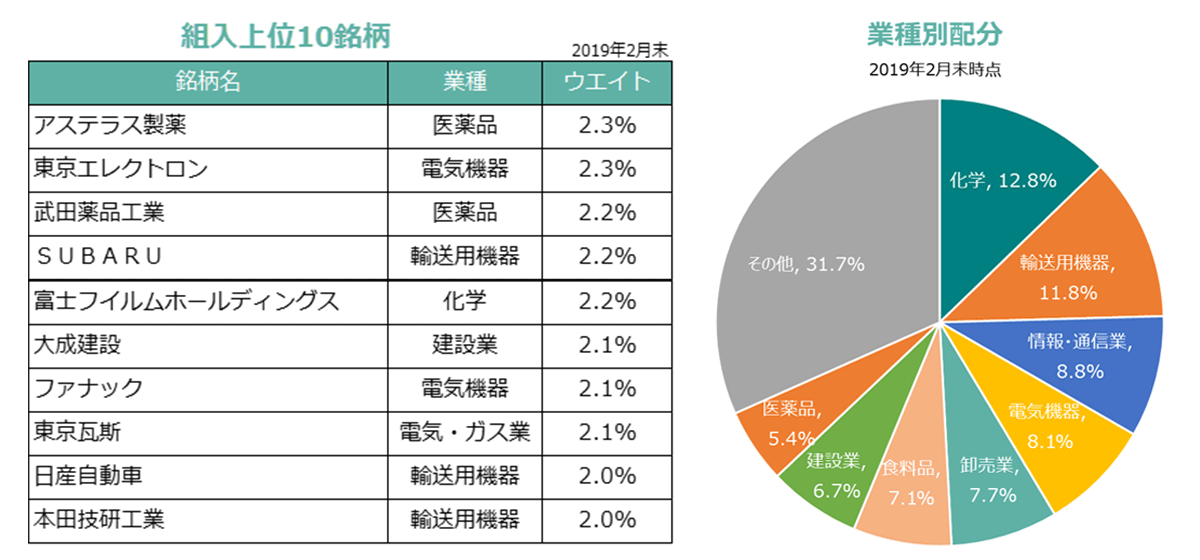

指数の資産内容

※業種は東証33業種分類による。四捨五入により100%とならない場合があります。

(出所)野村證券のデータを基に野村アセットマネジメント作成

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。また、ファンドの運用実績ではありません。ファンドの運用成果を示唆あるいは保証するものではありません。

ご投資家の皆様へ

株主還元70ETF(2529)は、配当以外に自社株買いという観点にも着目したETFです。

自社株買いは企業が自社の株価水準が割安のときに決定できるなど、配当政策より機動的に行われる傾向があります。また市場で株価が割安に放置されているのを是正したい場合もあり、市場から購入する自社株買いの発表後には株価が上昇することもあります。

配当がインカムリターン、自社株買い等が株価に影響を与えるキャピタルリターンとすると総還元性(配当と自社株買い)はトータルリターンと置き換えることができ、インカムとキャピタルでバランスよく、トータルリターンが得られるような商品設計となっていると考えています。

ETFを活用したインカム戦略のためのツールとして、「野村日本株高配当70ETF(1577)」「日経平均高配当株50ETF(1489)」の他、配当に加え自社株買い等も考慮した総還元利回りに着目した「株主還元70ETF(2529)」をご活用頂ければ幸いです。

(出所)野村證券のデータを基に野村アセットマネジメント作成

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。また、ファンドの運用実績ではありません。ファンドの運用成果を示唆あるいは保証するものではありません。

■ 野村株主還元70の著作権等について

野村株主還元70の知的財産権およびその他一切の権利は野村證券株式会社に帰属します。なお、野村證券株式会社は、野村株主還元70の正確性、完全性、信頼性、有用性、市場性、商品性および適合性を保証するものではなく、野村株主還元70を用いて運用される当ファンドの運用成果等に関して一切責任を負いません。

■ 本ETFに係るリスクについて

本ETFの基準価額は、投資を行なっている有価証券等の値動きによる影響を受けますが、これらの運用による損益はすべて投資家の皆さまに帰属します。

したがって、本ETFにおいて、投資家の皆さまの投資元金は保証されているものではなく、基準価額の下落により、損失を被り、投資元金が割り込むことがあります。なお、投資信託は預貯金と異なります。

■ 本ETFに係る手数料等について

<売買手数料>

市場を通して投資される場合、取扱い第一種金融商品取引業者(証券会社)が独自に定める売買手数料がかかり、約定金額とは別にご負担いただきます(取扱会社毎に手数料率が異なりますので、その上限額を表示することができません)。

<信託報酬>

以下の①と②の合計額が、投資家の皆さまの保有期間に応じてかかります。

- ① 日々の本ETFの純資産総額に年0.3024%(税抜年0.28%)以内(2019年4月18日現在、年0.3024%(税抜年0.28%))の率を乗じて得た額。

- ② 株式の貸付を行なった場合は、その品貸料の43.2%(税抜40%)以内の額。

<対象株価指数に係る商標使用料>(2019年4月2日現在)

ファンドの純資産総額に対し、年0.0432%(税抜0.04%)以下の率を乗じて得た額とします。

<上場に係る費用>

以下の合計額が上場に関してかかります。

- 新規上場料および追加上場料:新規上場時の純資産総額に対して、および追加上場時の増加額(毎年末の純資産総額について、新規上場時および新規上場した年から前年までの各年末の純資産総額のうち最大のものからの増加額)に対して、0.0081% (税抜0.0075%)。

- 年間上場料:毎年末の純資産総額に対して、最大0.0081% (税抜0.0075%)。

上記の他、新規上場に際して、54万円(税抜50万円)の上場審査料がかかります。

<申込手数料>

本ETFの追加設定のお申込みの際には、販売会社が独自に定める額をご負担いただきます。

<交換手数料>

本ETFの交換の実行を請求される場合には、販売会社が独自に定める額をご負担いただきます。

<信託財産留保額>

ありません

<その他の費用*>

・ 組入有価証券等の売買の際に発生する売買委託手数料

・ 外貨建資産の保管等に要する費用

・ 本ETFに関する租税、監査費用等

*「その他の費用」については、運用状況等により変動するものであり、事前に料率、上限額等を表示することができません。当該手数料の合計額については、投資家の皆さまが本ETFを保有される期間等に応じて異なりますので、表示することができません。

上記の費用の合計額については、投資家の皆さまが本ETFを保有される期間等に応じて異なりますので、表示することができません。

(2019年4月作成)