New Product

NF・日本成長株アクティブETF、NF・日本高配当株アクティブETF上場

2023年9月7日、NEXT FUNDSより新たに国内初のアクティブ運用型ETFである、「NEXT FUNDS 日本成長株アクティブ上場投信(2083)」と「NEXT FUNDS 日本高配当株アクティブ上場投信(2084)」が東京証券取引所(東証)に上場しました。

アクティブETFとは

アクティブ運用型ETF(アクティブETF)とは、特定の指標に連動しないETFのことです。東証に上場できるETFはこれまで、必ず何らかの指標に連動することを目指して運用されるインデックスETFに限られていました。2023年6月末に東証が、特定の指標に連動しないアクティブETFの上場制度を導入したことで、アクティブETFが上場できるようになりました。

アクティブETFは、一般的に運用の専門家であるファンドマネージャーが、運用会社独自の調査や分析を基に、運用方針に沿って組み入れる銘柄や資産配分を決めます。そのため、ファンドマネージャーの銘柄選定における目利き力や判断力を活かしたアクティブ運用ならではの付加価値の享受が可能となります。

なおかつインデックスETF同様、構成銘柄情報が日々開示され、一般的に投資信託よりも低コストとなっていることもポイントです。

詳細は「アクティブETFとは?メリット・デメリットや既存のETFとの違いを解説」で説明しています。

成長株(グロース株)or 高配当株(バリュー株)

当社が運用するETFシリーズ「NEXT FUNDS」において、日本の成長株と高配当株に投資をする2本のアクティブETFを新たに追加します。一般的に、成長株は、業績が拡大している企業や新商品、新サービスを手掛ける企業が多いため、先行して株価が上昇することによりキャピタルゲイン(値上がり益)を獲得しやすい傾向にあります。

一方で、高配当株には、成長株と比較して業績が安定した成熟企業が多く、急激な業績拡大は期待しにくいものの、より多くのインカムゲイン(資産の保有中に継続的に得られる収益。配当金等)の獲得が期待されます。

2023年8月21日時点

※1参考指標とは、ファンドの運用成果の比較対象(目安)とする指標です。

※2 類似戦略の運用実績やバックテストなどに基づき算出した数値です。

(出所)野村アセットマネジメント

NF・日本成長株アクティブETF(2083)

どんなETF?

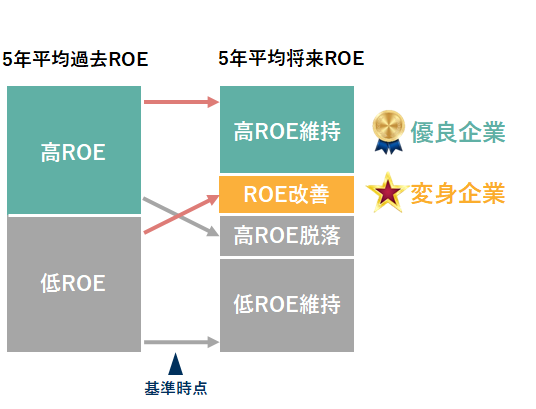

高ROEを維持できる「優良企業」への長期投資を中心に、ROE改善を期待できる「変身企業」に機動的に投資することで、株価の上昇をとらえるETF。

✓なぜ高水準のROEが良いのか

ROE(自己資本利益率)は投資家が投下した資本に対し、企業がどれだけの利益を上げているかを表します。高水準のROEを持つ企業は、効率よくお金を稼いでいるということであり、つまり「稼ぐ力」がある企業だと言えます。

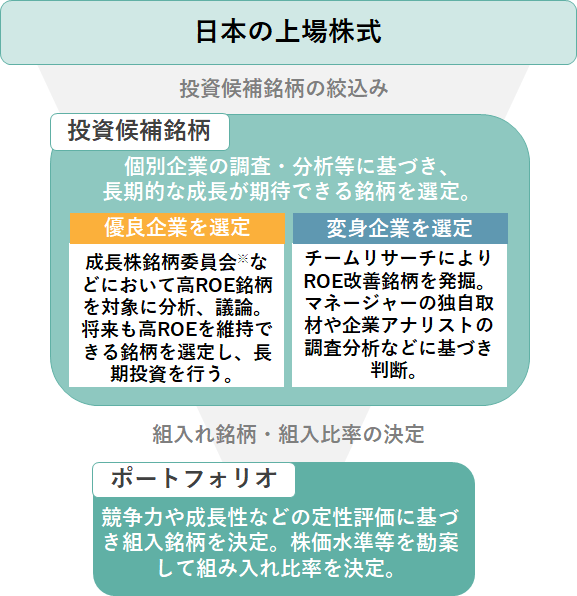

「優良企業」と「変身企業」のイメージ図

※上記は、ファンドの銘柄選定の切り口について単純化したイメージ図であり、全てを説明しているものではありません。

※ファンドの運用においては、定量分析、定性分析、バリュエーション評価に加え、流動性等を勘案のうえ、銘柄の選定を行ないます。また、上記の内容は、今後変更となる場合があります。

優良企業:高水準のROEが維持できる「稼ぐ力」がある企業

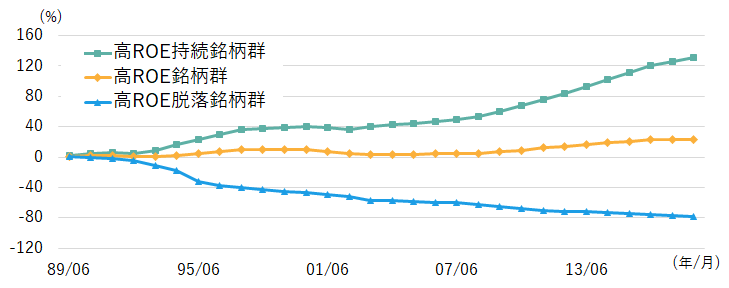

✓高ROEを維持する銘柄群はパフォーマンスが高い傾向に!

高水準のROEを維持するということは、継続的に利益を稼いでいると言えます。稼ぐ力がある企業は、利益が自己資本に積みあがっていき、その自己資本を元に更に利益を稼ぐことで、中長期的に株価にも良好なパフォーマンスとなることが期待されます。

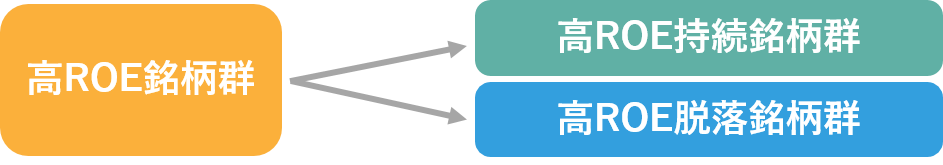

以下のグラフは、過去5年間の平均ROEが高水準であった銘柄群を、将来の5年間も高ROEを維持できた銘柄と脱落した銘柄に分け、パフォーマンスを比較したものです。

各銘柄群の定義は以下のとおりです。

高ROE銘柄群 : TOPIX構成銘柄のうち、基準日において、「時価総額が上位200位以内、かつ、過去5年間の平均ROEが上位100位以内」の銘柄群

高ROE持続銘柄群 : 基準日以降5年間の期間における平均ROEが上位100位以内に含まれる銘柄群

高ROE脱落銘柄群 : 基準日以降5年間の期間における平均ROEが上位100位以内に含まれない銘柄群

(試算)3つの銘柄群の累積パフォーマンス

(TOPIX時価総額上位200銘柄との相対比較)

期間:1989年6月末~2018年6月末、年次

※5年間のリターンを年率化し、累積したパフォーマンスを使用しています。

(出所)FactSetデータに基づき野村アセットマネジメント作成

「優良企業」選定にあたっては、将来的に高ROEを維持するであろう銘柄を見極めることが重要となります。独自のビジネスモデル、競争優位性、収益構造、マネジメントクオリティなどを評価して、優良企業を発掘します。

※上記は、ファンドの視点における「優良企業」についての概要であり、全てを説明しているものではありません。

変身企業=「稼ぐ力」が向上し、将来のROEの改善が期待できる企業

✓変身企業へ機動的に投資

新規事業の創出、事業環境の変化、構造改革による収益性改善等により、将来ROEの改善が期待できる企業に機動的に投資します。

※上記は、ファンドの視点における「変身企業」についての概要であり、全てを説明しているものではありません。

運用プロセス

銘柄の選定においては個別企業の調査・分析等に基づいた「ボトムアップ・アプローチ」を重視します。「ボトムアップ・アプローチ」とは、企業取材等による個別企業の業績や財務分析等を行い、投資銘柄を選定する方法で、確信度の高い銘柄に絞り込んで投資をします。

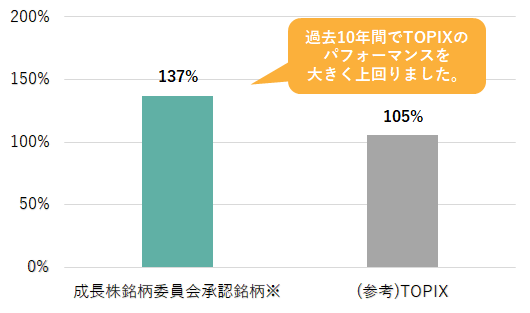

✓※成長株銘柄委員会とは

野村アセットマネジメント内において過去の高ROE銘柄を対象に、将来も高ROEが維持できるかどうかを検討する会議体です。該当銘柄が5年間保有するにふさわしい成長性、健全性を有しているかを基準に承認または否決を決定します。

当委員会で承認された銘柄のパフォーマンスは、過去10年間で、TOPIXのパフォーマンスを大幅に上回っています。

成長株銘柄委員会承認銘柄のパフォーマンス

期間:2013年7月末から2023年7月末

※前月末時点における成長株銘柄委員会承認銘柄のリターンの単純平均を月次で算出し、累積したものです。

(出所)ブルームバーグ等のデータに基づき野村アセットマネジメント作成

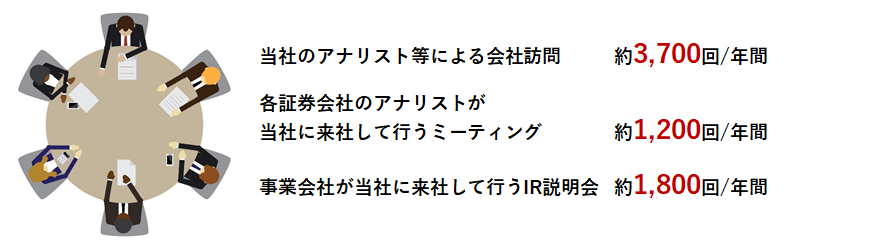

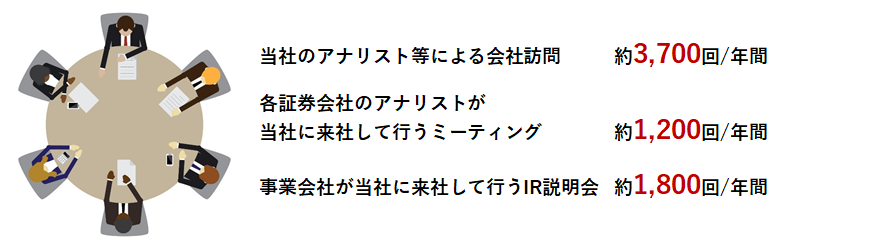

✓当社独自の徹底的リサーチを活用

野村アセットマネジメントの企業調査部門には20名のアナリストがおり、継続調査銘柄数は662銘柄です。(2023年3月末時点)

※2022年度の実績値(電話会議、電話説明会、Web会議を含む)

上記運用プロセスや調査体制等は、資料作成日現在のものであり、今後変更となる場合があります。

資金動向、市況動向等によっては、上記のような運用ができない場合があります。

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

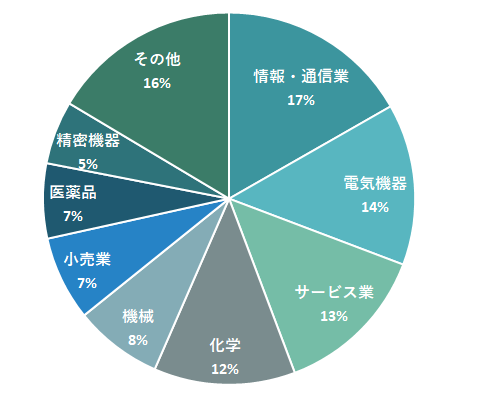

参考ポートフォリオ(2023年7月31日現在)

- 「参考ポートフォリオ」とは、これから運用を開始するファンドのイメージをつかんで頂くための、仮のポートフォリオのことです。ファンドの実際のポートフォリオとは異なりますので、あくまでもご参考としてお考えください。

- 「参考ポートフォリオ」の記載データは、2023年7月31日現在の市場環境等に基づいて作成したものであり、運用担当者の判断、市況動向、ファンドの資金動向等により変わります。また売買実行可能性や売買手数料、税金等の諸費用は考慮していません。

- いずれの記載内容も将来の運用成果等を示唆あるいは保証するものではありません。

<業種別配分比率>

業種は東証33業種分類によります。

四捨五入により、合計が100%とならない場合があります。

<ファンドの運用方針に沿って選定した銘柄の例>

- 「ファンドの運用方針に沿って選定した銘柄の例」とは、当該「参考ポートフォリオ」内の代表銘柄の一例です。ファンドの実際のポートフォリオおよび組入銘柄とは異なりますので、あくまでもご参考としてお考えください。

- 「選定した銘柄の例」は2023年7月31日現在の市場環境等に基づいて作成したものであり、運用担当者の判断、市況動向、ファンドの資金動向等により変わります。

- いずれの記載内容も将来の運用成果等を示唆あるいは保証するものではありません。

| 銘柄名 | 業種 | 銘柄概要と主な評価理由 |

| エムスリー | サービス業 | 国内医師の約9割が登録する医療従事者専門サイト「m3.com」を運営。製薬会社の営業支援サービスを提供するほか、会員基盤を軸に医療従事者に特化した人材紹介事業や治験支援事業など新たなビジネスを展開。国内外での中長期的な成長が可能であると評価。 |

| キーエンス | 電気機器 | 生産工程のセンサーや測定器などのメーカー。自社で工場を持たないファブレス企業で、コンサルティング営業により製造現場の課題を解決し、顧客企業の生産性向上に貢献することで高水準の営業利益率を確保している。海外売上比率も拡大し、今後も海外事業の成長余地は大きいと評価。 |

| リクルート | サービス業 | 不動産・住宅サイト「SUUMO」、美容室予約サイト「ホットペッパービューティー」、求人検索エンジン「Indeed」など、企業と個人を結ぶ有力プラットフォームを多数運営。特に「Indeed」は世界最大の求人サイトに成長し、今後もサービス向上によって高い成長が継続すると評価。 |

| 中外製薬 | 医薬品 | バイオ医薬品のリーディングカンパニーで、がん領域に強みを持つ。世界大手製薬企業のロシュとの戦略提携関係にあることや、自社新薬が豊富であることから世界大手製薬企業に比肩する高い利益率を記録していると評価。 |

| ユニ・チャーム | 化学 | ベビー用紙おむつ、大人用紙おむつ、生理用品などの衛生用品メーカー。アジアの人口増や所得向上による使用人口の増加という構造的な追い風もあることや、社長を含む全社員が半期/月次/週次の計画に基づいて行動しており、自律的な課題解決組織が海外市場開拓における競争力の源泉であると評価。 |

※2023年7月末時点

業種は東証33業種分類によります。

(出所)各種資料を基に野村アセットマネジメント作成

上記はファンドの運用方針に沿って選定した銘柄の参考情報を提供することを目的としており、特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。また、ファンドの運用実績ではありません。ファンドの運用成果を示唆あるいは保証するものではありません。

NF・日本高配当株アクティブETF(2084)

どんなETF?

安定的な「配当」と機動的な「値上がり益」の獲得により、中長期的なトータル・リターンの獲得を目指すETF。ポートフォリオの予想配当利回りは約4.0%(2023年7月末時点)。

① 安定的な配当(インカムゲイン)の獲得

安定的にインカムゲインを獲得するため、予想配当利回りの高い銘柄を中心にポートフォリオを構築します。投資候補銘柄の選定においては、独自の配当予測モデルを活用します。

② 機動的な値上がり益(キャピタルゲイン)の獲得

投資銘柄の足元の業績や中長期的な資本政策の動向を分析し、機動的なキャピタルゲインの獲得を目指します。ポートフォリオの分散や流動性を考慮しつつ、将来の株価上昇期待が相対的に高いと評価した銘柄ほど組入比率を高く配分します。

③ 中長期的なトータル・リターンの獲得

インカムゲインとキャピタルゲインという2つのリターンの源泉を組み合わせ、中長期的なトータル・リターンの獲得を目指します。

※上記はイメージ図です。

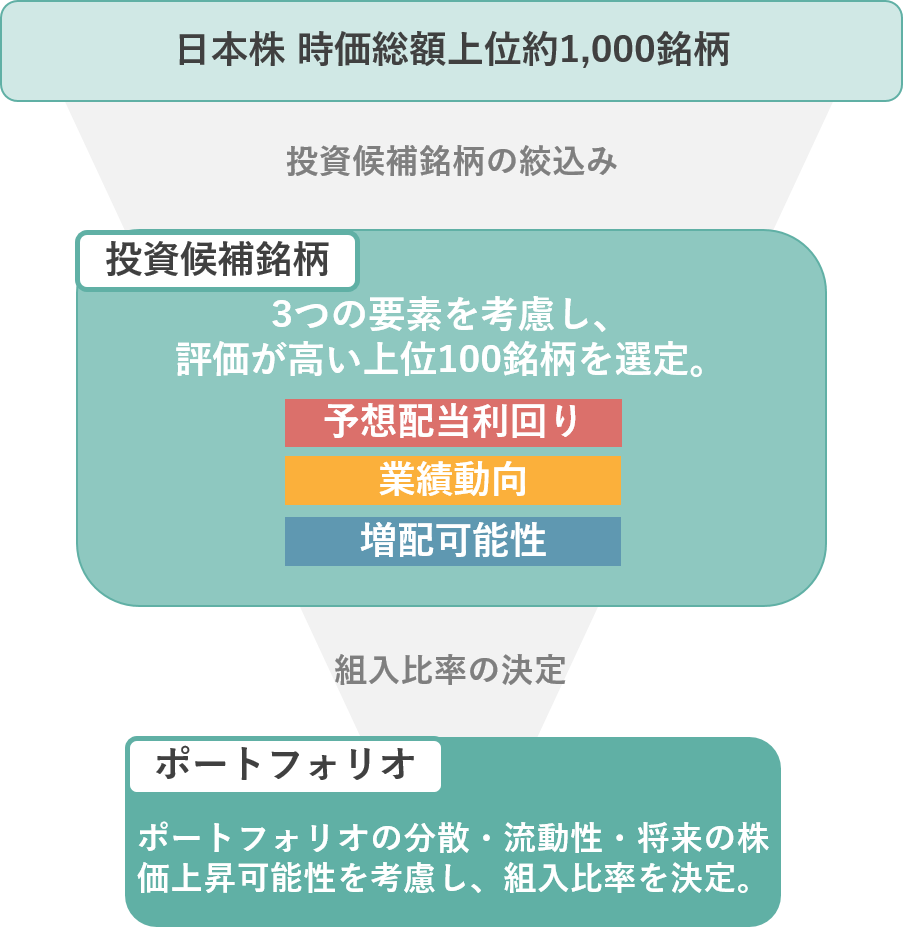

運用プロセス

日本株の時価総額上位約1,000銘柄の中から、業績動向や増配可能性を考慮しつつ、投資する高配当銘柄を選定します。

✓独自の配当予測モデルを活用

当社の「企業調査部門」アナリストの業績予想と「資産運用先端技術研究部」クオンツアナリストのテキスト分析技術を組み合わせることで、独自の配当予測モデルを構築しています。市場の予想配当と比較して当社のモデルによる予想配当が高い場合には増配可能性あり、低い場合には減配可能性がありと評価して投資候補銘柄の選定に活用します。

✓アナリストの徹底した調査と定量分析を活用

野村アセットマネジメントの企業調査部門には20名のアナリストがおり、継続調査銘柄数は662銘柄です。(2023年3月末現在)また、運用高度化・高付加価値化の実現を目指す「資産運用先端技術研究部」のクオンツアナリストの定量分析データも活用しています。

※2022年度の実績値(電話会議、電話説明会、Web会議を含む)

上記運用プロセスや調査体制等は、資料作成日現在のものであり、今後変更となる場合があります。

資金動向、市況動向等によっては、上記のような運用ができない場合があります。

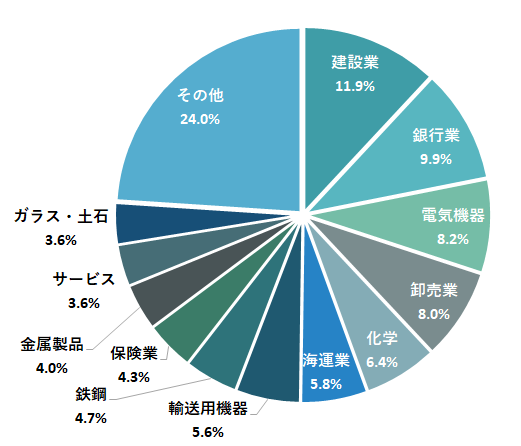

参考ポートフォリオ(2023年7月31日現在)

- 「参考ポートフォリオ」とは、これから運用を開始するファンドのイメージをつかんで頂くための、仮のポートフォリオのことです。ファンドの実際のポートフォリオとは異なりますので、あくまでもご参考としてお考えください。

- 「参考ポートフォリオ」の記載データは、2023年7月31日現在の市場環境等に基づいて作成したものであり、運用担当者の判断、市況動向、ファンドの資金動向等により変わります。また売買実行可能性や売買手数料、税金等の諸費用は考慮していません。

- いずれの記載内容も将来の運用成果等を示唆あるいは保証するものではありません。

<業種別配分比率>

業種は東証33業種分類によります。

四捨五入により、合計が100%とならない場合があります。

<ファンドの運用方針に沿って選定した銘柄の例>

- 「ファンドの運用方針に沿って選定した銘柄の例」とは、当該「参考ポートフォリオ」内の代表銘柄の一例です。ファンドの実際のポートフォリオおよび組入銘柄とは異なりますので、あくまでもご参考としてお考えください。

- 「選定した銘柄の例」は2023年7月31日現在の市場環境等に基づいて作成したものであり、運用担当者の判断、市況動向、ファンドの資金動向等により変わります。

- いずれの記載内容も将来の運用成果等を示唆あるいは保証するものではありません。

| 銘柄名 | 業種 | 銘柄概要 |

| 鹿島建設 | 建設業 | 最大手ゼネコンの一角であり、国内および海外で総合建設業や不動産業を営む。高層・耐震建築技術などを使用した商業・住宅・公共建築などの大型土木工事などを請負う。 |

| 日本たばこ産業 | 食料品 | たばこ・たばこ関連製品の製造、マーケティング、および販売を中核事業として、世界各地で事業を展開する。医薬品事業および食品事業も手掛ける。 |

| セイコーエプソン | 電気機器 | 情報機器および電子デバイス、精密機器などを製造する。国内首位級のインクジェットプリンタをはじめスキャナ、液晶プロジェクター、半導体などを製品として展開する。 |

| 本田技研工業 | 輸送用機器 | 自動車および自動二輪車、発電機などを製造・販売する。金融サービス事業も営む。米国をはじめカナダ、英国、フランスなど世界各国に製造拠点を持つ。 |

| 川崎汽船 | 海運業 | 世界各国にて海上貨物・旅客輸送を行なう。主に、コンテナ船・自動車船・エネルギー資源輸送船などを運営する。損害保険代理・倉庫管理・陸上輸送サービスも提供する。 |

業種は東証33業種分類によります。

(出所)各種資料を基に野村アセットマネジメント作成

上記はファンドの運用方針に沿って選定した銘柄の参考情報を提供することを目的としており、特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。また、ファンドの運用実績ではありません。ファンドの運用成果を示唆あるいは保証するものではありません。

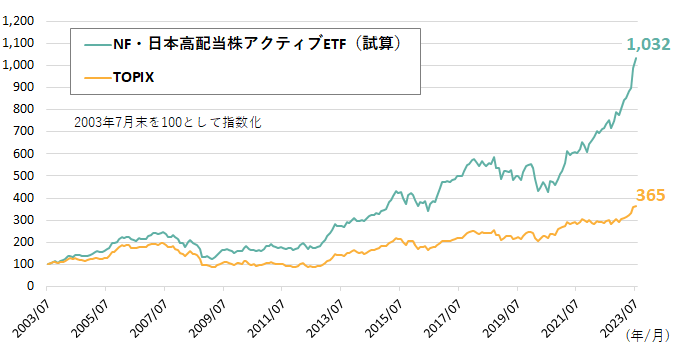

NF・日本高配当株アクティブETF(試算)とTOPIXの推移

「NF・日本高配当株アクティブETF(試算)」の下記の期間の推移をみると、TOPIXと比較して良好なパフォーマンスとなりました。

「NF・日本高配当株アクティブETF(試算)」は、これから運用を開始するファンドのイメージをつかんで頂くため、ファンドと同様の運用の考え方に基づき算出した試算結果です(運用管理費用控除前)。野村アセットマネジメントが信頼できると判断したデータに基づいて行なっておりますが、過去のデータに基づいて算出した結果であり、将来の運用成果等を予測あるいは示唆するものではありません。

また、実際のファンドの運用結果ではありません。ファンドの将来の運用成果等を示唆あるいは保証するものではありません。

期間:2003年7月末~2023年7月末、月次

「NF・日本高配当株アクティブETF(試算)」は、2003年6月末以降、各四半期末(毎年3月末、6月末、9月末、12月末)時点で、当ファンドの運用方針に従ってポートフォリオを構築し、各四半期末後3か月間はポートフォリオを継続保有したとして算出しています(売買コスト及び運用管理費用控除前)。

TOPIXは配当込み。TOPIXはファンドのベンチマークではありません。

(出所)ブルームバーグのデータ等を基に野村アセットマネジメント作成

投資家の皆様へ

日本企業の収益力が向上し、日本株の中長期的な上昇が期待される中、日本の成長株・高配当株のアクティブETFを新たに追加することといたしました。

アクティブETFの解禁により、構成銘柄の日次開示を通じた透明性の高さやリアルタイムに時価で売買できる利便性、低コストなど、既存ETFの特徴を生かしつつ、当社の持つ高度な企業選定プロセスを取り入れ、アクティブ運用の付加価値を享受できる新たなETFをご提供することができました。

高いキャピタルゲインを狙いたいならグロース戦略、安定したインカムゲインや中長期的なトータル・リターンの獲得を目指すならバリュー戦略(高配当)等、市場環境に応じてグロース/バリュー戦略を使い分けることも可能です。ご自身の投資スタイルや投資目的にあわせて、当社のアクティブETFをご活用いただけますと幸いです。

<関連銘柄>

(2023年9月7日更新/2023年8月21日作成)