深掘りETF⑰

レンディング(有価証券の貸付取引)とは?【深堀りETF⑰】

この記事は、約5分で読めます

ETFを含むファンドでは運用パフォーマンスの向上を目指し、様々な工夫を行っています。

そこで今回は、運用の一環として行っているレンディング(有価証券の貸付取引)について探っていきます。

- 一部のETFではファンドパフォーマンス向上の取り組みとしてレンディング(有価証券の貸付取引)を行っている

- レンディングによって得た収益(品貸料)はファンド、委託会社、受託会社に配分される

- レンディングによる追加収益の獲得で信託報酬等のコストをカバーしているという見方もできる

ETFにおけるレンディング(有価証券の貸付取引)の仕組み

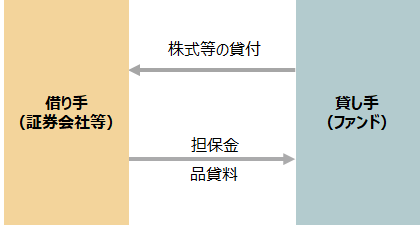

一部のETFではファンドパフォーマンス向上の取り組みの一環として、ETFが保有する有価証券を貸し付けるレンディングを行っています。レンディングとは以下の図にあるように保有する株式等を担保金と引き換えに証券会社等に貸し付けることで、借り手から品貸料(しながしりょう)を受け取る取引のことを指します。

<レンディングのイメージ>

(出所)野村アセットマネジメント作成

株式等を空売りしたい投資家は、証券会社等から株式等を借りなければ空売りができません。証券会社等も貸し出せる在庫には限りがあるため、別の投資家やファンド等から借り入れる必要があります。これがレンディングが行われる背景です。

一般的にレンディングは、ETFのようなインデックスファンドに向いています。なぜなら、インデックスファンドはアクティブファンドに比べ保有する有価証券のリバランス頻度(有価証券の配分比率を調整する頻度)や売買回転率(ファンドが有価証券をどれだけ売買するかの指標)が低いためです。

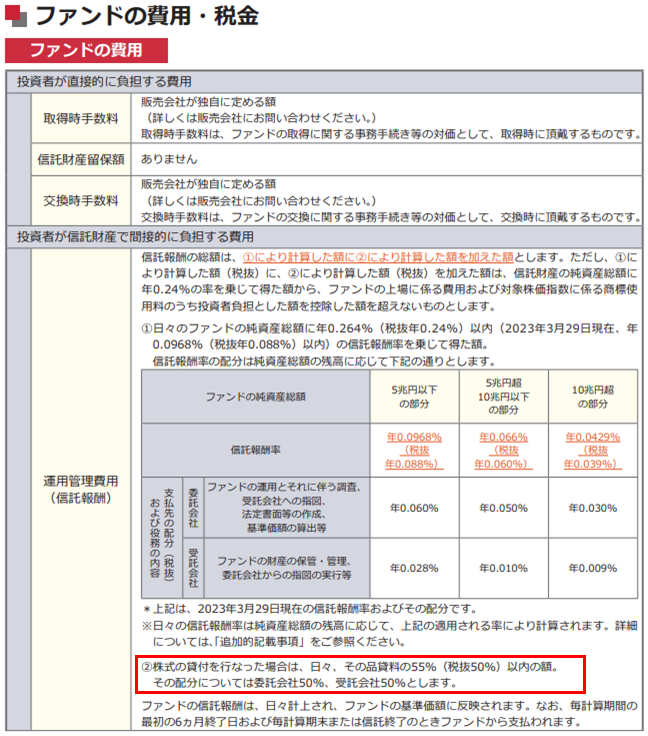

品貸料は、通常、ファンド、委託会社(運用会社)、受託会社(信託銀行)に配分されます。この配分比率はファンドによって異なり、交付目論見書に記載されています。

ファンドに配分された品貸料はファンドにとっては収益となるため、パフォーマンス向上に寄与します。

以下は、(1306)NF・TOPIX ETFの例です。運用管理費用(信託報酬)が掲載されている箇所(赤枠部分)に「株式の貸付を行った場合は、日々、その品貸料の55%(税抜50%)以内の額。その配分については委託会社50%、受託会社50%とします」と記載されています。

この例ではファンドがレンディングを行うことで得た品貸料の総額について、委託会社(運用会社)と受託会社(信託銀行)に55%を(それぞれ27.5%ずつ)配分、差引された残りの45%がファンドに配分されます。つまり、ファンドがレンディングをすることで得た品貸料の45%が基準価額を押し上げる(パフォーマンスに寄与する)要因となります。

<交付目論見書における品貸料の配分比率の記載例>

レンディングによる収益(品貸料)の比較

ここで、レンディングがどれほどファンドパフォーマンスに貢献しているのか?という疑問を感じた方もいるのではないでしょうか?

以下は、同じ指数に連動する類似のETFで品貸料を推定し、比較したイメージになります。一番右側の推定品貸料率がファンドに配分される(ファンドパフォーマンスに直接的に貢献する)部分を示しており、これをみるとETFによってバラつきが発生しているのがわかります。

<レンディングの観点からの銘柄間比較イメージ>

| 銘柄コード | 銘柄名 | 純資産残高 | 信託報酬率 | 推定品貸料率 |

| ●●●● | XXX上場投信 | 10,000 | 7.0 | 0.7 |

| ▲▲▲▲ | YYY上場投信 | 2,000 | 7.0 | 1.0 |

| ×××× | ZZZ上場投信 | 500 | 6.5 | 0.0 |

※数値は例示であり、実際のものではありません。

※信託報酬率と推定品貸料率は、信託報酬と推定のファンドに配分される品貸料の金額を、発生した期間と同じ期間の平均純資産残高で除したもの

(出所)野村アセットマネジメント作成

例えば上の2つのETFは、信託報酬率が7.0bps(0.07%)に対し、レンディングによる追加収益の獲得でそれぞれ0.7bps、1.0bps分だけ信託報酬をカバーしているという見方ができます。逆に一番下のETFは、信託報酬率は最も低いですが、レンディングを行っていないことから品貸料による信託報酬のカバーはされておらず、実は品貸料を考慮したコストは最も高いETFという見方ができます。

ETFを評価する際、信託報酬率は重要ですが、それがすべてではありません。運用会社はファンドパフォーマンスの向上を目指し、様々な工夫を行っています。今回は、その一例として、レンディングについてご紹介しました。

なお、ファンドが保有する株式を貸し出すことができるのと同様に、投資家の皆様も保有するETFを証券会社に貸し出すことで追加的な収益を狙うことも可能です。詳細はご利用の証券会社の「貸株サービス」をご確認ください。

(ご参考)レンディングによる収益の推定方法

ファンドが得た品貸料が開示されているケースは少ないため、金額を知ることは難しいですが、推定は可能です。やや専門的な内容にはなりますが、ETFがレンディングによって得た品貸料の推定方法をご紹介します。

推定を行う上で必要なデータは、⑴決算短信における信託報酬(委託者報酬+受託者報酬)の金額、⑵信託報酬率、⑶純資産残高の3つです。

⑴ 決算短信における信託報酬(委託者報酬+受託者報酬)の金額

ETFは決算短信を開示しており、その中に「損益及び剰余金計算書」があります。この中の勘定科目に掲載されている委託者報酬と受託者報酬の金額を用います。委託者報酬と受託者報酬の合計が品貸料の運用会社・信託銀行の取り分を含んだ総額の信託報酬となります。

⑵ 信託報酬率

交付目論見書等から確認可能です。こちらには品貸料は含まれていません。

⑶ 純資産残高

運用会社のウェブサイトにて過去の純資産残高が開示されています。(当社ETFについては、各ETFページにある、「ヒストリカルデータ」をダウンロードすることで取得が可能です。)

以上のデータを用いたファンドがレンディングによって得た収益の具体的な推定方法および手順を整理すると以下のようになります。

① 決算短信上の委託者報酬と受託者報酬を合計し、信託報酬額(品貸料含む)を算出する。

※決算回数が複数回のファンドで年間ベースでの数字を推定したい場合は、半期ごとの数字が開示されているため、それらを合算して年間分の信託報酬を算出する。

② 過去の日次ベースの純資産残高とファンドの信託報酬率をヒストリカルデータや目論見書等から把握する。

※純資産残高と信託報酬率のデータについては①の決算期間に合わせたデータを用いる。なお、期中に信託報酬率が変更された場合は、変更後の信託報酬率が適用される前の期間については変更前の信託報酬率を用いる。また、段階料率が採用されている場合は、日々の純資産残高に応じた信託報酬率を算出する必要がある。

③ ②で取得したデータを決算期間分、日次ベースで並べ、純資産残高と信託報酬率(税込み)を掛け合わせることで推定の信託報酬額(品貸料を含まない信託報酬額)を算出する。

※この際、営業日以外については前営業日の純資産残高を引き延ばす形で算出する。(信託報酬は365日のカレンダーベースで計上されているため)これを合計して、日々の純資産残高に応じて算出される信託報酬の年間合計を算出する。

④ ①で求めた決算短信上の信託報酬額と③で求めた信託報酬額の差額が委託会社・受託会社に配分される品貸料と推定される。

※決算短信上の信託報酬=

日々の純資産残高に応じて計算される信託報酬+委託会社・受託会社に配分される品貸料

より

委託会社・受託会社に配分される品貸料=

決算短信上の信託報酬-日々の純資産残高に応じて計算される信託報酬

※絶対値で0に近い水準の場合、レンディングをほぼ行っていないと推定できる。

⑤ 目論見書等から品貸料の配分比率を取得する。④で算出した金額について委託会社および受託会社への配分比率で除することで、総額の品貸料を算出する。このとき、配分比率については税込みベースの比率を用いる。

※委託会社・受託会社に配分される品貸料=品貸料の総額×配分比率

品貸料の総額=委託会社・受託会社に配分される品貸料÷配分比率

⑥ ⑤で算出した金額にファンドへ配分される比率を掛け合わせることで、ファンドに配分された品貸料の金額が推定できる。(さらにこれを決算期間の平均純資産残高で除することでファンドに配分された品貸料率も推定可能。)

※ファンドに配分される品貸料=品貸料の総額×ファンドへの配分比率

以上の手順を踏むことで、ファンドがレンディングから得た品貸料の金額を、誤差は生じうるものの推定することができます。

(2023年6月27日作成)