高利回りに期待!不動産に投資するREIT ETF(解説動画あり)

2025年2月27日更新

分配金利回りの高さで注目されるETFのひとつに、不動産投資を行うREITに分散投資するREIT ETFがあります。そもそもREITはなぜ利回りが高いのでしょう。REITのしくみからご説明します。

REIT(リート)のしくみと配当

REITは、Real Estate Investment Trust の略で、不動産投資信託のことです。投資家から資金を集めてオフィスビルや商業施設、マンションなど賃料収入が見込める様々な不動産を購入し、管理・運用することを目的とした投資信託で、その多くは証券取引所に上場しています。日本のREITは、Japanの「J」を頭文字につけて「J-REIT」と呼ばれています。

REITは、投資家が直接不動産投資を行う場合に比べて、少額の必要資金で多様な物件に一度にまとめて分散投資することが可能です。投資後の物件の管理もREITが行うため投資家が自ら行う必要はありません。また、取引所に上場しているので流動性や換金性も高いといえます。

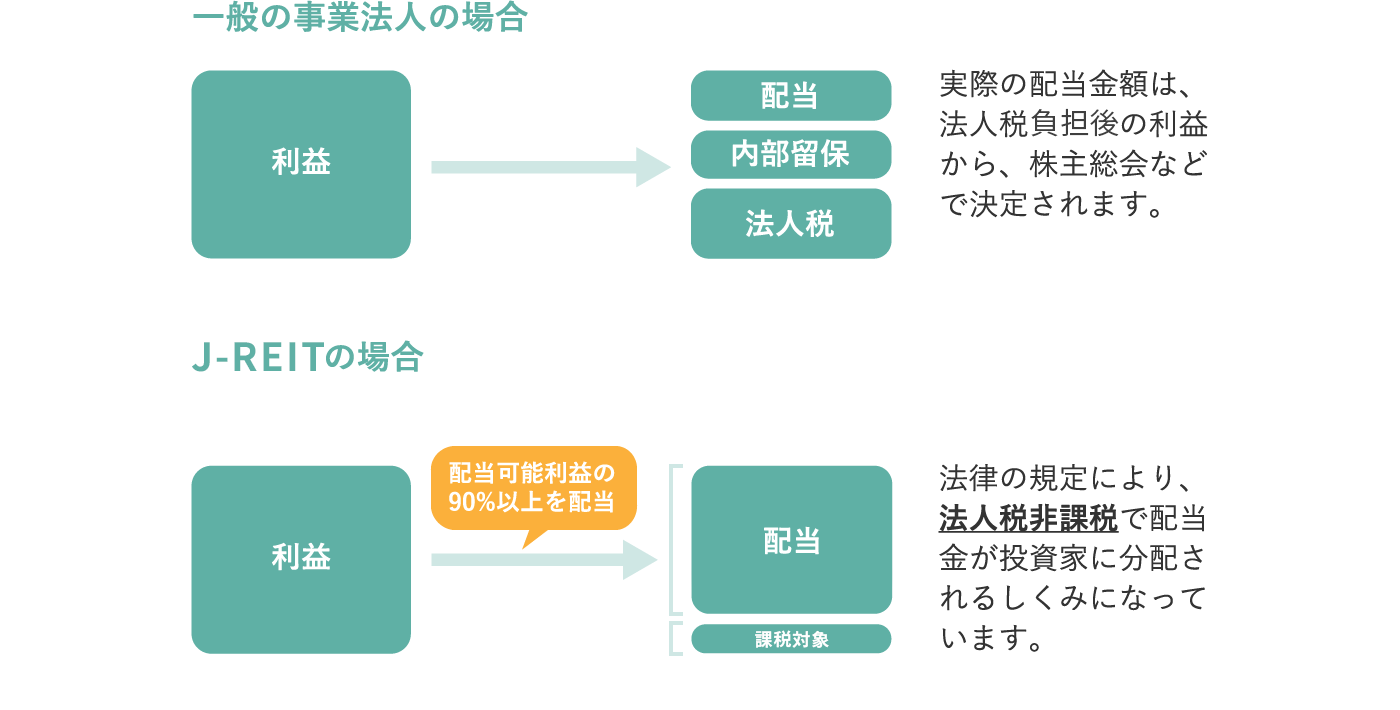

REITは利回りの高さがしばしば注目されますが、これは、REIT特有のしくみによるものです。REITは不動産の運用から得た賃料収入や売却益などの利益の大部分を投資家に配当します。さらに、国や地域によって制度は様々ですが、事業内容、資産内容などの要件を満たすことで、賃貸料等の収入から生じる利益にかかる法人税が免除されています。

例えばJ-REITの場合、利益の90%超を配当することで実質的に法人税がかかりません。したがって、一般の事業法人のように法人税を負担したあとの税引き後利益から配当される場合(株式投資)に比べて、J-REITは投資家に対して効率よく配当金を分配できるしくみになっています。

※上記は一般的なしくみを示したイメージ図であり、一般の事業法人やREITが必ず利益を出すことを示唆するものではありません。 また、制度は国・地域によって異なる場合があります。

REIT ETFとは

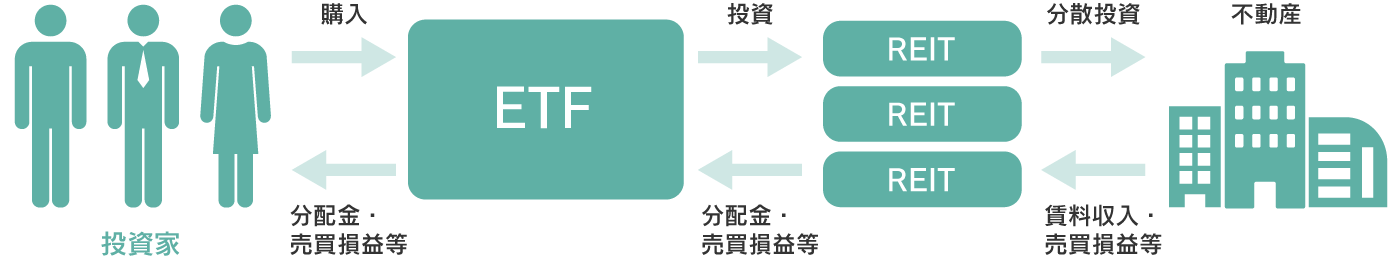

REIT ETFは、取引所に上場している様々なREITに分散投資するETFです。例えば、東証REIT指数ETFは、東京証券取引所(東証)に上場しているREIT(J-REIT)を幅広く組入れています。外国REIT ETFは、米国をはじめとする先進国の取引所に上場しているREITに投資しています。

※上記はイメージ図で、ETFのしくみを簡略化して示しています。

ETFでREITに投資するメリット・デメリット

REIT ETFのメリット(特色)

個別のREITもETF同様上場しており東証で売買できますが、ETFで購入するメリットには以下のようなことが挙げられます。

① 複数のREITに分散投資ができる

東証に上場しているJ-REITは、2024年12月末時点で57銘柄ありますが、投資している不動産物件や収益など財務状況の違いもあり、市場での株価はそれぞれ異なる値動きをします。 ETFであれば、複数のREITに投資しているためより高い分散投資効果が期待できます。また、NF・外国REITヘッジ無ETF(2515)のように海外上場のREITに投資することも可能です。

② 少額から投資できる

一般的にETFの最低購入価格と比べて、東証に上場している個別のREITの場合は最低購入価格が高いため、多額の資金が必要となります。NF・J-REIT ETF(1343)であれば、10口、18,000円程度(2024年12月末時点)から購入できます。

③ 費用を差し引いた利子や配当がすべて分配金として支払われる

ETFは税法により、決算期間中に発生した利子や配当などの収益から信託報酬などの費用を控除した全額を分配することになっているため、REIT ETFは決算期ごとに分配金が支払われます。組入れ銘柄が分散されていることもあり、比較的高い分配金を安定して受け取ることができます。

ETFの分配金利回りについては「配当金と分配金の違いとは?ETFの分配金のしくみと利回り」をご覧ください。

REIT ETFのデメリット(留意点)

① 不動産市況による価格変動リスクがある

REITは個別の不動産投資と異なり、市場参加者である投資家による不動産市況や金利などの見通しの違いなどによって株価が変動します。REIT ETFも個別銘柄投資に比べれば分散投資されていますが、価格変動リスクを負っている点には注意が必要です。

② 海外REITは為替変動リスクがある

海外に上場するREITに投資している外国REIT ETFは、為替変動リスクを負っています。外国通貨に対して日本円が高くなる(例えば、米ドル安・円高)局面では、ファンドの基準価額は下がることになります。

NEXT FUNDSのREIT ETFシリーズ

野村アセットマネジメントが運用するETF 「NEXT FUNDS」には、日本と外国のREITに投資する以下の2つのETFがあります。

| REIT ETF | ||

|---|---|---|

| ETF愛称 (証券コード) | NF・J-REIT ETF (1343) | NF・外国REITヘッジ無ETF (2515) |

| 対象指数 | 東証REIT指数 | S&P先進国REIT指数(除く日本、配当込み)(円換算) |

| 指数概要 | 東証市場に上場する不動産投資信託全銘柄を対象とした浮動株ベースの時価総額加重型の指数 | 日本を除く先進国の不動産投資信託証券を主な対象とした浮動株修正時価総額に基づいて算出される指数 |

| 純資産残高 | 4,378億円 | 265億円 |

| 最低投資金額 | 10口、18,000円程度 | 10口、15,000円程度 |

| 上場日 | 2008年9月18日 | 2017年12月11日 |

| 信託報酬率 (年率・税込) | 0.1705% | 0.187% |

| 特徴 | 東証REIT指数に連動する国内上場ETFの中で最も人気! 東証REIT指数に連動する国内ETFの中で純資産総額が最大です。 | 外国REIT指数に連動する国内上場ETFの中で最も人気! 外国REIT指数に連動する国内ETFの中で純資産総額が最大です。 |

| NISA | 成長投資枠の対象 | |

※2024年12月末時点

(出所)野村アセットマネジメント作成

分配金利回り

「NEXT FUNDS」のREIT ETFの過去の分配金実績と分配金利回りの推移をご紹介します。

分配金実績

以下の表では、代表的な日本株指数のTOPIXや日経225のETF とREIT ETFの過去の分配金実績を比較しています。

NF・J-REIT ETFは4.6%、NF外国REITヘッジ無ETFは3.3%と比較的高い分配金実績があります。

| 一般的な日本株のETF | J-REIT ETF | 外国REIT ETF | ||

|---|---|---|---|---|

| ETF愛称 (証券コード) | NF・TOPIX ETF | NF・日経225ETF | NF・J-REIT ETF | NF・外国REITヘッジ無ETF (2515) |

| 対象指数 | TOPIX | 日経平均株価 | 東証REIT指数 | S&P先進国REIT指数 |

| 基準価額 (一口当たり) | 2,923円 | 41,429円 | 1,787円 | 1,452円 |

| 分配金 支払い基準日 | 毎年7月10日 | 毎年7月8日 | 毎年2、5、8、11月の | 毎年3、6、9、12月の |

| 過去1年の 分配金実績 (1口当たり、課税前) | 58円 | 617円 | 83円 | 48円 |

| 分配金利回り | 2.0% | 1.5% | 4.6% | 3.3% |

基準日:2024年12月30日

※過去1年の分配金実績は、基準日までの1年間に支払われた分配金(課税前)の合計値です。また、分配金利回りは、過去1年の分配金実績を基準日の基準価額で除したものを使用しています。

・分配金額は、信託財産から生ずる配当等収益から経費を控除後、全額分配することを原則とします。ただし、分配金がゼロとなる場合もあります。また、売買益が生じても、分配は行ないません。

・上記は過去の運用実績であり、将来の運用成果を示唆あるいは保証するものではありません。

・分配金実績は、将来の分配金の水準を示唆あるいは保証するものではありません。

(出所)野村アセットマネジメント作成

分配金利回りの推移

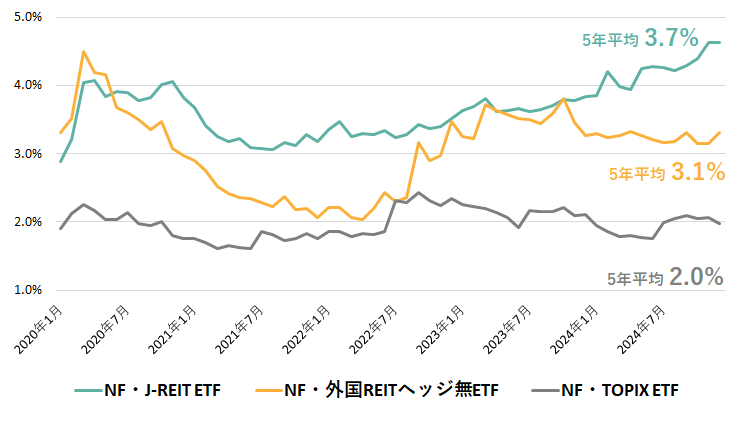

高配当をねらって中長期で投資する際には、直近の分配金利回りだけでなく過去の水準も参考にすると良いでしょう。

以下の表は、過去5年間の各ETFの分配金利回りを示しています。REIT ETFは日経225 ETFと比べて高い分配金利回りで推移していることが分かります。特にNF・J-REIT ETFの過去5年の平均は3.7%と比較的高水準になっています。

期間:2020年1月末~2024年12月末、月次

※分配金利回りは、過去1年の分配金実績を月末時点の基準価額で除したものを使用しています。5年平均の値は、各月末における分配金利回りを平均したものです。

・上記は過去の運用実績であり、将来の運用成果を示唆あるいは保証するものではありません。

・上記の分配金実績は、将来の分配金の水準を示唆あるいは保証するものではありません。

(出所)野村アセットマネジメント

パフォーマンス

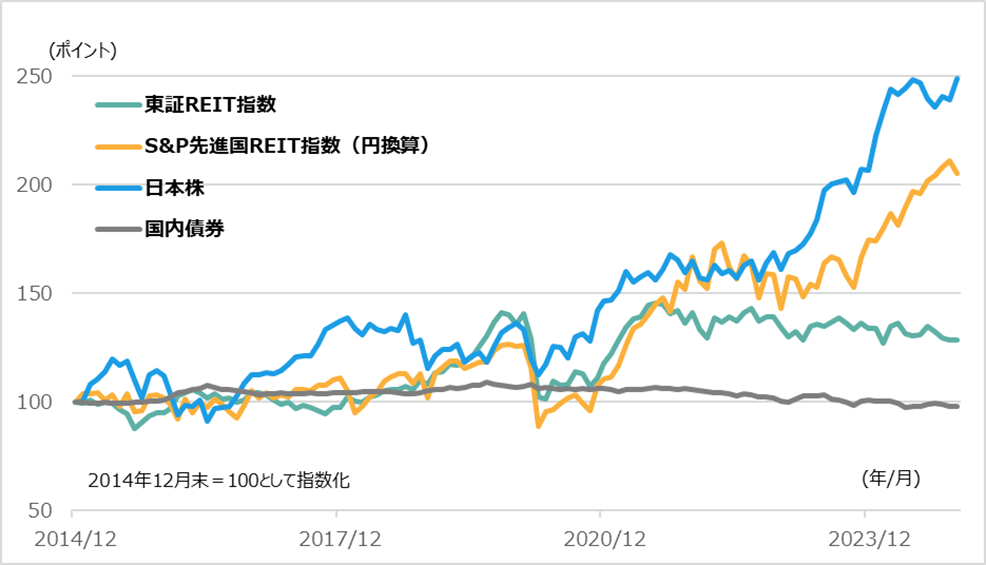

各ETFの連動対象指数の過去10年間のパフォーマンスを見ると、2020年3月に大きく下落したもののその後上昇し、長期的には上昇傾向にあります。分配金だけでなく値上がりによる利益も期待できるということが分かります。

また、日本株や国内債券とは異なる値動きであるため、REIT ETFを他の資産とあわせ持つことで分散効果が期待できます。高配当を狙って既に日本株に投資している方は、REIT ETFを持つことで分散効果を狙うのも良いでしょう。

REIT指数のパフォーマンス推移

2014年12月末~2024年12月末(月次)

※配当込み指数を使用。日本株はTOPIX、国内債券は野村BPI総合を使用。

(出所)Bloombergのデータを基に野村アセットマネジメント作成

REIT ETFであれば少額から不動産に投資することができ、高い利回りが期待できます。投資対象を広げ、資産の分散効果をねらうためにも、NEXT FUNDSのREIT ETFをご検討いただければ幸いです。

各銘柄の目論見書や月次レポート、指数の著作権等の詳細は、以下にてご確認ください。

NEXT FUNDS 東証REIT指数連動型上場投信(1343)

NEXT FUNDS 外国REIT・S&P先進国REIT指数(除く日本・為替ヘッジなし)連動型上場投信(2515)

(2025年2月27日更新/2021年3月作成)