負けないためのETF投資戦略

日本株のESG系投資を考える【ETF投資戦略㊹】

2023年11月30日作成

日本のETF市場にESG系のETFが多数上場されている。ESGは、環境(Environment)・社会(Social)・ガバナンス(Governance)の英語表記をまとめたものである。年金の世界では、欧州の公的年金で導入が早かった。日本でもGPIF(年金積立金管理運用独立行政法人)が投資を行っており、2023年3月末で約12.5兆円の残高となっている 1。公募投信の世界では、環境関連のテーマ型ファンド、SRI投信、そしてESGという形で進化してきた。今回は、国内ETF市場に上場されているものの中で残高上位のETFの原指数について、簡単に分析を行う。

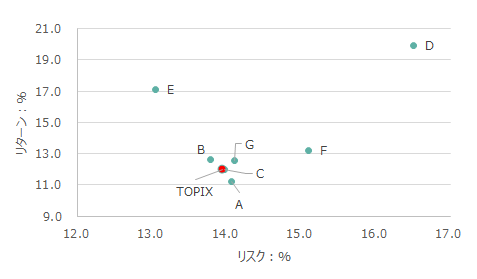

図1に2019年1月以降のリターンとリスクをプロットした。

図1 リターンとリスク:2019年1月~2023年10月

注)計測期間は2019年1月~2023年10月まで。月次リターンより年率換算。ここで用いた指数は以下の通り。配当込み指数。10月末の残高が30億円以上あったETFの原指数の配当込とした。

1出所)ESG投資|年金積立金管理運用独立行政法人 (gpif.go.jp)

| 指数名 | |

| A | MSCI日本株女性活躍指数(セレクト) |

| B | MSCIジャパンESGセレクト・リーダーズ指数 |

| C | S&P/JPX カーボン・エフィシェント指数 |

| D | Factset Japan Global Leaders Index |

| E | Morningstar日本株式サステナビリティ配当利回りフォーカス指数 |

| F | Solactive Japan ESG Core指数 |

| G | MSCI ジャパン気候変動アクション指数 |

出所)NRI Super Focus Pro、Bloomberg、東証よりウエルス・スクエア作成

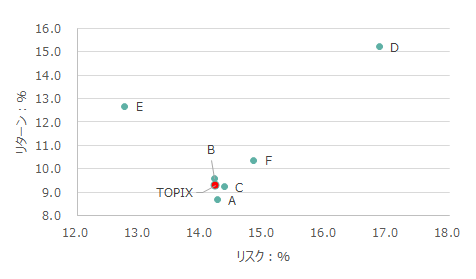

商品が次々と開発される中で、その原指数も同様に開発されている。ただ、開発から日が浅い指数を含んだ分析を行う場合には、計測期間が短くなったりすることもある。そこで、もう少し長い期間のリターン、リスクでプロットしたのが図2である。

図2 リターンとリスク:2016年2月~2023年10月

注)Gは2018年12月以降であるため、この図では表示していない。

出所)NRI Super Focus Pro、Bloombergよりウエルス・スクエア作成。

図1と図2の違いは、Gがあるか否かである。計測期間を延ばしたことで縦軸のリターンの値が小さくなった。一方で、Gを除いても、相対的な位置は余り変わっていないことが確認できる。D、E、FがTOPIXを大きくアウトパフォームしているが、リスクの軸でみるとDとEは異なっており、EはTOPIXより低いリスクでアウトパフォームし、DはTOPIXより大きなリスクでアウトパフォームしている。

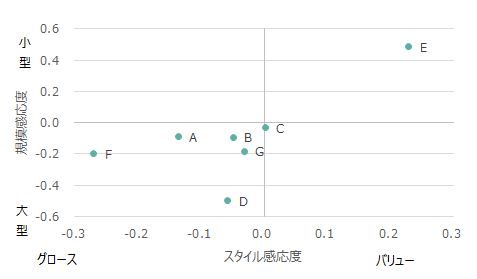

次に、スタイル分析の枠組みを使ってスタイル感応度と規模の感応度を計測したものを図3にプロットした。

図3 スタイル感応度と規模感応度との関係:2018年11月~2023年10月

注)図中のA~Gは図3に対応した株価指数。各株価指数のリターン=α+β1×TOPIXのリターン+β2×(TV-TG:リターン差)+β3×(ST-LT:リターン差)+ε(残差)で回帰分析して、β2の値を横軸、β3の値を縦軸に、β1の値をバブルの大きさで示し、数値を記載した。TVはRUSSELL/NOMURA 総合 バリュー、TGはRUSSELL/NOMURA 総合 グロース、STはRUSSELL/NOMURA 小型株、LTはRUSSELL/NOMURA 大型株(いずれも配当込み)。計測期間は2018年11月~2023年10月。月次リターンより。なおGは、2018年12月~2023年10月で計測したものをプロットしている。

出所)野村フィデューシャリー・リサーチ&コンサルティング、NRI Super Focus Pro、Bloombergよりウエルス・スクエア作成。

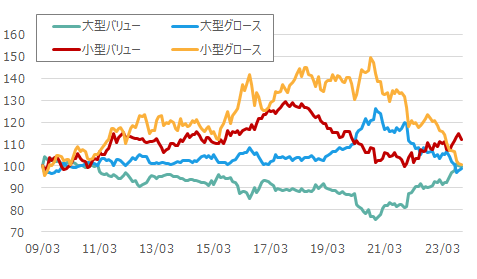

Eが小型バリュー株という特徴を持ち、Fはやや大型のグロース株、Dは大型でややグロース株といった特徴をもつ。Cは原点に近い。このため、図1や図2をみると、TOPIXとほぼ同じ位置にある。今後もこうした感応度がある程度維持されるなら、株式市場のスタイルや規模の動向を理解しておくことが大切である。そこで、図4に各スタイル、規模指数の対TOPIX推移を示した。

図4 各スタイル、規模指数の対TOPIX推移(期間:2009年3月末~2023年11月、月次

注)2009年3月末を100とした。直近は11月14日。

出所)野村フィデューシャリー・リサーチ&コンサルティング、NRI Super Focus Proよりウエルス・スクエア作成。

2020年11月以降、バリュー株優位が続いている。一方、グロース株、特に小型グロース株の不調が目立つ。足元では、日銀のYCC修正がいつかということが焦点になっているが、昨年末からの反応をみていると、利上げを期待した銀行株の上昇でみられるように、バリュー株相場が継続する可能性がある。一方、米国インフレ率の鈍化に伴い、利上げ停止・来年の利下げを織り込む動きもあり、今までのような流れが少し変わる可能性もある。

ESG投資の銘柄選定プロセスは様々である。ESGの非財務的スコア(不祥事、性別多様性、武器、たばこ、ギャンブル、炭素排出量等)に加えて、財務スコア(売上や設備投資の伸び、海外売上比率等)、バリュエーション指標(配当利回り等)、その他制約(業種制約等)を組み合わせていることで、感応度ではグロース株寄りになったり、バリュー株寄りになったりする。結果的に計測期間のスタイルや規模特性によってリターンに差が生じる場合があることを理解しておきつつ、投資に当たっては商品の名前のイメージだけではなく、銘柄選定プロセスを目論見書で確認したい。

<関連銘柄>

NF・日本株女性活躍ETF(2518)

NF・日本株ESGリーダーズETF(2643)

NF・日本株ESGコアETF(2850)

<当資料で使用した指数と著作権等について>

S&P/JPX カーボン・エフィシェント指数は、S&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品です。当該指数に関する一切の知的財産権その他一切の権利はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)に帰属しております。

MSCI ジャパン気候変動アクション指数、MSCIジャパンESGセレクト・リーダーズ指数はMSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

Morningstarグループは、Morningstarインデックス又はそれに含まれるデータの正確性及び/又は完全性を保証せず、また、Morningstarグループは、その誤謬、脱漏、中断についていかなる責任も負いません。Morningstarグループは、Global X Japan株式会社、当ファンドの受益者又はユーザー、またはその他の人又は法人が、Morningstarインデックス又はそれに含まれるデータを使用して得る結果について、明示又は黙示を問わず、いかなる保証も行いません。

Morningstarグループは、Morningstarインデックス又はそれに含まれるデータについて明示又は黙示の保証を行わず、また商品性あるいは特定目的又は使用への適合性に関する一切の保証を明確に否認します。上記のいずれも制限することなく、いかなる場合であれ、Morningstarグループは、特別損害、懲罰的損害、間接損害または結果損害(逸失利益を含む)について、例えこれらの損害の可能性を告知されていたとしても責任を負いません。

「Factset Japan Global Leaders Index」:FactSetは、同指数の正確性および、または完全性を保証するもの ではありません。また、その中に含まれるデータおよびインデックス使用許諾者は、いかなる誤り、欠落または 中断について責任を負うものではありません。FactSetは、インデックスの使用許諾者、または当インデックスまたはそれに含まれるすべてのデータの使用に起因する他の人物または組織によって 得られる結果について、明示的または黙示的に保証されるものではありません。FactSetは、明示的または 黙示的を問わず、いかなる保証もせず、当インデックスまたはそれに含まれるすべてのデータの商品性、特定の 目的または使用への適合性について、一切の保証を明示的に否認します。これに限定されず、FactSetは、たとえ そのような損害の可能性について知らされていたとしても、特別損害、懲罰的損害、間接的損害または派生的 損害(逸失利益を含む)に対する責任を一切負うものではありません。

Russell/Nomura 指数の知的財産権およびその他一切の権利は野村フィデューシャリー・リサーチ&コンサルティング株式会社 およびフランク・ラッセル・カンパニーに帰属します。なお、野村フィデューシャリー・リサーチ&コンサルティング株式会社およびフランク・ラッセル・カンパニーは、Russell/Nomura 指数の正確性、完全性、信頼性、有用性、市場性、商品性および適合性を保証するものではなく、Russell/Nomura 指数を用いて運用されるファンドの運用成果等に関して一切責任を負いません。

(2023年11月30日作成)