負けないためのETF投資戦略

為替ヘッジの現状【ETF投資戦略60】

2025年3月28日作成

外国株等の海外資産を為替ヘッジして投資するか否かは、一般的に今後の為替の動きと為替ヘッジコストとの比較をもとに決定するのが有力な考え方の1つである。

過去、長期的にリターンを見ると、為替ヘッジなしの方が高い傾向にあるが、短期的には為替ヘッジをした方が有利な場合もある。

2022年以降の利上げ局面では、内外金利差の拡大(為替ヘッジコストの上昇)で円安が進み、為替ヘッジをしない方がリターンは高いことが続いた。

ところが昨年の夏頃から円高になることもあり、為替ヘッジをした方が有利な局面も出てくるようになった。第二次トランプ政権が始まり、関税政策やウクライナ問題で不確実性が高まり、足元では米国の株式市場は調整、ドル円は円高気味、地政学的にも欧州に地殻変動が起きつつある。

今後を考えるにあたり、足元の動きを検証しておきたい。

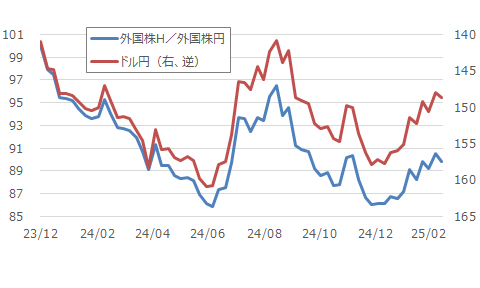

図1に、外国株H(ヘッジ)と外国株円の相対推移とドル円の推移を示した。

図1 外国株H/外国株円とドル円の推移

注)週次データで表示。外国株円はMSCI KOKUSAI指数(円ベース)、外国株HはMSCI KOKUSAI円ヘッジ指数。2023年12月29日を100として表示。直近は3月14日。

出所)Bloombergよりウエルス・スクエア作成。

基本的には同じように推移している。つまり、円安(右軸で下方向)になれば、外国株円の方が外国株Hに比べて有利になり(左軸で下向き)、円高になれば外国株Hの方が有利となる(図で上向き)。

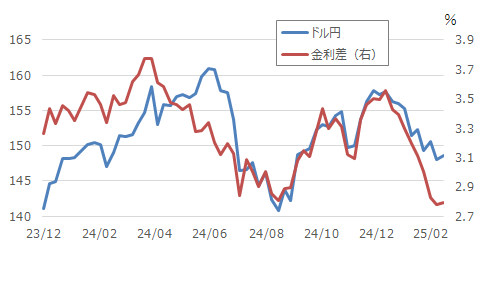

近年の為替変動の要因の一つは内外金利差である。そこで、ドル円と日米10年金利差の推移を図2に示した。

図2 ドル円と日米金利差の推移

注)週次データより表示。日本、米国共に10年国債金利。金利差は米国金利から日本金利を引いたもの。2023年12月29日~2025年3月14日。

出所)Bloombergよりウエルス・スクエア作成。

日米金利差とドル円は概ね同じ方向に推移している。次に、この金利差に着目し、その山谷での水準とその変化の要因を表1に示した。

表1 日米金利の水準と変化幅

| 水準 | 変化幅 | ||||||

| 日付 | 金利差 | 米国 | 日本 | 金利差 | 米国 | 日本 | |

| 23/12/29 | 3.27 | 3.88 | 0.61 | ||||

| 山 | 24/4/26 | 3.77 | 4.66 | 0.89 | 0.51 | 0.78 | 0.28 |

| 谷 | 24/9/13 | 2.80 | 3.65 | 0.85 | -0.97 | -1.01 | -0.04 |

| 山 | 25/1/10 | 3.56 | 4.76 | 1.20 | 0.75 | 1.11 | 0.36 |

| 谷 | 25/3/7 | 2.78 | 4.30 | 1.52 | -0.78 | -0.46 | 0.32 |

注)図2より、金利差の山谷の日付を定義し、その時の金利水準や変化幅を表示。

出所)Bloombergよりウエルス・スクエア作成。

2023年12月29日から2024年4月26日にかけて日米金利差は0.51%拡大した。そのうち米国が0.78%上昇し、日本は0.28%の上昇に留まり、米国要因で金利差は拡大した。その後、9月13日まで金利差は縮小したが、この時も米国金利は1.01%低下しており、日本金利の低下に比べて大きかったことが要因となっている。

その後、今年の1月11日までの金利差は0.75%拡大した。この時も米国金利は1.11%上昇しており、やはり米国要因の方が大きい。

そして直近の3月7日までの縮小期間では米国が0.46%低下したが、日本は0.32%上昇しており、日米双方の要因で縮小している。日本が本格的な金利上昇局面に入ってきたことが背景にある。

簡単に言えば、今まで日本は低金利が続いていたことで、日米金利差といっても米国要因でその変動が決まることが多かったが、日本の金融政策の正常化により、為替は双方の相対関係で決まるようになってきたと言えよう。

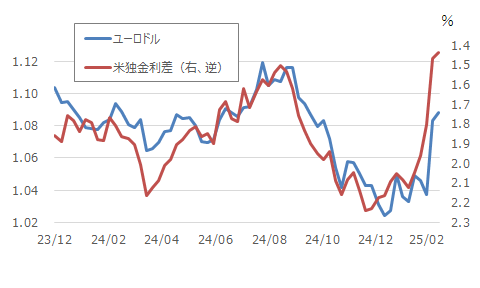

そして、同じことがドイツでも起きている。図3にユーロドルと米独金利差の推移を示した。

図3 ユーロドルと米独金利差

注)週次データより表示。ドイツ(独)、米国共に10年国債金利。金利差は米国金利から独金利を引いたもの。2023年12月29日~2025年3月14日。

出所)Bloombergよりウエルス・スクエア作成。

ユーロドルの場合も概ね米独金利差で動きを説明できる。表2に米独金利差とその変化の要因を示した。

表2 米独金利の水準と変化幅

| 水準 | 変化幅 | ||||||

| 日付 | 金利差 | 米国 | ドイツ | 金利差 | 米国 | ドイツ | |

| 23/12/29 | 1.86 | 3.88 | 2.02 | ||||

| 山 | 24/4/12 | 2.16 | 4.52 | 2.36 | 0.31 | 0.64 | 0.34 |

| 谷 | 24/9/13 | 1.50 | 3.65 | 2.15 | -0.66 | -0.87 | -0.21 |

| 山 | 24/12/20 | 2.24 | 4.52 | 2.28 | 0.73 | 0.87 | 0.14 |

| 谷 | 25/3/14 | 1.44 | 4.31 | 2.87 | -0.80 | -0.21 | 0.59 |

注)図2より、金利差の山谷の日付を定義し、その時の金利水準や変化幅を表示。

出所)Bloombergよりウエルス・スクエア作成。

金利差の変化幅をみると、やはり昨年12月20日までの変化は米国側の変化が大きかった(表2の変化幅参照)が、今年3月14日にかけての米独金利差の縮小は、ドイツの金利変化幅の方が大きい。しかも方向が逆である。

これは第二次トランプ政権の影響である。具体的には、ウクライナ停戦交渉の過程で、米国が欧州に対して対GDPでの軍事費引き上げ要請をしており、ドイツが軍事費拡大のために財政赤字拡大を許容する動きが出てきた。このため、金利に対して、財政プレミアムが付くことで、それまでの景気低迷による金利低下が水準訂正したものと言える。

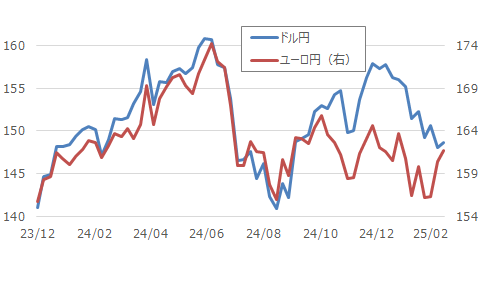

このように今年に入り、ドル円、ユーロドル共に、米国側の経済変動主導ではなく、日本やドイツ側の要因で金利差が動き、為替が動くようになってきた。図4に示したように、以前は、円からみたドル、ユーロは概ね同じような動き(しかもドルの方が強い)をしていたが、直近ではユーロの上昇が生じている。

図4 ドル円とユーロ円の推移

注)週次データより表示。2023年12月29日~2025年3月14日。

出所)Bloombergよりウエルス・スクエア作成。

このことは、外国株のヘッジあり、なしの関係に微妙な影響をもたらす。指数に占めるドルのウエイトが高いこともあり、ドル安・円高を睨んで、ヘッジを掛けようと思いきや、ユーロが強いので従来に比べて、為替ヘッジの効果が出にくい可能性がある。

ドル資産、ユーロ資産を別々にコントロールしていれば、普段から考えることであるが、冒頭で例示した外国株といった区分の大きい資産で扱う場合、見落とすことも生じよう。

このように、為替変動の要因が米国中心から日本、ドイツにも広がっていくことでETFの為替ヘッジあり、なしの利用においても、より精査が必要になっていくものと思われる。

(2025年3月28日作成)