ファイナンシャルプランナーが伝授する資産形成・資産活用としての株式投資(第15回)

債券に投資するとはどういうことなのか?【資産形成⑮】

この記事は、約3分で読めます

資産運用のための主要な金融商品には、株式、債券、投資信託等があります。

本連載ではこれまで株式について詳しくご説明してきましたので、今回は債券についてご説明したいと思います。

債券とは?

債券は、お金を必要としている国、地方公共団体、企業など(発行体と呼びます)が、お金を提供する投資家からお金を借りる時に発行する借用証書のようなものです(現在はペーパーレス化されているため、実際に紙の券面が発行されるわけではありません)。

発行された債券を購入した投資家は、予め定められた期間、お金を提供し続けることになります。そして提供している間は、例えば年に1回、もしくは半年に1回など定期的に利子(クーポン)を受け取り、債券の満期(借りたお金を全額返済する日)には、発行された債券の額面金額と最後の利子を合計した金額を受け取ります。

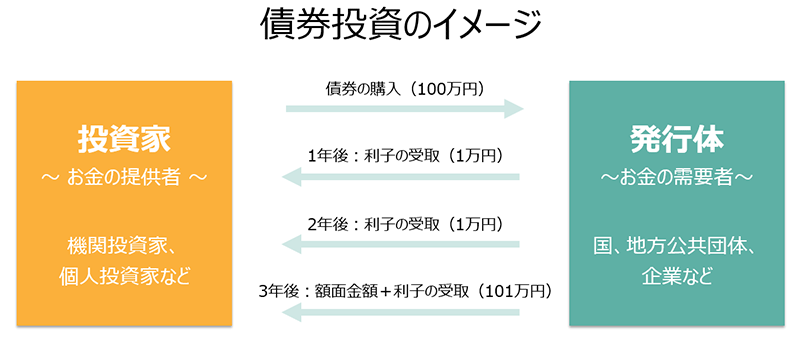

次の図で、発行から満期までの期間が3年、利子が年率1%の債券を発行時に購入した場合を例に見てみましょう。 ※税金や手数料等は考慮しておりません。

※税金や手数料等は考慮しておりません。

投資家は100万円で債券を購入します。この債券の利子は年率1%ですので、発行から1年後、2年後はそれぞれ100万円×1%=1万円が投資家に支払われます。そして、3年後の満期日には額面金額の100万円に利子の1万円を合計した101万円が投資家に返されることになります(これを「債券が償還される」といいます)。

債券の発行体と種類

債券の発行体は、公的な機関と民間の企業などの大きく2つに分けられます。

公的な機関が発行する債券は「公共債」と呼ばれ、国が発行する「国債」、都道府県や市町村などの地方公共団体が発行する「地方債」、そして独立行政法人などの政府関係機関や日本政策金融公庫などの特殊法人が発行する「政府関係機関債」などがあります。

一方、民間の企業などが発行する債券は「民間債」、特に民間の事業会社が発行する債券は「社債(事業債)」と呼ばれています。

なお、発行される通貨、発行場所、発行体のいずれかが外国である債券のことを「外債」と呼んでいます。外債の中にも同様に、公共債や民間債があります。

債券のリターンとは?

ここで債券に投資した場合のリターンについて考えてみたいと思います。

まず債券が発行された時点で購入し、償還される満期まで保有し続けた場合を考えます。この場合は、上記の例でご説明したように、発行体は予め利子をいくら支払うかを約束して債券を発行しますので(利子が市場動向によって変動するタイプの債券もあります)、基本的には予め決められた利子が債券投資のリターンということになります。

また、大半の債券は発行後に流通市場(セカンダリーマーケット)で取引できます。従って、保有している債券はある時点の市場価格で売却することができますので、市場価格の変動によって値上がり益をリターンとすることも可能ですになります。もちろん値下がりする可能性もあります。

債券のリスクとは?

次に、債券に投資した場合のリスクについて確認しておきましょう。

大きく分けて4つのリスクが考えられます。

- 信用リスク

債券を発行した発行体が倒産してしまう、もしくは何らかの事情で発行体が利子を予定通り支払えなくなる可能性があります。 - 価格変動リスク

債券が償還される前に流通市場で売却する場合、購入時と比べて価格が変動する可能性があります。 - 為替変動リスク

発行通貨が外貨である外債の場合、投資時点と利子を受け取る時点や償還される時点との間で為替レートが変動することで、受け取る円建ての額が変動します。 - 流動性リスク

流通市場で債券を取引する場合、取引相手となる相手が見つからず取引ができない可能性があります。

債券に投資する方法

では、実際に債券に投資しようと思った場合にはどのように投資することができるのでしょうか。

大きく分けて2つの方法があります。

- 個別債券を購入する

金融機関の店頭やインターネットなどで、具体的にどの債券を買うか選んで購入する方法です。この方法は1銘柄への投資金額が大きくなる傾向にありますので、分散投資を薦める筆者としてはあまりオススメできないと考えています。唯一オススメできるのは、「個人向け国債」と呼ばれる個人向けに日本国が発行している債券で、利子は最低でも0.05%になるような仕組みになっているものです。 - 投資信託やETF(上場投資信託)を購入する

少額から分散して幅広い銘柄に投資することができるので、一般生活者の方にはこちらの方法がオススメです。ただし、投資信託やETFは売買手数料や保有期間に応じて信託報酬などの費用が発生するため、費用控除後のリターンで考える必要があります。ゼロ金利、マイナス金利と言われる現在の市場環境では、ある程度リターンが見込める外債を投資対象としてみてはいかがでしょうか。

債券に投資できるETFには、以下のようなものがあります。

<国内>

NEXT FUNDS 国内債券・NOMURA-BPI総合連動型上場投信(2510)

<先進国>

NEXT FUNDS 外国債券・FTSE世界国債インデックス(除く日本・為替ヘッジなし)連動型上場投信(2511)

NEXT FUNDS 外国債券・FTSE世界国債インデックス(除く日本・為替ヘッジあり)連動型上場投信(2512)

NEXT FUNDS ブルームバーグ・バークレイズ米国投資適格社債(1-10年)インデックス(為替ヘッジあり)連動型上場投信(2554)

<新興国>

NEXT FUNDS 新興国債券・J.P.モルガン・エマージング・マーケット・ボンド・インデックス・プラス(為替ヘッジなし)連動型上場投信(2519)

以上、今回は債券投資についての基本をご説明させて頂きました。

次回もお楽しみに。

(2019年11月作成)