ETF投資のツボ

波乱の8月初の日本市場

2024年8月8日作成

7月の最終日に39,101.82円だった日経平均株価は、8月頭の3営業日で一気に31,458.42円まで7,500円以上も下落しました。日本銀行の利上げとタカ派的なメッセージ、それに伴う円高、また、米景気への懸念などが要因で、結果的に様々な投資家のポジションの逆回転を生んだと考えられます。ちなみに8月5日の日経平均株価の下落幅である-4,451.28円は、1987年10月20日(ブラックマンデー翌日)の-3,836.48円の下落を超える大きさとなりました。

株式などのリスク資産に投資を行う以上、このような大幅な下落の可能性から逃げることは難しいです。まさにこういう時こそ、冷静に状況を分析する必要があります。

本稿では、この8月初における様々な指数の動きを見ることで、この下落の中身を見ていきたいと思います。

日本株の主要指数の動き

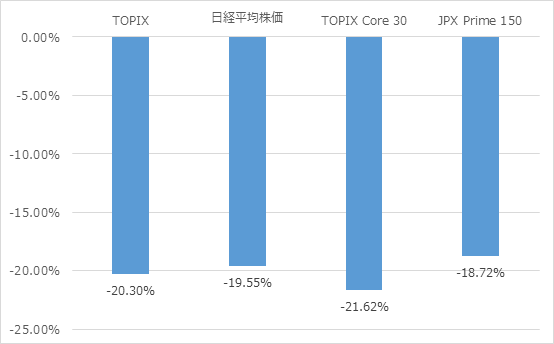

図1:日本株主要指数の動き(2024年8月1日~5日までの下落率)

出所:Bloombergのデータを基に野村アセットマネジメント算出(指数は配当込み指数)

図1は8月初の日本株の主要指数の下落率を示したものです。TOPIXは3営業日で-20.30%の下落となりました。また、大型株指数であるTOPIX Core 30はそれを上回る-21.62%の下落でした。このことから大型株の下げが大きかったことがわかります。

株価加重の指数である日経平均株価は-19.55%、また、PBRと収益性(具体的にはROEとエクイティスプレッド)に注目した指数であるJPX Prime 150は-18.72%の下落となりました。大きな下落であることには変わりませんが、相対的に収益性の高い銘柄の下落率は小さかったと考えられます。

日本株の業種別指数の動き

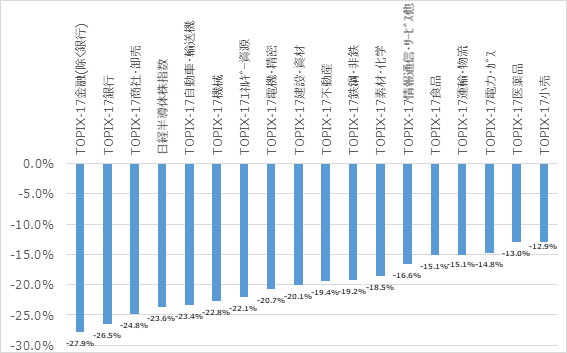

図2:日本株業種別指数の動き(2024年8月1日~5日までの下落率)

出所:Bloombergのデータを基に野村アセットマネジメント算出(指数は配当込み指数)

次に業種別の動きを見ていきましょう。図2はTOPIXの17業種と日経半導体株指数の下落率を示したものです。

株式市場の急落や円高から金融(除く銀行)の下落幅が目立つのと、銀行、商社・卸売、自動車・輸送機などは軒並み20%以上の下落となっています。また、これまでの上昇が目立っていた半導体株も同程度の下落を見せました。

反対にいわゆる内需・ディフェンシブといわれている小売、医薬品、電力・ガス、運輸・物流、食品などは、下落は免れられなかったものの、その下落幅は相対的に小さくなりました。

その他の指数の動き

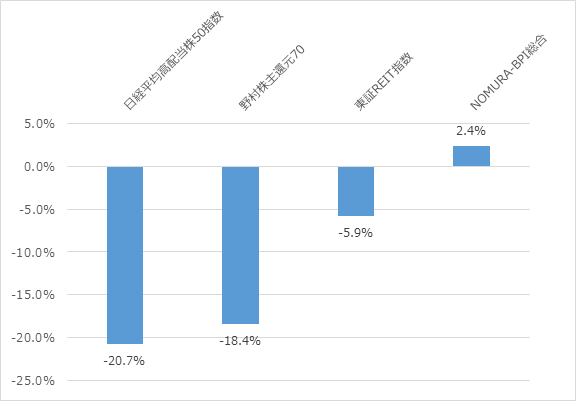

図3:その他の指数の動き(2024年8月1日~5日までの騰落率)

出所:Bloombergのデータを基に野村アセットマネジメント算出(指数は配当込み指数)

図3はその他の指数の動きを見たものです。高配当株や自社株買いも含めた株主還元に着目した株価指数も大きな下落を免れることはできませんでした。ただし、日経平均高配当株50指数はTOPIXと同程度の下落、配当と自社株買いを加味した野村株主還元70については、多少下落幅が小さくなりました。

一方で、東証REIT指数を見てみると、この3営業日の下落は-5.9%となっていて、株式市場に比べると下落幅はかなり小さかったといえるでしょう。J-REIT市場は金利上昇の懸念は以前から織り込まれていて、年初来のパフォーマンスも振るわなかった分、今回の下落局面のインパクトをそれほど受けなかったと考えられます。

そして、このようなリスクオフの局面では債券市場にお金が流れるのが一般的です。日本の債券の指数であるNOMURA-BPI総合は+2.4%とプラスになっています。リスク資産がどれも上昇するような堅調な相場においては、株と債券の分散効果がなくなってきたというような話も出てくることがありますが、今回のような局面においては、やはり分散投資の効果は如実に出てくると考えておいた方がよさそうです。

とにかく冷静に

極端な下落局面においても冷静さを持ち適切な判断を心がけましょう。今回のような下落局面は投資をしている以上必ず直面する事態と考えておくべきです。そして、こういう時にこそ、市場でなにが起こっているのかを冷静に分析しましょう。

全体的な相場の下落の中を細かく見ていけば、堅調だった大型株や円安局面で買われていた銘柄の逆回転が起こっていること、その中でのディフェンシブ・内需銘柄の価値、金利上昇は織り込んでいたJ-REIT、債券への分散投資の意味などを発見・再確認することが出来るでしょう。

<関連銘柄>

NF・TOPIX ETF(証券コード:1306)

NF・TOPIX Core 30 ETF(証券コード:1311)

NF・日経225 ETF(証券コード:1321)

NF・J-REIT ETF(証券コード:1343)

NF・日経高配当50 ETF(証券コード:1489)

NF・JPXプライム150 ETF(証券コード:159A)

NF・日経半導体ETF(証券コード:200A)

NF・国内債ETF(証券コード:2510)

NF・株主還元70 ETF(証券コード:2529)

NF・TOPIX-17業種別ETFシリーズ(証券コード:1617~1633)

(2024年8月8日作成)