深掘りETF⑮

日銀のETF買い入れ経緯と終了について【深堀りETF⑮】

この記事は、約3分で読めます

2024年3月19日、日本銀行は、2%の「物価安定の目標」が持続的・安定的に実現していくことが見通せる状況に至ったと判断し、ETFの新規買い入れの終了を公表しました。

本稿では、日銀のETF買い入れについて、過去の経緯をご説明します。

日銀がETFを買い入れていたのはなぜ?狙いと経緯

ETF買い入れの狙いについて、日銀は「量的・質的金融緩和は2%の物価安定目標の実現を目指すこと」であり、「長期国債やETF、J-REITの買い入れによってイールドカーブ全体の金利の低下を促し、リスク・プレミアムの縮小を促す(資産価格のプレミアムに働きかける効果)」としていました。

つまり、金融機関や投資家に対して、リスクテイクを促すことを企図していたのです。

日銀による金融緩和の一環としてETFの買い入れが初めて実施されたのは、白川総裁であった2010年12月です。当初は、残高上限4,500億円、期限は2011年12月末、対象となる連動対象指数はTOPIXと日経225でした。

数回にわたり金額上限引き上げと期限延長がなされた後、黒田総裁となり「量的・質的金融緩和」が導入された2013年4月には、日銀によるETF保有残高を年間1兆円増加させることが発表されました(いわゆる異次元緩和)。

その後年間買入額は、2014年10月には年間3兆円、2016年7月には年間6兆円に増額され、2014年11月には買入対象指数にJPX日経400が追加されました。また2016年3月には、「設備投資および人材投資に積極的に取組んでいる企業を支援するためのETF買入等に関する特則」(以下、設備人材投資ETF枠)が導入され、この枠での買い入れ額は、年間3,000億円とされました。

その後も買入対象指数や買い入れペースの変更を経て、2020年5月より、株式市場における特定銘柄の価格形成への影響を緩和する狙いで、市場全体を網羅したTOPIXに連動するETFのウェイトが大きくなり、2021年4月以降は、設備人材投資ETF枠を除く投資対象はTOPIX ETFのみとなりました。

なお買い入れ上限は年間約12兆円が維持されましたが、これまで原則的な買い入れ方針としていた年間約6兆円増加ペースから、必要に応じて買い入れを行う方針に変更されました。2022年12月には、ETF購入の方針について、原則として信託報酬率が最も低い銘柄を買い入れる運営に変更されました。

[図表1]日本銀行ETF買い入れ制度の変遷

2010年11月 | 「資産買入等の基金の運営として行う指数連動型上場投資信託受益権等買入等基本要領」制定 |

2013年4月 | 「資産買入等の基金の運営として行う指数連動型上場投資信託受益権等買入等基本要領」廃止 |

2014年10月 | <買入限度額>前年より年3兆円増額※銘柄毎の時価総額比例 |

2014年11月 | <買入対象>JPX日経インデックス400(JPX日経400)ETF 追加 |

2016年3月 | <買入対象>設備・人材投資ETF 追加 |

2016年7月 | <買入限度額>前年より年6兆円増額※銘柄毎の時価総額比例 |

2016年9月 | <買入限度額>5.7 兆円(設備・人材ETF分0.3兆円は除く)の見直し |

2018年7月 | <買入限度額>5.7 兆円(設備・人材ETF分0.3兆円は除く)の見直し |

2019年12月 | 「指数連動型上場投信受益権の貸付に関する特則」の制定を決定 |

2020年4月 | ETF貸付制度の導入(貸付開始は6月) <買入限度額>5.7 兆円(設備・人材ETF分0.3兆円は除く)の見直し TOPIX ETF、日経225ETF、JPX 日経400ETF に1.5兆円※銘柄毎の市中残高比例 TOPIX ETFに4.2兆円※銘柄毎の市中残高比例 |

2022年12月 | ETF購入の方針について、原則として信託報酬率が最も低い銘柄を買い入れる運営に変更 |

2024年3月 | ETFの新規買い入れ終了 |

(出所)日本銀行開示資料等より野村アセットマネジメント作成

ETF買い入れの内容と推移

2022年12月以降、TOPIXに連動するETFの買入れは、保有に係る費用等を勘案する運営へと変更になっていました。

【図表2】買い入れ内容(2022年12月~2024年3月)

| 投資対象 | 購入方法 | 買入上限 | ||

|---|---|---|---|---|

| TOPIX ETF | 保有に係る費用等を勘案して買い入れ | 12兆円 | ||

| 設備・人材投資ETF | 年間約3,000億円を毎日購入(1日約12億円) | 3,000億円 | ||

(出所)日本銀行開示資料等より野村アセットマネジメント作成

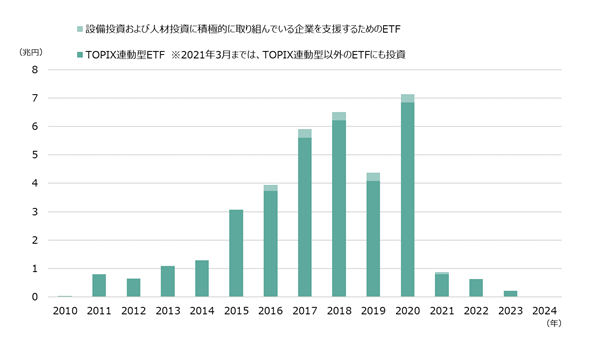

図表3は、2010年からのETFの買い入れ推移を示しています。過去最高の年間買い入れ額、7兆1,366億円を記録した2020年を境に買い入れ額は減少し、2024年の買い入れはありませんでした。

[図表3] 日銀のETF買い入れ推移(期間:2010年~2024年)

(出所)日本銀行開示資料等より野村アセットマネジメント作成

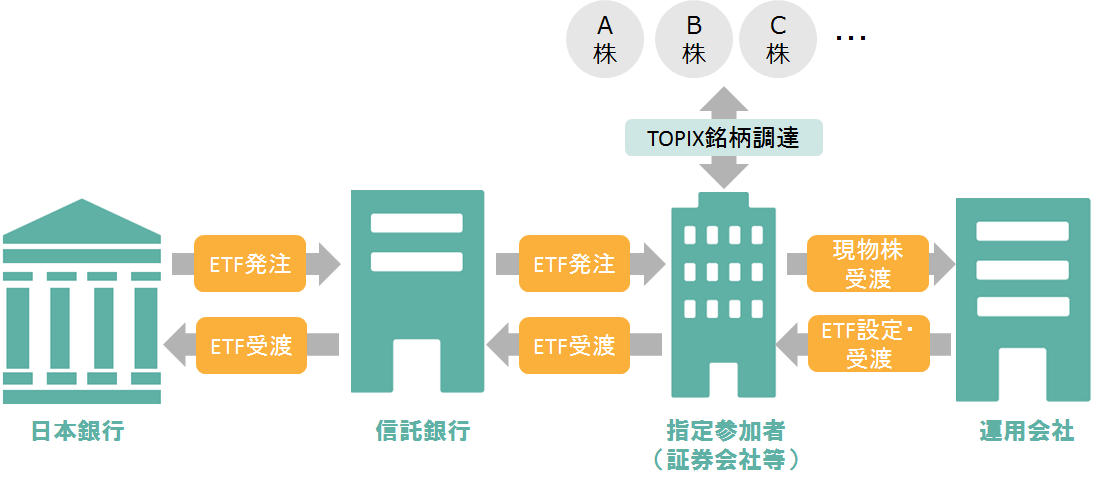

日銀が現在保有しているETFは信託銀行が受託者として信託財産を管理しています。

[図表4]ETFの買い入れイメージ

※イメージ図であり、すべてを網羅しているわけではありません。

(出所)日本銀行開示資料等より野村アセットマネジメント作成

ETFの貸付け

日銀は、ETF市場の流動性改善の観点から、2020年4月よりETF貸付制度を導入しました。 ETFは、マーケットメイカー(証券会社や高速取引業者)により売り気配と買い気配が常に提示されることで、市場での流動性が改善されています。

マーケットメイカーは取引時間帯においては、開示されているETFの保有銘柄やインディカティブNAV(ETFの基準価額のリアルタイム推定理論値)等を参考にして、値付け業務を行っています。

日銀が保有するETFが貸し出されることにより、マーケットメイカーが投資家の買いに対して売り手となった場合に、ETFの設定を通じて調達しなくても一時的にETFを借り入れることができることで、値付け業務が行いやすくなります。

日銀保有ETF銘柄

野村アセットマネジメントが運用するNEXT FUNDSシリーズで日銀の買い入れ対象であったETFは、以下の5銘柄です。

(2024年7月25日更新/2018年12月作成)