ストラテジストのつぶやき~ETFで広がる投資戦略~

4-6月期決算を受けて相場が底入れすると考える3つの理由

この記事は、約3分で読めます

米インフレ加速への恐怖はピークを越えた

昨年から続いている米インフレ加速は概ねピークアウトしたようです

資源・エネルギー価格高騰、サプライチェーン(供給網)の混乱による部品不足、超低金利による住宅バブル、コロナ後に労働者が市場に十分に戻らないことに伴う労働需給の引き締まりと賃金上昇等、多種多様な要因により、米国では昨年からインフレが加速、CPI(消費者物価)ベースでは前年比で+8%を超えるなど、「インフレ加速はどこまで続くのか?」という恐怖が市場に蔓延していました。

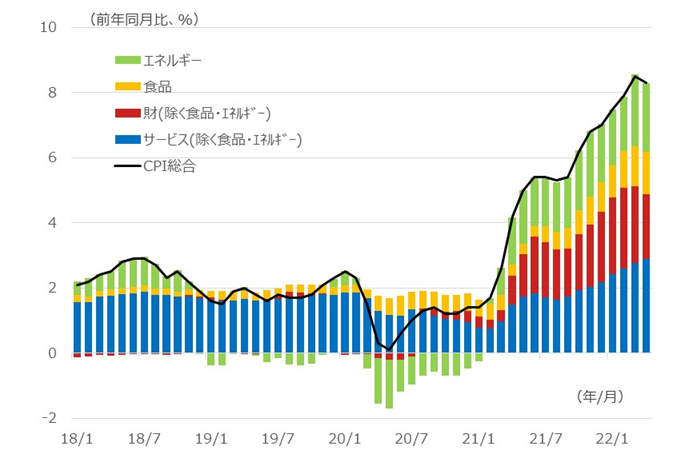

図表1は、米CPIの項目別寄与度の推移を見たものです。米国では、元々はサービス価格が安定的なインフレをもたらしていましたが、エネルギー価格が高騰し、供給網混乱で新車生産が滞った影響で中古車価格(財部門)がインフレを押し上げ、昨年後半からは食品価格もやや上昇率が高まるなどして、インフレが加速してきました。しかし、中古車価格やエネルギー価格の上昇にピークアウト感が出てきたことでインフレ加速も峠を越えてきたように見えます。

CPI最大の構成項目である住居費が押し上げる格好でサービス(除く食品・エネルギー)がじりじり上昇しており、一定のインフレ水準は続きそうではありますが、「インフレはどこまで加速するのか?」という恐怖感は収まりつつあるように思います。

[図表1] 米CPIの項目別寄与度の推移

期間:2018年1月~2022年4月、月次

(出所)Bloombergを基に野村アセットマネジメント作成

米利上げ加速はほぼ織り込んだ

今後もFRBによる利上げは継続するものの、市場金利である債券利回りへの影響は限定的か?

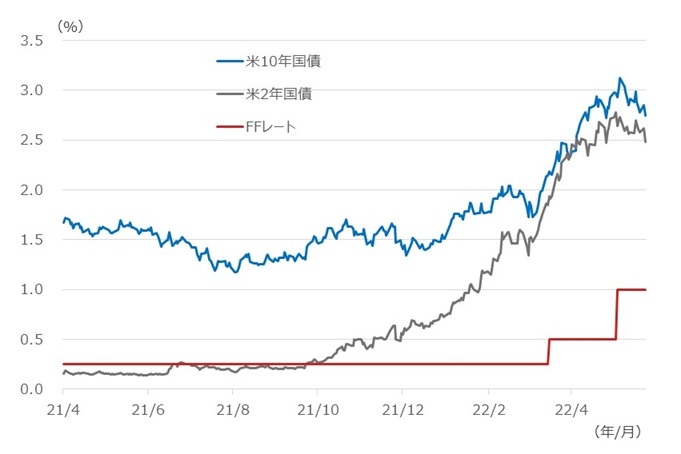

今年3月にFRB(米連邦準備制度理事会)は2018年12月以来の利上げに動き、5月には0.5%の追加利上げを実施、パウエルFRB議長は今後2回のFOMC(米連邦公開市場委員会)で0.5%利上げを繰り返すことも明言しています。そして、その先も利上げを続け、FF金利先物相場からは、今年最後に予定されている12月のFOMCまでに合計2.5%の利上げが行なわれると予想されています。

マーケットはこうしたFRBの積極的な利上げを恐れてきましたが、米国債市場に目を移すと、利上げに敏感とされる米2年国債は昨秋頃から利回り上昇が始まり、今春までに2.5%程度の上昇を見せるなど、すでに今年いっぱいの利上げを概ね織り込んでいました。したがって、今後もFRBによる利上げは続くでしょうが、米国債利回りの上昇は限定的になると思われます。

これまで、マーケットは米利上げ加速への恐怖感に襲われていましたが、利上げは続くものの米国債利回りの上昇が抑えられれば、今後はこうした恐怖はフェードアウトし、市場の関心は別の要素に移っていくと思われます。

[図表2] 米国債利回りとFFレートの推移

期間:2021年4月1日~2022年5月24日、日次

※ 米10年国債、米2年国債は、Bloomberg Generic

※ FFレートは、フェデラルファンド金利・目標上限値(米政策金利)

(出所)Bloombergを基に野村アセットマネジメント作成

米国企業の業績悪化を織り込む最終段階へ

2022年以降も米国企業の業績は拡大するのか

米インフレ加速や米利上げ加速への恐怖がフェードアウトしつつあることを確認しましたが、最後に、米国企業の業績動向を見てみましょう。

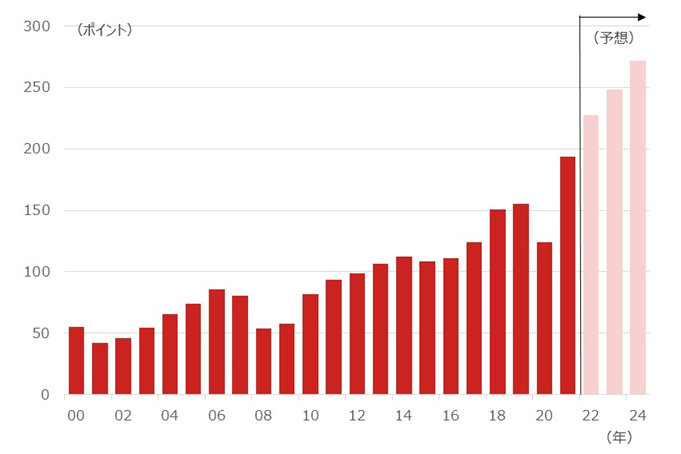

図表3は、S&P500株価指数のEPS(1株当たり利益)の推移です。2021年は大きく業績改善が進み、2022年以降も成長が続くとの予想になっています。しかし、足元での米小売企業の決算発表を見ていると、インフレや供給網の混乱によるコスト増の悪影響を受けており、この状況はしばらく続くといった説明で、業績が伸び悩む企業が出始めています。こうした要因は個社要因ではないので、幅広い企業に波及し、全般的な業績悪化につながる可能性が高まり、株式市場は大きな調整局面を強いられています。

しかし、冷静に考えてみれば、この業績悪化への恐怖は昨秋以降から続く様々な恐怖の最終局面ではないかとも考えられます。インフレ加速への恐怖が和らぎ、利上げ加速も織り込み済みで、業績悪化が織り込まれさえすれば、これ以上の大きな悪材料は出ないのではないかと思います。今後に控える4-6月期の決算が相場底入れのきっかけになるのではないかと考えており、そろそろ相場に対する思考を楽観的に切り替えても良いタイミングかもしれないと見ております。

[図表3] S&P500株価指数のEPSの推移

期間:2000年~2024年、年次

2022~2024年はBloomberg集計のコンセンサス予想

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDSブルームバーグ米国投資適格社債(1-10年)インデックス(為替ヘッジあり)連動型上場投信(証券コード:2554)

NEXT FUNDS S&P 500指数(為替ヘッジなし)連動型上場投信(証券コード:2633)

NEXT FUNDS S&P 500指数(為替ヘッジあり)連動型上場投信(証券コード:2634)

NEXT FUNDSブルームバーグ米国国債(7-10年)インデックス(為替ヘッジなし)連動型上場投信(証券コード:2647)

NEXT FUNDS ブルームバーグ米国国債(7-10年)インデックス(為替ヘッジあり)連動型上場投信(証券コード:2648)

<当資料で使用した指数の著作権等について>

●S&P 500 指数はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスが野村アセットマネジメント株式会社に付与されています。Standard & Poor's®およびS&P®は、Standard & Poor's Financial Services LLCの登録商標で、Dow Jones®は、Dow Jones Trademark Holdings LLCの登録商標です。 当ファンドは、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P 500 指数のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

(2022年6月作成)