ストラテジストのつぶやき~ETFで広がる投資戦略~

業種でパフォーマンスは異なるのか?TOPIX-17を中長期で分析

この記事は、約3分で読めます

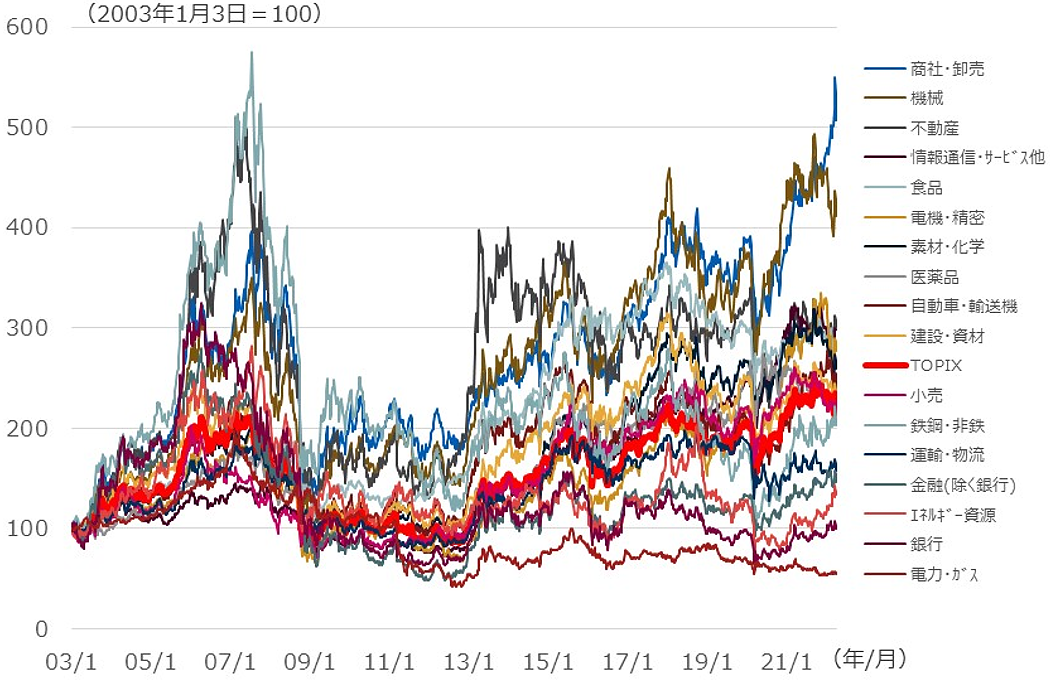

日本株が底入れした2003年以降の分析

約20年間という長期では、業種間で大差がついています

1990年代のバブル崩壊で問題となっていた金融機関の不良債権ですが、2003年の主要銀行への公的資金注入で終止符が打たれ、相場としてもバブル崩壊相場が終わり、2003年は日本株が大底を打った年であると考えています。

図表1は、その大底を打ったと考える2003年以降のTOPIX-17業種のパフォーマンス推移です。かなり大きな格差がついており、上位3業種は、商社・卸売(507、+407%)、機械(412、+312%)、不動産(301、+201%)と、3~5倍に上昇していますが、一方で、下位3業種は、電力・ガス(55、▲45%)、銀行(100、0%)、エネルギー資源(137、+37%)と、半分、あるいは、ほぼ横ばいのパフォーマンスとなっています。ちなみに、市場平均であるTOPIX(東証株価指数)は、225、+125%と、2倍以上に値上がりしました。

約20年間のこの大差は許容できるものではありません。相場は歴史的な大底を打ち、市場平均が2倍以上に値上がりした中で、マイナスあるいはほとんど上昇していない業種があることはかなりのショックです。業種選択がいかに重要であるかを考えさせられます。

[図表1] 2003年以降のTOPIX-17各業種指数の推移

期間:2003年1月3日~2022年4月8日、週次

※2003年1月3日は休場なのでデータは直前営業日の2002年12月30日分

(出所)Bloombergを基に野村アセットマネジメント作成

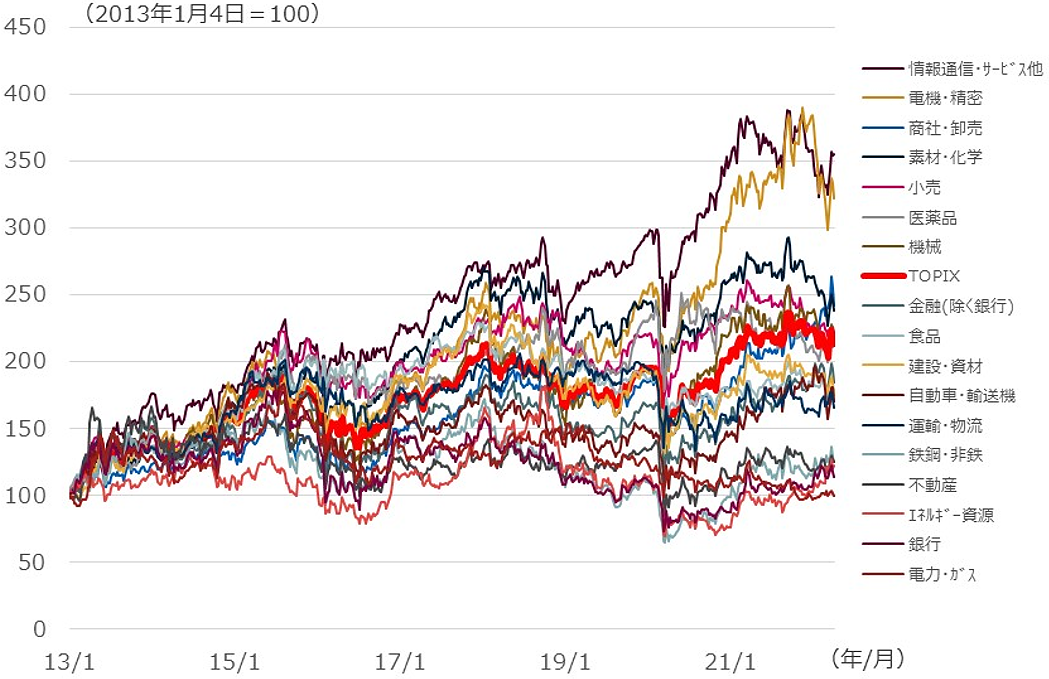

日本株が本格復活したアベノミクス以降の分析

アベノミクス相場の約10年間でも、同じように業種間で大差がついています

2012年暮れに第二次安倍政権が誕生し、その後、アベノミクス経済とアベノミクス相場が始まりました。2003年が日本株が大底を打った年であるのに対し、2013年は日本企業が本格的に蘇る成長の起点となった年であると考えています。

図表2は、その本格復活の起点となった2013年以降のTOPIX-17業種のパフォーマンス推移です。この期間でもかなり大きな格差がついており、上位3業種は、情報通信・サービス他(355、+255%)、電機・精密(322、+222%)、商社・卸売(242、+142%)と、3倍前後に上昇しています。一方で、下位3業種は、電力・ガス(100、0%)、銀行(114、+14%)、エネルギー資源(122、+22%)と、過去20年間と同じ顔ぶれで、かつ、パフォーマンスもほんのわずかな上昇に留まっています。ちなみに、市場平均であるTOPIXは、(213、+113%)と、2倍以上に値上がりしました。

約10年間でもこれだけの大差がついてしまっており、市場平均が2倍以上に値上がりした中でのことなので、業種選択がいかに重要であるかを改めて思い知らされます。

[図表2] アベノミクス開始以降のTOPIX-17各業種指数の推移

期間:2013年1月4日~2022年4月8日、週次

(出所)Bloombergを基に野村アセットマネジメント作成

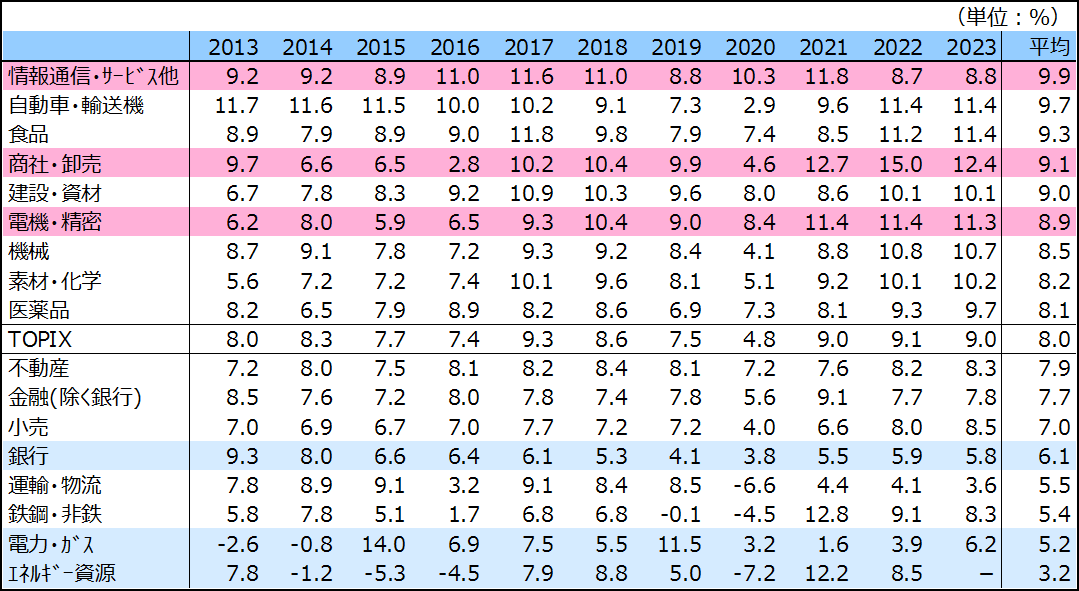

アベノミクス以降の業績動向

株価の長期パフォーマンスを決めるのは、やはり、業績

最後に、長期の株価パフォーマンスに大差がついた要因を考えてみましょう。

図表3は、アベノミクス相場の起点である2013年以降のTOPIX-17業種指数のROE(株主資本利益率)の推移です。2013~2023年の平均値の順番に並べています。カラーでハイライトしたのは、先ほどのパフォーマンス上位3業種(ピンク色)と下位3業種(水色)です。見事に分かれていますが、結局、企業業績どおりに株価パフォーマンスが出ていると言えると思います。上位で言うと、機械、素材・化学、医薬品もパフォーマンス上位ですので、相関性は高いと言えるでしょう。

なお、図にはありませんが、同期間の増益率と株価パフォーマンスとの関係も見てみましたが、必ずしも増益率が高い業種のパフォーマンスが良かったわけではありませんでした。起点の業績が極端に悪いと増益率が高く出ますが、株価は同じようには上がらないわけで、やはり、マーケットは良くできていると思います。

以上のように、長期投資をする際はROE水準が高くて安定している業種が有望なことが分かりましたので、今後の投資判断の参考にしていただければと思います。

[図表3] アベノミクス以降のTOPIX-17各業種指数のROEの推移

期間:2013年~2023年、年次

データはTOPIX-17各業種のROE、2022-23年はBloomberg予想、2023年のエネルギー資源はBloombergの予想なし

(出所)Bloombergを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS 食品(TOPIX-17)上場投信(証券コード:1617)

NEXT FUNDS エネルギー資源(TOPIX-17)上場投信(証券コード:1618)

NEXT FUNDS 建設・資材(TOPIX-17)上場投信(証券コード:1619)

NEXT FUNDS 素材・化学(TOPIX-17)上場投信(証券コード:1620)

NEXT FUNDS 医薬品(TOPIX-17)上場投信(証券コード:1621)

NEXT FUNDS 自動車・輸送機(TOPIX-17)上場投信(証券コード:1622)

NEXT FUNDS 鉄鋼・非鉄(TOPIX-17)上場投信(証券コード:1623)

NEXT FUNDS 機械(TOPIX-17)上場投信(証券コード:1624)

NEXT FUNDS 電機・精密(TOPIX-17)上場投信(証券コード:1625)

NEXT FUNDS 情報通信・サービスその他(TOPIX-17)上場投信(証券コード:1626)

NEXT FUNDS 電力・ガス(TOPIX-17)上場投信(証券コード:1627)

NEXT FUNDS 運輸・物流(TOPIX-17)上場投信(証券コード:1628)

NEXT FUNDS 商社・卸売(TOPIX-17)上場投信(証券コード:1629)

NEXT FUNDS 小売(TOPIX-17)上場投信(証券コード:1630)

NEXT FUNDS 銀行(TOPIX-17)上場投信(証券コード:1631)

NEXT FUNDS 金融(除く銀行)(TOPIX-17)上場投信(証券コード:1632)

NEXT FUNDS 不動産(TOPIX-17)上場投信(証券コード:1633)

<当資料で使用した指数の著作権等について>

●TOPIX-17各業種やTOPIX(東証株価指数)の指数値及びTOPIX-17各業種やTOPIXに係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」という。)の知的財産であり、指数の算出、指数値の公表、利用などTOPIX-17各業種やTOPIXに関するすべての権利・ノウハウ及びTOPIX-17各業種やTOPIXに係る標章又は商標に関するすべての権利はJPXが有します。JPXは、TOPIX-17各業種やTOPIXの指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。

(2022年4月作成)