ストラテジストのつぶやき~ETFで広がる投資戦略~

円高局面での業種選択は如何に?

2024年8月7日作成

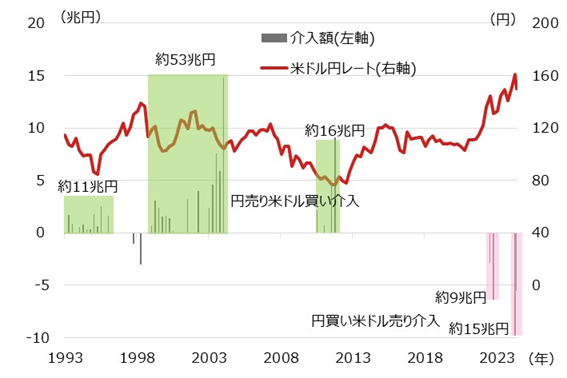

政府・日銀が「円買い米ドル売り」介入を積極化

米ドル円レートが1米ドル=160円程度となった今年4-6月期、政府・日銀が約10兆円の為替介入(円買い米ドル売り)を実施し、7月には5兆円規模の介入を実施したようです。為替介入の実績を遡ってみると図表1のようになり、2022年7-12月期にも約9兆円規模の為替介入(円買い米ドル売り、当時のレートは同140円台)を実施しています。しかし、それ以前の為替介入は今局面とは逆の円売り米ドル買い介入がほとんどで、その規模は合計約80兆円にもなります。介入した際の為替レートは多くのケースで同80円~110円程度と見られます。

今局面の為替介入(円買い米ドル売り)の意味するところは、80円~110円程度で買った米ドルを140円~160円程度で反対売買していることになります。政府(財務省)の考えでは、110円以下は過剰な円高米ドル安水準であり、140円台以上は過剰な円安米ドル高水準と見ているように思います。政府・日銀の為替介入が本格化した今、米ドル円相場は転換期を迎えたのかもしれません。

なお、過去に政府・日銀が介入で買った米ドルは外貨準備高となって積み上がっており、今年6月末時点で約1.1兆米ドル(6月末の1米ドル=160円換算で約170兆円超)もあり、円買い米ドル売り介入のための資金は潤沢にありそうです。

[図表1] 米ドル円レートと為替介入の推移

期間(米ドル円レート):1993年3月末~2024年7月末、四半期

期間(介入額):1993年1-3月期~2024年7-9月期(7月まで)、四半期

※1993年~2004年の為替介入では円売りユーロ買いなどの介入も実施しましたが、図表1では円売り米ドル買い介入として合算しています。

(出所)財務省(https://www.mof.go.jp/)およびBloombergのデータを基に野村アセットマネジメント作成

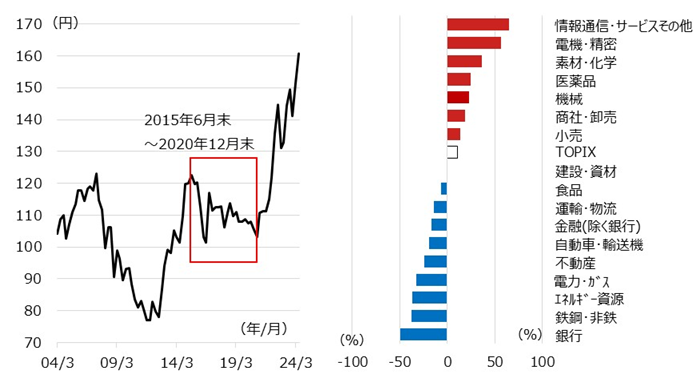

直近の円高米ドル安局面における業種別リターン

米ドル円相場が転換点を迎え、この先に円高米ドル安局面がやってくると仮定してみましょう。直近で顕著な円高米ドル安となった局面(2015年6月末~2020年12月末)における、TOPIX-17業種のパフォーマンスを見てみたのが図表2です。

TOPIX(東証株価指数)のリターンを上回った業種は、情報通信・サービスその他、電機・精密、素材・化学、医薬品、機械、商社・卸売、小売の7業種ですが、代表的な外需セクターである電機・精密が2番目に高いリターンであるなど、「円高米ドル安局面では外需セクターはダメ」というわけではなさそうです。逆に、典型的な内需セクターである電力・ガスのリターンはTOPIXを大きく下回っており、「円高米ドル安局面では内需セクターが良い」というわけでもなさそうです。当局面は為替動向だけでは業種判断は難しいようです。

[図表2] 米ドル円レートの推移と円高局面での業種別リターン(その1)

期間(左図):2004年3月末~2024年6月末、四半期

期間(右図):2015年6月末~2020年12月末

(出所)Bloombergのデータを基に野村アセットマネジメント作成

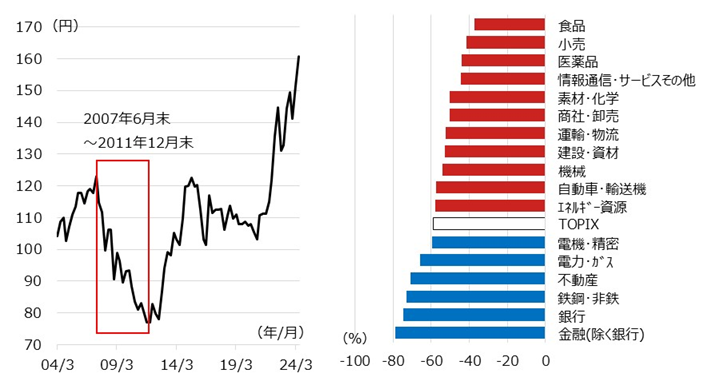

1つ前の円高米ドル安局面における業種別リターン

「2015年6月末~2020年12月末」の円高米ドル安局面では、円高米ドル安の幅が19円程度と小さかったことで業種判断が難しくなった可能性もあり、もうひとつ前のより大幅な円高米ドル安となった局面(2007年6月末~2011年12月末、46円の円高)も見てみましょう(図表3)。

TOPIXのリターンを上回った業種は、食品、小売、医薬品、情報通信・サービスその他、素材・化学、商社・卸売、運輸・物流、建設・資材、機械、自動車・輸送機、エネルギー資源の11業種ですが、この局面では内需セクターが上位に並んでおり、「円高米ドル安局面では内需セクターが良い」という傾向が出ていると思います。2つの局面を見る限りは、どれほど大幅な円高米ドル安になるかが重要であるといえそうです。米ドル円レートに大きな影響を与える日米金利差ですが、方向的には縮小局面にあると見えます。但し、そのペースはゆっくりであると見られ、日米金利差は緩やかに縮小しそうです。そのため、円高となった場合も急速で大幅なものにはなりにくいと思われ、今局面では、内需セクターにこだわることなく、ファンダメンタルズを分析しながら業種選択をすることがポイントになるでしょう。

[図表3] 米ドル円レートの推移と円高局面での業種別リターン(その2)

期間(左図):2004年3月末~2024年6月末、四半期

期間(右図):2007年6月末~2011年12月末

(出所)Bloombergのデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS 食品(TOPIX-17)上場投信(証券コード:1617)

NEXT FUNDS エネルギー資源(TOPIX-17)上場投信(証券コード:1618)

NEXT FUNDS 建設・資材(TOPIX-17)上場投信(証券コード:1619)

NEXT FUNDS 素材・化学(TOPIX-17)上場投信(証券コード:1620)

NEXT FUNDS 医薬品(TOPIX-17)上場投信(証券コード:1621)

NEXT FUNDS 自動車・輸送機(TOPIX-17)上場投信(証券コード:1622)

NEXT FUNDS 鉄鋼・非鉄(TOPIX-17)上場投信(証券コード:1623)

NEXT FUNDS 機械(TOPIX-17)上場投信(証券コード:1624)

NEXT FUNDS 電機・精密(TOPIX-17)上場投信(証券コード:1625)

NEXT FUNDS 情報通信・サービスその他(TOPIX-17)上場投信(証券コード:1626)

NEXT FUNDS 電力・ガス(TOPIX-17)上場投信(証券コード:1627)

NEXT FUNDS 運輸・物流(TOPIX-17)上場投信(証券コード:1628)

NEXT FUNDS 商社・卸売(TOPIX-17)上場投信(証券コード:1629)

NEXT FUNDS 小売(TOPIX-17)上場投信(証券コード:1630)

NEXT FUNDS 銀行(TOPIX-17)上場投信(証券コード:1631)

NEXT FUNDS 金融(除く銀行)(TOPIX-17)上場投信(証券コード:1632)

NEXT FUNDS 不動産(TOPIX-17)上場投信(証券コード:1633)

(2024年8月7日作成)